Методология учёта по корреспондентским счетам представляет собой способ непрерывной и взаимосвязанной регистрации коммерческих операций, которые осуществляются через счета генерального корреспондента. Этот подход основан на применении двойной бухгалтерской системы учёта. Для представления операций, совершаемых компанией, используются корреспондентские счета, которые соответствуют российским стандартам ведения бухгалтерского учета.

Возможно, в журналы Главной книги и другие модули можно внести записи, содержащие информацию от нескольких аналитиков. В большинстве случаев, записи автоматически создаются из других модулей и включают несколько аналитиков. Однако, для этих записей необходимо внести изменения, чтобы они стали двухмерными. Один из вариантов изменения — разделение записей Главной книги. В этом случае указываются соответствующие случаи корреспонденции.

Сумма на счете А составляет 200 рублей, и это отражено в виде дебетовой проводки.

Совершена транзакция на сумму двухсот единиц валюты (отражение в кредите).

На счету B имеется на 200 единиц меньше, чем на счету A.

Сумма на счете А составляет 200 рублей, и это отражено в виде дебетовой проводки.

Операция с кредитным счетом номер 160

Имеется платежный документ со значением «40» (относится к кредитной проводке).

Баланс на счету A превышает баланс на счете B на 160.

После вычитания из Счета С 40 получается Счет А.

Сумма на счете А составляет 200 рублей, и это отражено в виде дебетовой проводки.

Операция суммирования на счете 160 (дебетовая транзакция)

Кредитная система С 360 (бухгалтерская запить)

Счет C увеличивается на 200 единиц по сравнению со счетом A.

На счету С имеется 160 единиц, которые отличаются от состояния счета В.

Сумма на счете А составляет 200 рублей, и это отражено в виде дебетовой проводки.

Операция суммирования на счете 160 (дебетовая транзакция)

Кредитная проводка на сумму 260 единиц.

Операция D 100 (запись в кредит)

Когда механизм сопоставления проводок активирован, каждая новая бухгалтерская проводка, которая создается, включает в себя набор двусторонних соответствующих проводок. При сопоставлении бухгалтерских проводок связь между ними устанавливается автоматически. Если механизм не активирован, то нет связи между проводками, которые соответствуют друг другу.

Если в системе уже есть какие-либо счета, несоответствующие друг другу, они не будут автоматически связаны при активации механизма счетовой корреспонденции. Для этих проводок необходимо вручную установить связи.

Включение механизма соответствия счетов для проводок учета

Активируйте функцию соответствия счетов, чтобы установить связи между записями. Произведите нижеследующие манипуляции, чтобы активировать эту функцию.

- Перейдите в раздел Главная книга > Настройка главной книги >Характеристики основного письменного произведения.

- В главной книге на вкладке «Главная» установите значение «Да» для параметра «Использовать механизм корреспонденции счетов», чтобы активировать функцию корреспонденции счетов.

Когда механизм соответствия включен, все новые проводки будут автоматически устанавливать корреспондентские связи. Если не удается установить корреспондентскую связь для проводки, вам будет предоставлено предупреждающее сообщение. Вы можете выбрать данное сообщение, чтобы вручную использовать функцию корреспонденции проводок и самостоятельно корреспондировать проводки.

Вручную определите корреспондирующие отношения для проводок

Если в главной книге отключена функция автоматического корреспондирования проводок, то можно вручную определить связи между несоответствующими проводками. В этом случае все проводки создаются обычным образом, без установления корреспондирующей связи между счетами. Отключение механизма автоматического корреспондирования не влияет на ручное установление корреспондирования проводок. Когда механизм автоматического корреспондирования включен, проводки, которые были выполнены ранее, не будут автоматически корреспондироваться.

- Перейдите в раздел Главная книга > Периодические задачи >Организация обмена информацией путем личного сообщения.

- В левой части экрана доступен перечень разделенных операций для ознакомления.

- В разделе Отобразить ваучеры ГК определите, какие конкретные ваучеры требуется указать:

- Отобразить только ваучеры, у которых не найдены соответствующие записи в ГК.

- Представлены лишь ваучеры, имеющие связанные проводки по ГК.

- Демонстрировать все наличные купоны.

- Подберите купон, после чего на разделе Обзор, вкладке Экспресс, отыщите транзакции по данному купону.

- Вы можете осуществить одну из следующих операций на экспресс-вкладке «Корр. счет».

- Для сопоставления выбранных операций дебета и кредита с выбранным ваучером, следует выбрать соответствующую строку в таблице «Проводки по дебету», затем выбрать строку в таблице «Проводки по кредиту» и нажать на кнопку «Сопоставить операции».

- Чтобы автоматически корреспондировать все проводки по кредиту и дебету для выбранного ваучера, выберите кнопку >Перечисления, которые были сопоставлены, перемещаются в систему Информация.

- На вкладке «Корреспондентский счет» вам предоставляется возможность сохранить результаты, выбрав опцию «Сохранить», либо отменить последнее изменение с помощью опции «Восстановить».

- Выберите опцию «Обновить данные» в разделе «Действия» для того, чтобы обновить информацию на странице под названием «Ручная корреспонденция».

Для того чтобы исключить связи ваучера с переписками, следует выбрать ваучер в левой области, затем в панели операций выбрать опцию «Исключить связи». Далее, чтобы обновить данные на странице, выберите «Обновить данные».

Чем отличается корреспондентский счет от расчетного

Чем отличается корреспондентский счет от расчетного

При заполнении информации о платеже необходимо ввести большое количество разных цифр, каждую в соответствующее поле. Возникают термины, которые могут быть сложными для понимания, такие как расчетный счет, лицевой счет, корреспондентский счет, код БИК и другие. Зачем нужно указывать так много данных и в чем разница между этими счетами? Эксперты финансового портала Выберу.ру расскажут, что означает расчетный счет и корреспондентский счет, какие между ними отличия и почему важно иметь уникальный код для перевода денежных средств.

Основные понятия

Три основных варианта счетов, которые используются наиболее часто, включают лицевой счет, расчетный счет и корреспондентский счет. Каждый из них выполняет свои специфические задачи и имеет свою уникальную функцию. Говорить о том, что лицевой счет является расчетным счетом или корреспондентским счетом, является неправильным. Лицевой счет представляет собой идентификатор клиента в различных системах. Например, в системе Социального фонда Российской Федерации каждому человеку назначается свой лицевой счет, на который начисляются пенсии. Также лицевой счет создается и используется в сфере государственного бюджета. Он присутствует в бюджетных учреждениях, таких как детские сады, поликлиники, школы и т. д. Каждый оператор мобильной связи открывает лицевые счета для своих клиентов, чтобы они могли переводить деньги за предоставленные услуги. Теперь давайте более подробно рассмотрим два других типа счетов — расчетный и корреспондентский.

Банковский счет для проведения финансовых операций

Открытие расчетного счета (р/с) предназначено для ИП и юридических лиц, которые занимаются бизнесом и нуждаются в финансовых операциях. Благодаря банковскому обслуживанию обеспечивается возможность проведения необходимых финансовых операций в процессе ведения бизнеса.

- осуществление финансовых транзакций между сотрудничающими организациями

- выплата вознаграждения за труд

- включение в бюджет обязательных выплат, внесение налогов и сборов;

- оплата приобретенных товаров и полученных услуг;

- для покрытия расходов во время командировки или представительской деятельности, возможны два варианта: получение наличных или перевод на корпоративную карту.

- передача финансовых средств на иные счета или карты в банковской системе.

- Одним из преимуществ использования бизнес-карт для перевода выручки через банкоматы является возможность обойти необходимость привлечения инкассаторов.

После прохождения государственной регистрации в ФНС и внесения соответствующих записей в ЕГРЮЛ и ЕГРИП, бизнесмены имеют возможность оформить расчетный счет в кредитных учреждениях. Важно отметить, что количество открываемых расчетных счетов для юридических лиц или индивидуальных предпринимателей не ограничено. При необходимости, такие счета могут открыться в разных банках с целью обеспечения удобства ведения бизнеса.

Индивидуальные предприниматели имеют полную свободу выбора при использовании расчетного счета. Возможности по расходованию денежных средств находятся под их полным контролем и могут быть направлены на различные цели, включая получение наличных средств для личного использования. Если расчетный счет открывается для юридического лица, то цели расходования средств определяются в соответствии с уставом компании.

Когда индивидуальный предприниматель или юридическое лицо открывают расчетный счет в государственном или коммерческом кредитном учреждении, им не требуется информировать об этом налоговую или СФР. Эта обязанность лежит на плечах банков.

Уникальный идентификационный номер присущ каждому счету для расчетов, что обеспечивает точный перевод денежных средств исключительно адресату, которому они предназначены.

Счет для ведения переписки

При регистрации нового банка в Центробанке ему автоматически присваивается корреспондентский шифр, который является уникальным номером. Этот процесс осуществляется одновременно с выдачей лицензии и присвоением реквизитов. Корреспондентский договор подписывается перед формированием уникального номера.

Финансовые институты открывают корреспондентские счета (к/с) для удобного проведения межбанковских расчетов. Банки выбирают открытие корсчетов в других финансовых учреждениях или в филиалах Центрального банка РФ. Основная задача корреспондентского счета состоит в том, чтобы:

- осуществление безналичных операций между финансовыми учреждениями;

- инвестирование денежных средств в различные объекты вложений;

- торговля ценными бумагами;

- получение и выдача денежных средств от клиентов;

- Сокращение времени перевода между банками.

Центральный банк Российской Федерации ответственен за учет и контроль денежных средств на счетах. Международные соглашения, заключенные между банками, содействуют нормальному функционированию всей мировой финансовой системы, обеспечивая поддержку бизнес-клиентов и физических лиц в любой стране. Они также обеспечивают возможность осуществления расчетов, проведения операций по зачислению, переводу и выдаче денежных средств в различных валютах. Полноценное обмен информацией между банками помогает снизить риски ошибок, мошенничества и незаконных финансовых операций.

Текущее время предлагает нам возможность выбора из трех вариантов открытия счетов.

- Ностро счет — это банковский счёт, открытый кредитной организацией в другом банке, с целью ускорения проведения финансовых операций и безналичного перевода валюты.

- Лоро. Термин «лоро» описывает числовую запись, созданную определенным банком в вашей финансовой учреждении.

- Востро — это банковский счет, который открывается российскими финансовыми учреждениями в иностранных банках.

Предположим, что банку «Росинка» необходим корсчет. Они решают открыть его в банке «Картинка». Этот счет будет корреспондентским для «Росинки» и лоро для «Картинки». Однако, если «Росинка» решит открыть корреспондентский счет в банке «Lira» в Австралии, то для них это будет ностро, а для «Lira» – востро.

В соответствии с соглашением о переписке, безналичный перевод осуществляется на основе платежного поручения. В документе указываются данные о расчетном счете, информация о банке-партнере, включая его корреспондентский счет, БИК и название финансовой организации. Соблюдая правила оформления поручения, банк-отправитель сможет оперативно перевести деньги со своего корреспондентского счета партнеру, который зарегистрирует поступление средств по назначению.

Корсчет и расчетный, в чем разница

Различие между расчетным счетом и корреспондентским состоит в целях их создания. В то время как первый открывается с целью облегчить бизнес-процессы, осуществлять безналичные расчеты между предпринимателями и партнерами, второй служит для осуществления взаимодействия между банками на основе корреспондентского соглашения.

Плательщиком может быть как юридическое лицо, так и индивидуальный предприниматель. В поручении указывается номер расчетного счета и корреспондентский счет получателя, что позволяет определить, в какой банк и кому будет осуществлен перевод. При создании денежных переводов через личный кабинет интернет-банка, реквизиты обычно генерируются автоматически после ввода основной информации. Если получателем является другой банк, указание корреспондентского счета не требуется. Эта финансовая операция осуществляется внутри одной организации, поэтому корреспондентские счета совпадают.

Сравнительная таблица

В нашей табличке мы обсудим разницу между корреспондентским счетом и расчетным счетом.

Бухгалтерские проводки. Корреспонденция счетов

Бухгалтерские проводки. Корреспонденция счетов

Экспресс-курс «Основы бухгалтерского учета + 1С 8.3»

Только сейчас экспресс-курс, который раньше стоил 4 500 рублей, доступен абсолютно бесплатно.

Ведение записей оборотно-сальдовой ведомости, учета денежных средств и составление баланса осуществляются с помощью программы 1С Бухгалтерия 8.3.

Большинство новичков в бухгалтерии зачастую задаются вопросами о понятии бухгалтерской проводки и корреспонденции счетов. В данной статье я предлагаю не только представить данные два термина, но и объяснить, как они функционируют на конкретных примерах. С этой целью мы сначала изучим бухгалтерские счета и их разновидности. Если вы желаете погрузиться глубже, то вам стоит воспользоваться бесплатным пробным доступом к курсу «Бухучет и налогообложение для начинающих +1С8.3».

Бухгалтерские счета

Вся активность компании, или, как она именуется в сфере бухгалтерии, хозяйственные операции, требуют отчетности в бухгалтерском учете, то есть их необходимо зафиксировать. Для этого применяются специальные бухгалтерские счета. Сведения о различных типах бухгалтерских счетов можно прочитать здесь и здесь.

Вначале необходимо определить, какие счета из утвержденного Плана счетов применяются при выполнении конкретной хозяйственной операции.

Например:

Товар стоимостью 10 000 рублей был принят на склад от поставщика.

В рамках Плана счетов присвоен номер 60 для расчетов с поставщиками.

Для регистрации продукции используется счет 41

Счета уже рассчитаны, а теперь изучаем, как они работают. В это видео уроке, которое подготовила моя коллега, очень понятно объясняется главное о функционировании активных и пассивных счетов.

Кроме просмотра видео, Вы также имеете возможность ознакомиться со статьей «Принцип двойной записи в бухгалтерском учете», где на примере таблиц схематически объясняется, как работают бухгалтерские счета.

Движение средств. Актив и пассив

В общем, на активных и пассивных счетах возможны только два типа изменений: увеличение либо уменьшение баланса.

Дополнительно следует отметить, что повышение суммы на активном счете отражается через дебетовую запись, а уменьшение — через кредитовую запись.

При использовании пассивного счета происходят противоположные действия: увеличение фиксируется по Кредиту, а уменьшение — по Дебету.

После разбора движений по бухгалтерским счетам, остается только одновременно зафиксировать сумму операции в дебете одного счета и кредите другого.

Давайте сотрудничать вместе и применить нашу ситуацию в качестве примера. Для начала, давайте рассмотрим наиболее простой вариант.

«10 000 рублей были добавлены в учет товара…»

Поэтому, количество наших средств увеличилось.

Поскольку счет 41 относится к активным счетам (на нем учитываются активы компании), проводки будут записываться по дебету.

Кроме того, мы столкнулись с ростом наших неоплаченных счетов поставщикам, что отражается в учете пассивного кредита (учитывая источники формирования активов и задолженность компании перед внешними лицами) на сумму 60 рублей.

Вот как будет выглядеть запись в бухгалтерском учете, учитывающая данную хозяйственную операцию.

Такая фиксация фактов имеет название — бухгалтерская регистрация.

При создании бухгалтерских проводок обычно используется термин «корреспонденция счетов» для обозначения взаимодействия между счетами, а счета, задействованные в записях, называются «корреспондирующими».

В данном видеоматериале представлены прекрасные иллюстрации бухгалтерских операций.

СМОТРИТЕ ВИДЕОУРОК ПО ТЕМЕ:

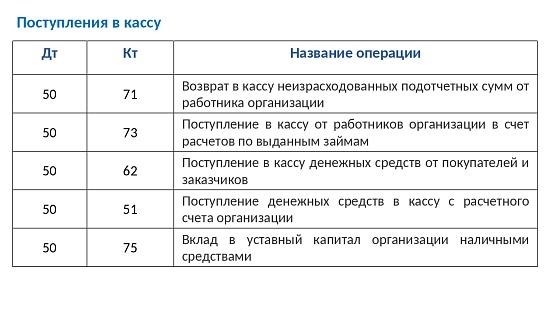

Учет кассовых операций

По большому счету, в процессе деятельности предприятия предприниматели применяют стандартные бухгалтерские записи. Предположим, что соответствие счетов при учете денежных операций будет приблизительно следующим:

- При выполнении какой-либо хозяйственной операции следует ясно определить две сущности учета.

- Запоминать учетные формулы предметов

- Дебетовое увеличение активов отмечается в ходе их прироста.

- увеличение Обязательств — в кредитной сфере

Вот наша экспертная рекомендация!

Для того чтобы легко ориентироваться и успешно разбираться во всех аспектах бухгалтерского учета, приобрести уверенность в своих знаниях, рекомендуется пройти практическое обучение на специальном курсе под названием «Бухучет и налогообложение для начинающих +1С8.3».

Уникальность данного подхода заключается в том, что он объединяет теорию и практику, то есть, занятия проводятся на основе комплексной задачи, которая охватывает все аспекты бухгалтерского учета от момента начала работы до формирования баланса.

Когда вы закончите этот курс, ваши навыки будут усовершенствованы.

- Осуществлять внесение информации по бухгалтерским паперам в программу 1С 8.3

- разбираться в учёте финансовых операций

- Управление разделами: финансовое учреждение, денежный отдел, поставщики и клиенты, оплата труда.

- Осуществлять анализ бухгалтерских журналов и обнаруживать неточности в программе 1С 8.3.

- Готовить документацию, связанную с персоналом, и составлять отчеты о заработной плате.

- Основные налоги, на которые следует ориентироваться, включают налог на добавленную стоимость (НДС) и налог на полученную прибыль.

- осуществлять подготовку финансовой и налоговой документации

По завершении обучения вы будете награждены сертификатом, подтверждающим вашу повышенную квалификацию.

Обучение осуществляется на простом и понятном языке, чтобы информация была доступна каждому. Кроме того, Вы можете выбрать форму обучения, которая подходит именно Вам — либо очную, либо дистанционную.

У наших курсов лекторами являются специалисты-практики, обладающие более чем 15-летним опытом работы в области бухгалтерии и управления персоналом.

- специалист в области налогового и финансового учета

- Являющийся профессиональным бухгалтером, аудитором и налоговым консультантом.

- член «Организации налоговых экспертов»

- Являюсь экспертом в области российского бухгалтерского учета и налогообложения, специализируюсь на проведении корпоративных и открытых семинаров.

СТАТЬИ ПО ТЕМЕ:

ОТЗЫВЫ О КУРСЕ

Что такое корреспондентский счет банка

Что такое корреспондентский счет банка

При заполнении платежного поручения вы обнаруживаете несколько похожих, но отличающихся по значению терминов: расчетный счет, корреспондентский счет, БИК. Мы расскажем вам, зачем нужны корреспондентские отношения и как они помогают снизить финансовые риски.

- Каково значение термина «корреспондентский счет»?

- Какова цель использования корсчета?

- Какие особенности присутствуют у текущего счета, по сравнению с расчетным счетом?

- Что отличает корреспондирующий счет от других?

- Разновидности счетов для осуществления переводов

- Способы узнать свой банковский счет

- Что необходимо предпринять для открытия корреспондентского счета?

С помощью Корсчета пользователи имеют возможность осуществлять межбанковские транзакции, что позволяет им воспользоваться услугами различных финансовых учреждений.

Что такое корреспондентский счет банка

Банк в Центробанке или в другой кредитной организации открывает счет, который называется Корреспондентским счетом (КС). Этот счет предназначен для осуществления операций по поручению и с использованием средств другого финансового учреждения. Корреспондентский счет имеет множество функций, таких как упрощение переводов, прием депозитов, проведение финансовых транзакций и сбор необходимых документов.

Предположим, что отсутствуют филиалы российского банка за границей. Для осуществления транзакций с международными клиентами он обращается к корреспондентской организации, которая выступает посредником между отправителем и получателем.

Криптосистема (КС) упрощает процесс обмена валюты, осуществление безналичных операций и электронных переводов. В случае, если организации-отправитель и получатель не заключили специальное соглашение о банковских переводах, они имеют возможность осуществлять платежи через посредника.

Ситуация такая, что небольшой финансовый учреждение в Хабаровске приняло решение принимать клиентов из Азии, но у него отсутствует собственная инфраструктура за границей. Вместо этого оно использует услуги корреспондента для осуществления переводов и финансовых операций. Таким образом, у банка появляется возможность вступить на международный банковский рынок, при этом платя комиссию.

У вас возникли трудности с финансами и вам необходимы дополнительные средства для пополнения оборотных средств или выполнения контрактов? Благодаря программе «Легкий кредит» от Совкомбанка вы сможете решить эти проблемы. Оформите заявку всего в несколько кликов и получите индивидуальную сумму, которую сможете вернуть в течение двух лет.

Для чего нужен корсчет

Корреспондентский счёт необходим для осуществления следующих межбанковских транзакций:

- инвестирование средств в иностранные активы через посредника

- операции по приобретению/отчуждению акций, вложение средств в иностранную валюту;

- Операции средств со счетов клиентов.

В России Центробанк осуществляет контроль за транзакциями финансовых учреждений, связанными с корсчетами. Рейтинг компании формируется ЦБ на основе данных, таких как активы, резервы и расчеты. Также применяется транзитный аккаунт, который позволяет осуществлять платежи между финансовыми организациями на основании договора.

Организация регистрирует счет в Центральном банке с целью учета своих активов, создания резервов и фиксации операций.

В чем отличие от расчетного счета

У каждой компании, занимающейся бизнесом, обязательно есть расчетный счет, однако кредитные организации, работающие по особым соглашениям с другими компаниями, имеют также и корреспондентский счет.

В чем заключаются отличия между РС и КС?

РС КС Регистрирует юридические лица или индивидуальных предпринимателей Банковские учреждения и кредитные организации являются единственными участниками, которые способны осуществлять открытие счетов.

- Все начинается с номеров 407/408.

- Есть две цифры, которые указывают на специфику действий владельца кода.

- Для идентификации валюты используются три цифры, где для рублевой валюты это число равно 810. Проверочный код представлен одной цифрой, а отделение финансовой организации имеет четыре цифры. Порядковый номер аккаунта состоит из семи цифр.

- Начало российской КС — 301

- Есть две цифры, которые указывают на специфику действий владельца кода.

- Три числа, которые указывают на конкретную валюту, одна цифра, которая служит для проверки правильности, а также восемь чисел, которые представляют собой уникальный код конкретного кредитного учреждения. Наконец, последние три числа в коде являются последними цифрами Банковского идентификационного кода (БИК).

Сегодняшнее основное известие

Вследствие климатических особенностей, Вьетнам выделяется среди других стран своим использованием пластиковых денег. Это является результатом того, что бумажные купюры буквально растворяются в период сезона дождей.

Следующий аргумент

В чем отличие от корреспондирующего счета

Аккаунты, сопоставимые друг с другом, представляют собой счета, находящиеся в рамках одной и той же организации. Существует значительное различие между КС и аккаунтами, которые можно сопоставить.

Корреспондирующие счета — это связанные счета, которые используются в бухгалтерском учете для регистрации всех финансовых операций организации. Каждая операция фиксируется одновременно на двух счетах: дебет и кредит. Этот подход к отражению финансовых операций также называется «двойная запись». Такая схема отчетности демонстрирует источник появления и использование средств, а также общее финансовое положение организации.

Десять тысяч были зачислены директором на счет компании. Бухгалтер, действуя одновременно, проводит два финансовых документа:

- на счете «Денежные средства» имеется 10 тысяч рублей

- Долг «Задолженность по кредиту» составляет 10 тысяч рублей.

Что представляет собой остаток на счете или в бухгалтерии?

Корреспонденция счетов представляет собой механизм, который устанавливает и поддерживает связь между двойными записями в бухгалтерии.

Виды корреспондентских счетов

В глобальной банковской сфере можно выделить три разновидности корреспондентских счетов: ностро, лоро и востро.

- Изначальная лексема «ностро» восходит к итальянскому слову Nostro, которое переводится как «наш». Этот термин применяется для обозначения счета, открытого нашим банком в другом банке или у респондента-корреспондента. Чаще всего «ностро» используется для упрощения внешнеторговых операций и операций с иностранной валютой.

- Итальянское слово «лоро», которое означает «их», также используется в контексте банковских терминов. В данном случае оно относится к аккаунту другого банка или респондента, а в нашем случае — к корреспонденту.

- В России «Востро» – это название счета, открытого российским банком во внутреннем банке иного государства. Важно отметить, что термин «востро» также имеет итальянский корень и переводится как «ваш». Внутри страны данный термин редко используется, обычно применяется термин «ностро».

Если банк «Капитал» решит открыть счет в «Медведе», это будет выгодно для «Капитала» и известно для «Медведя». Но если «Капитал» откроет счет в City Bank (Бангладеш), это будет выгодно для «Капитала», но с точки зрения City Bank будет незнакомо.

Благодаря наличию счета российского банка в зарубежной кредитной организации, имеется возможность осуществлять разнообразные операции с валютой между банками.

Как узнать корсчет

Существует четыре простых метода для определения координационного числа:

- Для получения необходимых данных обратитесь к разделу «Реквизиты» на интернет-сайте финансового учреждения.

- Свяжитесь с телефонной службой поддержки.

- Лично явитесь в соответствующую организацию и запросите информацию о реквизитах.

- При использовании специализированного программного обеспечения или мобильного приложения, заполняемого поля БИК, номер счета генерируется автоматически.

Есть ли выгода в покупках? Однозначно, если делать их с помощью Халвы! Получайте до 10% кэшбэка, пассивный доход в размере процента на остаток ваших средств до 15%. И самое важное — совершайте покупки в рассрочку на срок до 24 месяцев без процентов. Оформление Халвы займет всего пару кликов!

Как открыть корреспондентский счет

При регистрации финансово-кредитной организации, ей автоматически присваивается специальный код, который будет использоваться для ее идентификации. Процесс такой: организация подает заявление в Центробанк, получает лицензию и реквизиты. Уникальный идентификационный номер банку присваивается после того, как оформлен корреспондентский договор.

Сотрудничество российских финансовых учреждений с международными банками является необходимым условием для эффективного функционирования. Взаимодействие с зарубежными банками позволяет поддерживать деловые интересы клиентов, осуществлять расчеты и предоставлять финансирование. Важной составляющей этого сотрудничества являются корреспондентские отношения, которые способствуют снижению финансовых рисков. Они основаны на взаимном доверии, обмене информацией, использовании контрольных документов (например, альбомов образцов подписей), финансовой отчетности, тарифах и других необходимых документах.

Корреспондирующий счет – продуктивное отражение взаимосвязанных объектов на статьях баланса

Корреспондирующий счет – продуктивное отражение взаимосвязанных объектов на статьях баланса

В бухгалтерской системе информация представляется с использованием двойной записи. Корреспондирующим счетом называется счет, на котором фиксируется одна операция двойной записью.

Что представляет собой идентификационный номер касающегося счета?Корреспондирующий счет предназначен для учета финансовых операций организации.Счет для оплаты труда: вознаграждение рабочих на предприятии.Правила заполнения кассовой книги: порядок введения соответствующего счета.

Что такое номер корреспондирующего счета?

В двойной записи присутствуют три основных элемента:

- кредитный долг;

- счет, с которого производится списание;

- Изложение деталей процедуры.

Вся информация представлена в определенных численных значениях. Коды счетов определяют виды операций, которые отображаются в виде номеров соответствующих счетов и сумм. Каждый номер представляет определенную хозяйственную операцию.

Для эффективного контроля и учета необходимо указывать номера корреспондентских счетов. Вначале эти номера должны быть зафиксированы в хронологическом порядке и подтверждены соответствующими документами, а затем должна быть осуществлена их системная регистрация для учета операций по соответствующим счетам.

Корреспондирующий счет организации: назначение

В бухгалтерском учете необходимо исключить упоминание конкретных хозяйственных операций, а вместо них использовать ссылку на определенный номер. Кроме того, результаты распределения по счетам должны быть отражены в денежном эквиваленте.

Данные об организации и ее финансовых операциях содержатся в каждом соответствующем счете, где информация записана дважды для большей надежности и полноты.

- изменение всех элементов учета;

- направление движения, которое характеризует их путь

- развертывающиеся экономические операции

Путем проведения анализа соответствующих счетов можно обеспечить контроль над правильностью выполненных операций и их регистрацией в бухгалтерских проводках. Для достижения точности и достоверности можно использовать сопоставление записей о дебетовых и кредитовых оборотах, а также остатков на счетах.

Если сумма входящих и исходящих операций не совпадает, следует принять во внимание сигналы о возможных ошибках, которые могли быть пропущены при регистрации информации на счетах.

Корреспондирующий счет: зарплата персонала предприятия

Для учета долгов предприятия по заработной плате перед сотрудниками используется 70 соответствующих счетов. На счете выплаты заработной платы отражаются зарплата, начисление социальных льгот, удержания в пользу алиментов, взносы профсоюзам, НДФЛ и другие цели.

Система учета дает возможность осуществлять анализ и контроль расчетов с сотрудниками, охватывая такие выплаты, как пособия, премии, пенсии для работающих пенсионеров, а также процентные выплаты по ценным бумагам.

- дебиторская задолженность: показатели с номерами 50-52, 55, 68, 69, 71, 73, 76, 79, 94;

- Доступные варианты для получения кредита: 08, 20, 23, 25, 26, 28, 29, 44, 69, 76, 79, 84, 91, 96, 97, 99.

Необходимо осуществлять аналитический учет каждого сотрудника компании по 70 счету.

Корреспондирующий счет в кассовой книге: порядок заполнения

Учетная книга кассы — это документ бухгалтерии, где отражаются транзакции по регистрации наличных средств. Заполнение этой книги включает в себя ввод данных в определенную форму. Чтобы зафиксировать ежедневные операции по кассе, предусмотрена отдельная страница, где обязательно указываются поступления и расходы материалов.

При заполнении кассовой книги компании необходимо указать соответствующий счет, на который будет производиться запись.

- Расчетный счет с номером 51;

- 62 – лица, совершающие приобретение товаров или услуг

- 70 – размер заработной платы;

- 71 – отчитываться.

Согласно новым правилам, индивидуальные предприниматели больше не обязаны заполнять кассовые документы, такие как кассовая книга, РКО и ПКО, начиная с 2014 года. Однако, кассовую книгу все же необходимо вести в течение всего календарного года, и в следующем году начинать новую.

Adblock

detector