Если оформление универсального передаточного документа (УПД) произведено верно, то использование его не будет иметь налоговых рисков. При проверке этого документа будет учтено его значение как первичного документа и как счет-фактуры. Один из обязательных элементов составляющих — это указание единицы измерения. Какую информацию следует указать при предоставлении услуг? Будет ли совершена ошибка при указании единицы измерения повлиять на возможность вычета НДС?

Когда применяют УПД

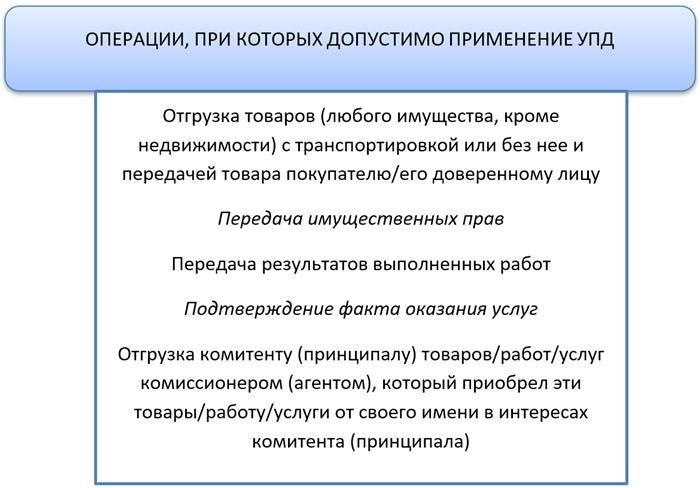

Для учета расходов и расчетов по налогу на добавленную стоимость удобно использовать универсальный передаточный документ (УПД). Он может быть оформлен при отгрузке товаров, приеме-передаче оказанных услуг, передаче имущественных прав и результатов выполненных работ. При этом УПД может быть передан в налоговую инспекцию электронным путем через телекоммуникационные каналы связи, также как и счет-фактура.

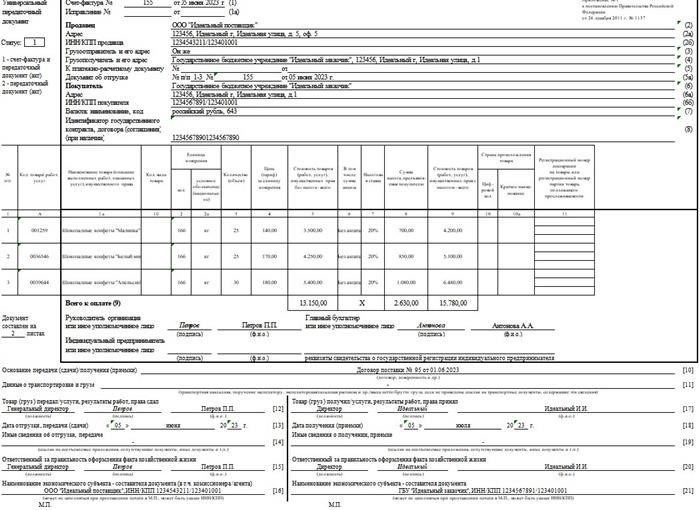

Напись ФНС от 21 октября 2013 года под номером ММВ-20-3/96@ содержит информацию о форме и рекомендациях для УПД. Приказ ФНС от 19 декабря 2018 года под номером ММВ-7-15/820@ устанавливает электронный формат УПД.

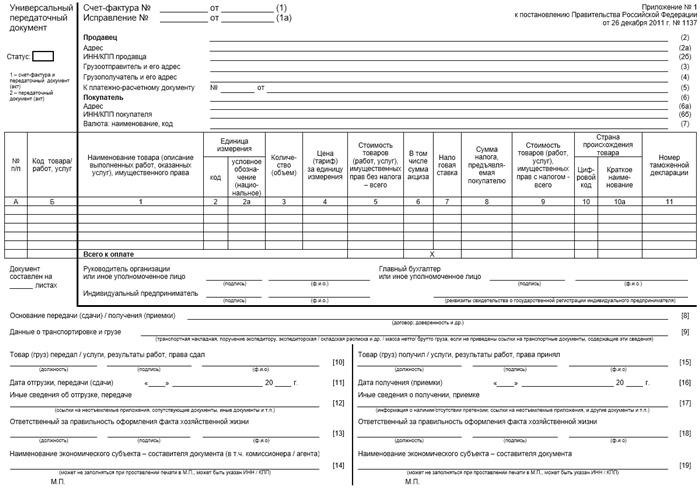

Основную часть УПД составляет счет-фактура, который заполняется в соответствии с требованиями, утвержденными постановлением Правительства РФ от 26 декабря 2011 года № 1137. Для раздела, относящегося к первичному документу, обязательными являются реквизиты, определенные в пункте 2 статьи 9 Закона о бухгалтерском учете.

В списке необходимых составляющих УПД требуются включить инструменты измерения для фиксации хозяйственной операции, которые могут быть выражены как в натуральных, так и в денежных единицах, с указанием соответствующих единиц измерения.

Код единицы измерения

Во втором столбце таблицы УПД, который соответствует счету-фактуре, необходимо указать код единицы измерения. Во втором столбце «2а» следует указать условное обозначение данной единицы измерения. В третьем столбце следует указать количество или объем данной единицы измерения.

Данные об единицах измерения берутся из Единообразного классификатора единиц измерения ОК 015-94 (МК 002-97) (утвержденного Постановлением Госстандарта от 26 декабря 1994 года № 366).

Например, если вам нужно указать единицу измерения, которая отсутствует в классификаторе, возможностей несколько.

В чем измеряются услуги

В классификаторе отсутствует код, соответствующий единице измерения услуги, поэтому многие организации проставляют код 796, который относится к штукам. Однако услуги, по своей природе, не имеют материального выражения и не могут быть измерены в штуках (в соответствии со статьей 38 Налогового кодекса РФ). Тем не менее, форма УПД является основанием для включения суммы НДС к вычету заказчиками услуг. Поэтому в УПД должно быть указано количество (объем) и единица измерения реализуемого товара, а также цена (тариф) за единицу измерения (в соответствии с подпунктом 6 пункта 5 статьи 169 НК РФ). Однако, если такая возможность отсутствует, в графах «единица измерения» и «количество» следует поставить прочерки (согласно подпункту «б» пункта 2 Правил заполнения счета-фактуры, утвержденных Постановлением № 1137). Минфин также неоднократно указывал на это в своих письмах (см., например, письмо от 5 июня 2015 года № 03-07-09/32579 и другие). Суды также согласны с этой позицией (см., например, постановление АС Северо-Кавказского округа от 18 марта 2016 года № Ф08-1159/2016). Цена (тариф) за единицу измерения – это цена, установленная в прейскуранте за оказываемую услугу.

Поэтому нецелесообразно предполагать. Если конкретный товар (работа, услуга) измеряется в единицах, которые не указаны в Классификаторе единиц измерения, то в соответствующих графах счета-фактуры или УПД ставятся прочерки.

Ошибка при указании единицы измерения не повлияет вычет

- продавца;

- покупателя;

- Предлагаемая ассортимент товаров (работ, услуг) — случайная подборка.

- цена предоставляемых товаров, услуг или работ;

- ставка налога на добавленную стоимость;

- размер налогов, представленных для покупателя, во время совершения покупки.

Изучайте содержание издания «Практическая энциклопедия бухгалтерии» в своем браузере.

Как заполнить универсальный передаточный документ

Как заполнить универсальный передаточный документ

Управление по прямым налогам (УПД) объединяет несколько разноплановых документов, что значительно облегчает ход делового обмена и уменьшает расходы. Передаточный документ применяется для операций в рамках всех налоговых режимов.

Бланк УПД и его применение

Все события и ситуации в хозяйственной сфере требуют обязательного фиксации. Законодательство Российской Федерации, в частности федеральный закон № 402-ФЗ «О бухгалтерском учете», внесло изменения в формы первичных документов, упростив их использование. Однако, закон также устанавливает обязательный перечень реквизитов, которые должны быть указаны в этих документах (согласно статье 9 402-ФЗ).

Необходимые данные для первичных документов:

- наименование;

- дата создания;

- название организации или фирмы, которая осуществляет составление экономической документации

- сущность выполненной операции;

- значение операции, измеряемое в физическом и (или) финансовом выражении (с указанием наименования единиц измерения);

- имя и фамилия сотрудника, осуществившего транзакцию, произвел действие и несущего ответственность за правильное оформление ее результатов;

- Начертания людей с учетом фамилий и инициалов или других данных, требуемых для их опознавания.

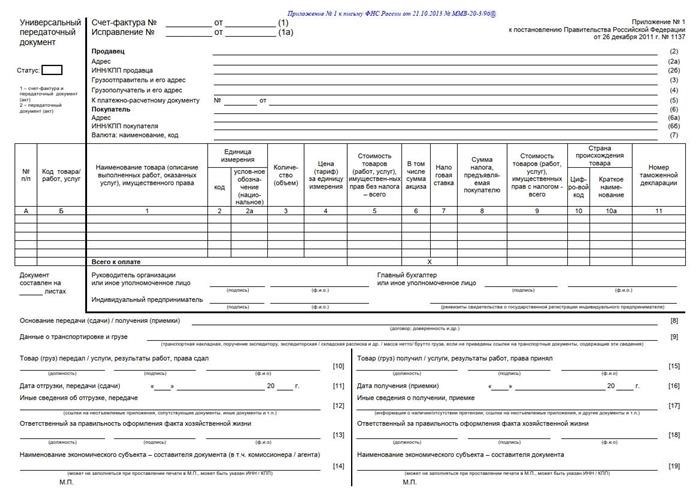

ФНС разработала уникальный бланк универсального передаточного документа, который соответствует требованиям Закона о бухгалтерском учете № 402-ФЗ и постановлению Правительства РФ № 1137. Этот бланк был предложен к использованию в Письме ФНС России № ММВ-20-3/96@ от 21.10.2013. Правила заполнения УПД являются актуальными в контексте поставки товаров и оказания услуг.

Учитывая особенности первичных деловых документов, можно увидеть, что УПД объединяет определенные формы, которые используются вместо других.

- документа учета товара;

- документы-отчеты

- Процедура приемки-передачи выполненных работ (предоставленных услуг).

ВАЖНО!

Созданный образцом ФНС бланк УПД имеет рекомендательную силу. Компания может разработать свой собственный универсальный акт и утвердить его в учетной политике. Однако необходимо соблюдать правила заполнения УПД и использовать все перечисленные ранее обязательные данные.

В некоторых регионах России, согласно местным нормативным актам, существуют особые требования к заполнению универсального регистра. Например, начиная с 1 декабря 2020 года в Башкирии введено обязательное заполнение УПД по определенной форме, в которой есть специальное поле 10б для указания региона происхождения российских товаров. Если же происходит поставка иностранного товара, то поле 10б необходимо оставлять пустым.

Не забудьте прочитать информацию о том, как правильно заполнять счет-фактуру.

Кто использует УПД

Универсальный платежный документ может быть заполнен любыми юридическими и физическими лицами, включая государственные учреждения. Не имеет значения, какая система налогообложения применяется данным экономическим субъектом. Также не имеет значения организационно-правовая форма и форма собственности. Рекомендуется использовать УПД при оформлении операций.

- Осуществление (товаров, услуг, работ).

- Передача прав на имущество, принадлежащее компании.

- Процесс юридического оформления сделок, особенно в отношении посреднических операций.

В письме от ФНС № ММВ-20-3/96@ от 21.10.2013 перечислены товары, операции и сделки. Реквизиты счета-фактуры содержатся в УПД. Организации и ИП могут использовать универсальную первичку на любых формах налогообложения.

ВАЖНО!

Организации и индивидуальные предприниматели, которые не платят НДС, освобождаются от обязанности уплачивать этот налог, если они используют УПД. Для организаций, которые применяют общую систему налогообложения, УПД также позволяет учесть входящий НДС при уплате в бюджет, как и счет-фактура.

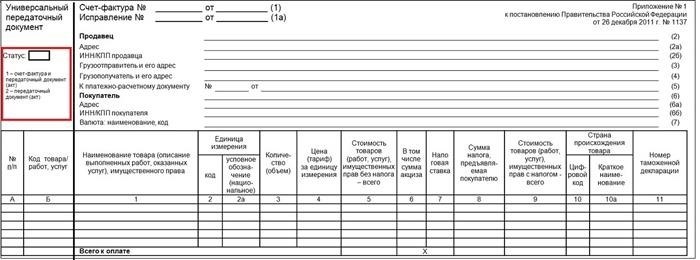

Одним из важных аспектов при работе с Универсальным Передаточным Документом (УПД) является правильное использование статусов «1» или «2». Для достижения этой цели, следует придерживаться следующих инструкций по заполнению УПД в зависимости от статуса:

- одна из возможностей — чтобы документ выполнял функции счет-фактуры и первичного документа.

- Счет-фактура УПД не является заменой, а всего лишь заменяет первичный документ.

ВАЖНО!

С начала июля 2021 года, если продавец реализует отслеживаемый товар физическому лицу, приобретающему его для личных нужд, не связанных с предпринимательской деятельностью, то он всё равно должен предоставить ему счет-фактуру или УПД с указанием характеристик проданного товара.

Новые требования к УПД с 1 июля 2021 года

Постановлением Правительства РФ № 534 от 02.04.2021, вступившим в силу с 01.07.2021, были внесены изменения в постановление Правительства № 1137, касающиеся формы счета-фактуры. Теперь УПД отличается от счета-фактуры за счет новой строки, которая была добавлена с целью отслеживания товаров. Счет-фактура содержит необходимые данные, которые могут быть использованы для идентификации документа об отгрузке товаров (выполнении работ, оказании услуг) или передаче имущественных прав, согласно пункту 4 пункта 5 статьи 169 НК РФ.

На основании Приказа Министерства Финансов от 05.02.2021 № 14н, вступает в силу новый порядок формирования и получения счетов-фактур. Преобразование этого порядка объясняется внедрением национальной системы обязательной трассируемости товаров.

Если УПД за июль 2021 года и последующие месяцы выполняет функцию счета-фактуры (статус «1»), то необходимо добавить строку 5а «Документ об отгрузке № п/п». Напомним, что специалисты ФНС в Письме № ЗГ-3-3/4368@ от 17.06.2021 года отметили, что форма УПД является только рекомендованной, и изменения вносятся в нее самими налогоплательщиками. Однако, для использования в целях расчета налога на прибыль и расчетов с бюджетом по НДС, в УПД следует включить обязательные реквизиты.

На новой строке описывают Учебно-производственное задание:

- информация о первоначальном документе, содержащая его номер и дату выдачи (например, накладной на товар или акта).

- Этот документ содержит таблицу счетов-фактур, в которой каждая строка соответствует определенному товару или услуге. Теперь каждая строка имеет порядковый номер, который указывается в первом столбце таблицы.

При наличии нескольких строк в табличной части УПД, в стр. 5а необходимо указывать все строки и повторять соответствующие реквизиты. Если наш документ имеет 10 страниц и его номер 1 от 01.07.2021 года, то в УПД стр. 5а заполняется следующим образом:

ВАЖНО!

С 1 июля 2021 года организации, осуществляющие операции с товаром, который должен быть прослеживаемым, обязаны дополнять информацию в универсальном передаточном документе (УПД) реквизитами, полученными из счета-фактуры, который оформляется при проведении таких операций.

В документации с общими характеристиками и статусом «2» нет необходимости добавлять новую строку. При предоставлении предварительной оплаты нельзя использовать универсальный передаточный документ, разрешено только использование счета-фактуры.

При передаче товара УПД заменяет как счет-фактуру, так и первичный документ.

Рекомендации по заполнению отдельных реквизитов универсальной формы

В данной таблице содержатся данные, применение которых обеспечит корректное оформление универсального передаточного документа (УПД). Особое внимание следует обратить на колонку с рекомендациями и пояснениями к данному акту.

УПД на услуги: содержание и выставление

УПД на услуги: содержание и выставление

Универсальный передаточный документ (УПД) — это уникальная форма, которая может выполнять функции как счет-фактуры, так и первичного учетного документа. Он может быть оформлен для различных хозяйственных операций, в том числе для операций, связанных с оказанием услуг. Перечень случаев, в которых допускается составление УПД, указан в Приложении 2 к Письму ФНС № ММВ-20-3/96 от 21.10.13 года.

- Отправка товаров;

- Выполнение задач;

- Предоставление сервисов;

- Перевозка грузов;

- Посредничество в сделках.

Компания имеет возможность выдать Универсальный Передаточный Документ (УПД) на предоставление услуги по отдельности или вместе с реализацией товара. Также имеется возможность составить различные документы на эти две операции. Порядок работы с универсальными бланками устанавливается в учетной политике организации.

Какие функции могут использоваться с УПД?

Для формализации предоставления услуг возможно применение Универсального Передаточного Документа (УПД) в одной из трёх функций: СЧФДОП (Счет-фактура для передачи товаров, выполнения работ, оказания услуг), ДОП (Документ об оказании услуги), СЧФ (Счет-фактура).

- Универсальный передаточный документ (СЧФДОП) предназначен для замены акта и счета-фактуры. С помощью УПД (СЧФДОП) возможно указать сумму НДС, которую можно вычесть, и отразить хозяйственную операцию в учете, а также предоставить заказчику список выполненных услуг.

- Дополнительное соглашение (ДОП) применяется вместо действующего договора. Универсальный передаточный документ (ДОП) дает возможность отразить коммерческую операцию в бухгалтерии и предоставить заказчику список выполненных услуг.

- Счет-фактура может быть заменена Системой контроля финансов, которая работает с Унифицированным платежным документом (УПД) для услуг. Применение этого метода позволяет избежать ошибок в части «СЧФ». Процесс осуществляется путем предварительного выставления УПД и получения «Титула покупателя», а затем создания УПД (СЧФ).

Возможно ли отправлять «Акт о оказании услуг» в качестве электронного УПД на услуги?

«Акт о предоставлении услуг» в формате PDF является распространенным инструментом, который компании, включая X5 Group, активно используют в дополнение к УПД.

Какие данные следует указать в УПД на оказание услуг?

ФНС определяет подробные инструкции о том, как правильно заполнять УПД на услуги, предоставляя соответствующую информацию в приложениях к Письму ФНС № ММВ-20-3/96 datirovannom от 21.10.13 г. При вводе данных необходимо начать с указания статуса формы.

Поскольку контрольные органы приравнивают УПД к первичной документации, в нем обязательно должны быть указаны все необходимые данные в соответствии с пунктом 2 статьи 9 Закона № 402-ФЗ. Этот список является ограниченным и может быть изменен только путем добавления информации.

Необходимо предоставить следующую информацию:

- Наименование бланка и дата его заполнения;

- Название организации, которая подготавливает универсальные передаточные документы (УПД);

- Информация о предоставляемой услуге;

- Информация о измерении предоставляемых услуг;

- Роли работников, взвешивающихся на предоставление услуг;

- Позиции сотрудников, которые занимаются формализацией предоставляемых услуг;

- Подписи представителей, наделенных полномочиями.

В УПД не все данные являются неотъемлемыми, например, в случае необходимости можно указать код товара (работы, услуг) в УПД. Для услуг этот параметр предназначен для ввода кода ОКВЭД, а до 01.01.17 г. — кода ОКУН. Эта информация указывается для идентификации типа оказываемых услуг и для других целей.

Возможно ли применять один УПД для отражения поставки товаров и сопутствующих услуг?

Согласно документу от Федеральной налоговой службы от 23.09.2016 года с номером ЕД-4-15/17910, имеется возможность оформить один универсальный передаточный документ на поставку товаров и оказание услуг, но это связано с определенными особенностями.

- Необходимо, чтобы услуга была предоставлена и получена клиентом к моменту оформления УПД.

- Лицо, которому дано полномочие подписывать счет-фактуру и первичный документ о приеме-передаче товаров и услуг, должно подписывать УПД.

Инструкция по заполнению универсального передаточного документа (УПД)

Инструкция по заполнению универсального передаточного документа (УПД)

На основании статьи 44 ФЗ введено новое требование, согласно которому необходимо применять УПД для оформления первичной бухгалтерской документации и счет-фактуры. Универсальный передаточный документ значительно упрощает процесс обмена документами между поставщиком и заказчиком. Особенно полезно использование данной формы при закрытии госконтракта на государственных закупках.

| Загрузить образец УПД для осуществления закупок в формате Word |

| Скачайте эксель-файл с образцом формы Уведомления о поставке товаров, работ, услуг (УПД) за 2024 год. |

| Получите готовый шаблон для заполнения универсального передаточного документа на 2024 год. |

Зачем нужен УПД

После торгов заказчик оформляет сделку с победителем. Затем происходит поставка объектов, которые были приобретены, выполняются работы или предоставляются услуги. Информация о факте поставки заносится в основные учетные документы.

- счете-фактуре;

- документа учета товара;

- Документ о факте передачи выполненных работ.

Для удобства поставщиков и заказчиков вместо всех этих первичных регистров используется универсальный передаточный документ. Он необходим для того, чтобы отразить фактическую реализацию товаров, работ и услуг со стороны поставщика и их получение-приемку со стороны заказчика. С помощью универсального передаточного документа производится прием товаров, работ и услуг. Однако, отсутствует инструкция о том, как составлять универсальный передаточный документ при государственных закупках в области строительства. В данном случае, подрядчик подтверждает выполненные работы актом КС-2 и их стоимость подтверждается справкой КС-3.

Создание универсального передаточного документа осуществляется на основании счета-фактуры, указанного в Письме ФНС № ММВ-20-3/96@ от 21.10.2013. В этом документе содержатся все те же данные, что и в расчетном регистре. Поставщики имеют право использовать форму, утвержденную ФНС, и дополнить ее показателями, необходимыми компании в связи с особенностями отрасли или организационной структурой, о чем говорится в Письме ФНС России № ЕД-4-15/18322 от 14.09.2017.

ВАЖНО!

Начиная с 1 июля 2021 года, применяется обновленный образец счета-фактуры. Лицам, заполняющим рекомендуемую форму универсального передаточного акта с указанием статуса 1 и приложенным документом об отгрузке, требуется добавить строку 5а, строку 8 и заполнить все графы для трассируемых товаров. В собственный образец универсального передаточного акта также необходимо внести изменения (согласно Письму ФНС России № ЗГ-3-3/4368 от 17.06.2021).

Для отражения НДС в первичном бухгалтерском учете и налогообложении применяются универсальные передаточные документы. Посредством таких документов плательщик налога на добавленную стоимость может подтвердить осуществление операции и впоследствии оформить вычет по НДС, а также подтвердить затраты при исчислении налога на прибыль. Кроме того, для подтверждения исполнения госконтракта заказчики загружают сканы универсальных передаточных документов в ГУИ ЕИС. Также такие документы используются при передаче прав собственности на различные активы и при заключении сделок с посредниками.

Как работать с УПД

Информация в универсальном передаточном акте вносится поставщиком товаров или услуг.

Если стороны придерживаются старого порядка, то их взаимодействие состоит в следующем: исполнитель отправляет товары или выполняет работы или предоставляет услуги, после чего заказчик принимает их. Если нет никаких претензий, то они подписывают товарную накладную или акт. Только после подписания документации, подтверждающей факт поставки, выставляются платежные регистры — счет и счет-фактура для целей налогообложения.

Работать можно и с использованием упрощенной процедуры. Универсальный передаточный акт содержит в себе функции нескольких первичных документов. Некоторые поставщики объединяют данные счета-фактуры и товарной накладной или акта выполненных работ в одном бланке. Если заказчик не имеет никаких претензий к товарам, работам и услугам, предоставленным поставщиком, то он подписывает УПД и сразу же производит оплату, не дожидаясь выставления отдельного счета.

Какой бланк использовать

Письмо ФНС № ММВ-20-3/96@ содержит инструкции по заполнению и подписанию УПД в 2024 году. Универсальный передаточный акт является отдельным документом, и при его составлении необходимо руководствоваться не только налоговыми нормами, но и Федеральным законом № 402-ФЗ и Постановлением Правительства РФ № 1137 от 26.12.2011, в которых устанавливается порядок формирования информации в счете-фактуре.

Создание бланка осуществляется по образцу первичной счет-фактуры, поэтому передаточный акт содержит все те же данные. Исполнитель может добавлять новые строки или ячейки для дополнительной информации. Если поставщик использует и счет-фактуру, и универсальный передаточный документ, то он должен согласовать оба документа. Все дополнительные сведения в счет-фактуре должны дублироваться в универсальном акте.

ВАЖНО!

Этот текст не является стандартной формой, но он имеет рекомендательный характер. Например, бланк, представленный выше, подходит для универсального передаточного акта со статусом 2, но для статуса 1 (акт плюс счет-фактура) его использование не допускается. Каждая компания имеет право изменить бланк универсального передаточного акта в соответствии с ее спецификой и условиями конкретного государственного контракта. При составлении счетов-фактур следует соблюдать правила: можно добавлять ячейки, но нельзя удалять. В универсальном передаточном акте указываются те же реквизиты, которые требуется указывать в первичных регистрах в соответствии с Федеральным законом № 402 (статья 9 ФЗ № 402).

Как заполнить документ

В налоговом письме № ММВ-20-3/96@ налоговики предоставляют методику составления универсального передаточного акта. Процесс заполнения УПД для 2024 года подробно описан в таблице шаг за шагом.

| Название последовательности | В 2024 году установлены новые правила для заполнения УПД. Каждую строку необходимо заполнять в соответствии с требованиями. |

|---|---|

| Статус | Первый код предназначен для использования в случае, когда один документ выполняет функции и счет-фактуры и акта или товарной накладной. |

2-й код предназначен для документов, которые подтверждают только тот факт, что груз был отправлен. Если статус 1 указан в регистре, то в шапке необходимо добавить строку 5а, аналогично новому бланку счета-фактуры.

Если вы предоставляете товары, которые можно проследить, то в таблице УПД следует добавить строки 12-13. Однако, если вы не работаете с товаром, который требуется проследить, то нет необходимости заполнять эти строки в бумажной форме УПД.

- внедрение электронных счетов-фактур в систему исполнения государственных контрактов (ЕИС)

- был утвержден стандарт предоставления электронного счета на оплату.

- Инструкция по заполнению бланков КС-2 и КС-3.

Документы и разъяснения

| Письмо сотрудника Федеральной налоговой службы № ММВ-20-3/96@ датировано 21 октября 2013 года. |

| «14 сентября 2017 года Федеральная налоговая служба России направила письмо под номером ЕД-4-15/18322». |

| Документ от ФНС России с номером ЗГ-3-3/4368, выданный 17 июня 2021 года, всячески просит моего внимания. |

| Письмо сотрудника Федеральной налоговой службы № ММВ-20-3/96@ датировано 21 октября 2013 года. |

| Федеральный акт № 402-ФЗ от 06.12.2011 года |

| Постановление от 26 декабря 2011 года, принятое Правительством Российской Федерации под номером 1137 |

Информация об авторе данной публикации

Меня зовут Александра Задорожнева, и я являюсь бухгалтером и экспертом проекта. Я работаю в этой сфере с самого начала моего обучения в университете. У меня есть опыт работы как в коммерческой, так и в бюджетной сфере. С 2006 по 2012 год я работала бухгалтером-кассиром и кадровиком. А с 2012 года и по сегодняшний день я занимаю должность главного бухгалтера в бюджетном учреждении. Кроме основной работы в области бухгалтерии, я также занимаюсь закупочной и планово-экономической деятельностью. В течение 4 лет я активно пишу статьи на тему бухгалтерии для специализированных изданий.

Остальные издания, созданные автором

- Специфика использования системы упрощенной налоговой системы (УСН) для индивидуальных предпринимателей (ИП) в 2025 году: инструкции.

- Обновленный список кодов бюджетной классификации (КБК) для проведения государственных закупок на 9 января 2025 года.

- Руководство для новичков по взаимодействию с Единой Автоматизированной Торговой платформой «Березка» в декабре 2024 года.

- 28 декабря 2024 года наступит момент, когда можно будет открыть специальный счет для осуществления закупок в соответствии с федеральными законами №44-ФЗ и №223-ФЗ. Необходимые банковские гарантии позволят вам соблюсти все требования и нормы, чтобы успешно участвовать в тендерах и заключать выгодные контракты. Будьте готовы к этому важному этапу и продемонстрируйте свою профессиональную подготовку, чтобы повысить свои шансы на успех.

Можно ли выписывать УПД на услуги

Можно ли выписывать УПД на услуги

Не многие информированы о том, возможно ли выставить контрагенту УПД на услуги. Возможно ли упрощенцу выставить УПД? Каков порядок заполнения данного документа в случае отсутствия отгрузки товаров? Разбираемся в особенностях заполнения УПД по оказанию услуг.

- Значение статуса в Универсальном Перевозочном Документе

- новой редакции документов вводится в 2020 году: форма и пример заполнения

Взамен каких документов – УПД

Начиная с 2013 года УПД стал неотъемлемым компонентом документооборота, превратившись из вспомогательного материала в самостоятельный и важный документ. Его введение позволило значительно упростить и ускорить процесс обмена документами.

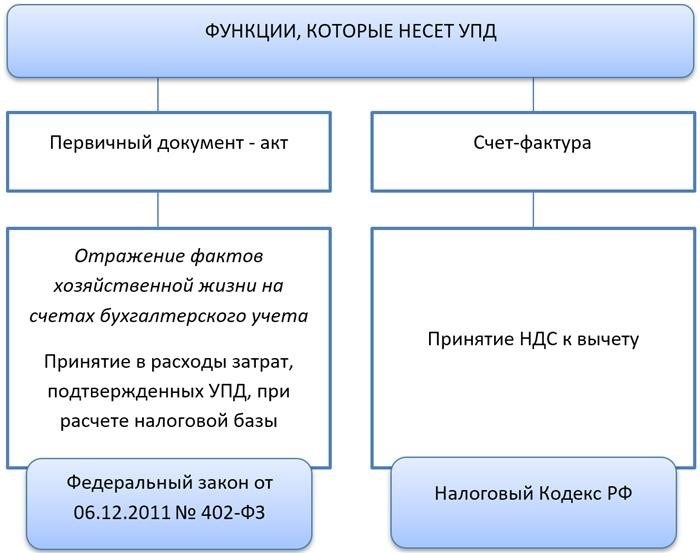

Функции первичного документа и счета-фактуры были объединены в одном универсальном передаточном документе.

Как показывает график, можно утверждать, что ответ на вопрос о возможности выставления УПД на услуги является утвердительным.

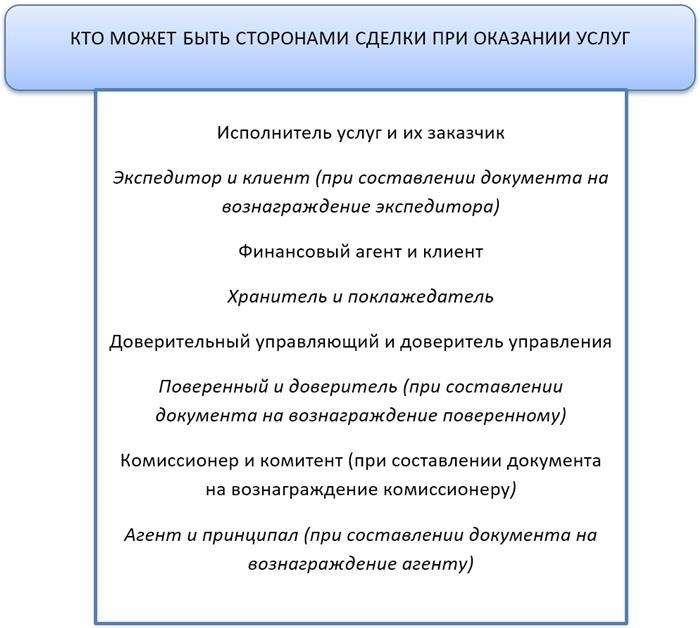

Кто может быть сторонами сделки при оказании услуг

Услуги могут быть предоставлены/получены с использованием УПД, и это не запрещено. Какие стороны могут быть причастны к данной сделке?

Оказываем услуги: каков порядок применения УПД

Коммерческие предприятия, предоставляющие свои услуги, выделяют клиентам документы о выполненных работах и также выставляют счета-фактуры – при условии, что предприятие является плательщиком НДС.

Применение УПД позволяет уменьшить количество необходимых документов при оформлении. Вместо отдельного акта и счета-фактуры можно использовать универсальный передаточный документ на услуги.

Вот, какие задачи он решает:

Необходимость использования УПД не обязательна. Возможно продолжать использовать акты и счета-фактуры. Кроме того, различным контрагентам можно предоставлять различные наборы документов. Содержание документов, которые получает заказчик, определяется в договоре.

Может ли спецрежимник выставить УПД на услуги

Лица, работающие в специальном режиме, освобождаются от уплаты НДС и, соответственно, не выставляют счета-фактуры. В случае, если неплательщик НДС все же передаст своему контрагенту счет-фактуру с указанным НДС, ему необходимо будет уплатить НДС в государственный бюджет и предоставить соответствующую декларацию.

Возможно ли, чтобы специалист по режиму использовал УПД и не подвергся обязательному уплате НДС? Возможно, это реально.

Унифицированный платежный документ (УПД) имеет возможность объединять не только первичку (акт) и счет-фактуру, но и просто первичку (акт). Для отличия этих функций в шаблоне УПД есть специальное поле «Статус».

Особое внимание следует уделить заполнению поля «Статус» для неплательщика НДС, а также разделам, связанным с НДС. Ниже приведен пример заполнения УПД на услуги. Теперь давайте разъясним, как заполнить поле «Статус»:

По какой форме заполнять УПД

Оригинал УПД предоставляется в электронном виде от Федеральной налоговой службы России в письме от 21 октября 2013 года № ММВ-20-3/96. Этот документ основывается на типовой форме счета-фактуры.

Форма УПД применяется в качестве подтверждения предоставления услуг и отгрузки товаров. Интересно, что в одном УПД можно одновременно отразить как отгрузку товаров, так и предоставление услуг.

Снято требование использования стандартизированных форм документов, поэтому нет необходимости придерживаться жестко предложенного шаблона. Разрешено вносить изменения, однако необходимо сохранять обязательные реквизиты.

Один из необходимых элементов — это категория «Состояние».

Примечательные моменты заполнения определенных полей УПД в случае предоставления услуг:

- Указание кода товара/работ/услуги в УПД (графе Б) является необязательным требованием. Также можно указать артикул для товаров и код вида деятельности для работ/услуг.

- структура кода товара (1а графа) предназначена только для экспортеров, отправляющих товары в страны ЕАЭС, и не требуется для услуг.

- Измерительная единица (исключая графы 2 и 2а) применяется только для товаров.

- для услуг не требуется указывать место происхождения (графы 10, 10а)

Образцы заполнения УПД на услуги для разных режимов налогообложения

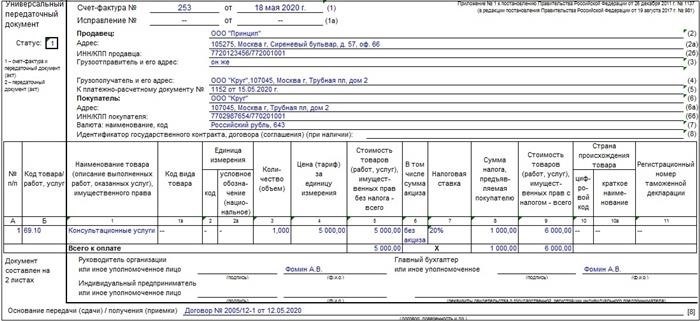

Давайте рассмотрим процесс заполнения УПД для ООО «Принцип», занимающегося предоставлением юридических консультационных услуг и являющегося плательщиком НДС.

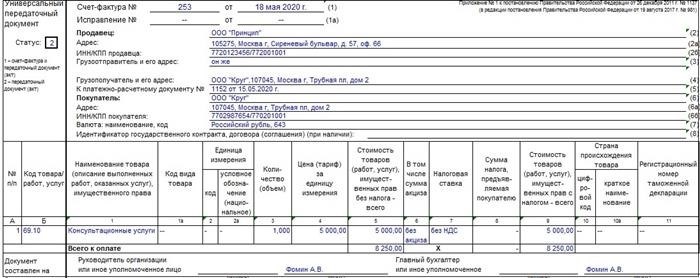

На практике имеется аналогичный случай, только у компании ООО «Принцип» используется упрощенная система налогообложения, в результате чего она не включает в свои услуги НДС.

Очевидно, различие заключается лишь в обозначении статуса и налога на добавленную стоимость.

Подводим итоги

УПД могут быть использованы при предоставлении услуг.

В рамках одного документа допускается объединение как предоставления услуг, так и отгрузки товаров.

При составлении УПД на услуги, некоторые графы, предназначенные для ввода информации о товарах, оставляются пустыми.

Субъекты, которые могут предоставлять УПД для услуг, могут быть как налогоплательщиками НДС, так и лицами, работающими по особому режиму. Однако основное требование — правильно заполнить поле «Статус».