Какие шаги следует предпринять в случае, если моя машина находилась во дворе без страховки и получила повреждения от другого водителя, который признает свою вину и имеет ОСАГО? Можно ли оформить европротокол без участия ГИБДД?

Москва — родина Акима.2023-03-23Классификация: Дорожно-транспортные происшествия, Государственная инспекция безопасности дорожного движения, Правила дорожного движения.700 1

Ответы юристов (1)

Ярослав Артемьев — юрист, проживающий в Москве.Имеется 5193 ответа, и их рейтинг составляет 10.

Согласно законодательству РФ, в случае автокатастрофы нужно немедленно вызвать сотрудников ГИБДД для составления соответствующего протокола. В случае, если никто не пострадал, а все участники ДТП достигли согласия по всем обстоятельствам происшествия и нет разногласий о виновности каждого из них, а также если повреждения на автомобилях не превышают определенной суммы, оформление можно произвести по европротоколу.

В данной ситуации требуется обратиться в ГИБДД и оформить соответствующий протокол. Участники дорожно-транспортного происшествия должны предоставить документы, подтверждающие право собственности на транспортные средства и наличие действующих страховых полисов ОСАГО. Если водитель другого автомобиля полностью признал свою вину в ДТП, страховая компания будет выплачивать компенсацию по ОСАГО. Однако, в случае отсутствия подтверждения изменения страхового полиса у пострадавшего, сумма возмещения может быть значительно уменьшена. Также следует учитывать, что если обе стороны допустили нарушения ПДД, пострадавший может быть признан виновным и отказано в возмещении ущерба.

Ярослав Артемьев — юрист, проживающий в Москве.Имеется 5193 ответа, и их рейтинг составляет 10.

В соответствии с законодательством Российской Федерации, при возникновении дорожно-транспортного происшествия, участники обязаны немедленно вызвать представителей ГИБДД и дождаться их прибытия с целью составления соответствующего протокола. Поэтому, наиболее правильным и законным решением этой ситуации является призыв сотрудников ГИБДД для составления протокола о ДТП.

Важно иметь при себе документы, подтверждающие вашу личность, а также ПТС и СТС на ваш автомобиль. Также необходимо иметь свидетельства и документы, подтверждающие обстоятельства, связанные с произошедшим ДТП.

Также необходимо сообщить об автомобильном случае и предоставить страховой компании необходимые документы для возможного возмещения ущерба.

Нарушение правил при оформлении ДТП может повлечь за собой административные и уголовные санкции, а также привести к отказу в возможности получения страховой компенсации.

Ярослав Артемьев — юрист, проживающий в Москве.Имеется 5193 ответа, и их рейтинг составляет 10.

Нарушение правил страхования обязательной гражданской ответственности владельцев транспортных средств при управлении транспортным средством — это то, что регулируется статьей 12.14 КоАП РФ.

Статья 12.15 КоАП РФ — Неисполнение обязанности по оформлению обязательного страхования гражданской ответственности владельцев транспортных средств.

Запрет на предоставление документов органам государственной власти или муниципальной службы по требованию — это то, что предусмотрено статьей 12.19 Кодекса об административных правонарушениях Российской Федерации.

Нарушение нормативов, касающихся учета дорожно-транспортных происшествий, предусмотренное в статье 12.23 Кодекса Российской Федерации об административных правонарушениях.

Также возможно использование статьи 12.26 КоАП РФ, которая регулирует случаи, связанные с отсутствием в суде или органе, рассматривающем дело об административном правонарушении.

Тем не менее, в текущей обстановке обращение в ГИБДД может понадобиться для оформления происшествия и составления соответствующей документации, что может упростить процесс рассмотрения ситуации и возмещения убытков.

Что делать, если у виновника ДТП нет страховки

Что делать, если у виновника ДТП нет страховки

Всегда неприятно сталкиваться с авариями, даже если они кажутся незначительными. Когда такие случаи происходят, теоретически финансовые затраты должны быть покрыты страховкой, по крайней мере в большинстве случаев. Однако, если виновник не считает нужным иметь даже обязательную страховку ОСАГО, могут возникнуть серьезные проблемы. В этом материале мы рассмотрим различные варианты решения таких ситуаций, учитывая, что страховка может отсутствовать у одного или обоих участников происшествия.

Какие бывают страховки

У автолюбителя есть несколько видов страхового покрытия, которые являются обязательными или рекомендованными.

Обязательное автострахование (ОСАГО) является неотъемлемой частью участия в дорожном движении и отсутствие данного полиса влечет за собой наказание. Все водители, управляющие транспортными средствами, должны иметь эту страховку, согласно теории. Однако на практике не каждый готов затратить деньги на страховку, особенно если считает, что расходы на полис не окупятся в случае возникновения проблем.

Одним из неотъемлемых пунктов является лицо, указанное в страховом полисе. Страховая компания сможет выплатить возмещение только при условии, что водитель автомобиля, находившийся за рулем во время ДТП, будет внесен в страховку.

Добровольное страхование КАСКО не является обязательным и не предусматривает наложения штрафов за его отсутствие. Однако рекомендуется иметь данное страхование, так как в случае возникновения проблем на дороге владелец автомобиля будет полностью защищен, независимо от того, кто является виновной стороной в ДТП.

У виновника нет страховки, у пострадавшего есть

Если виновник аварии не имеет страховки, то он не может покрыть ущерб за счет страховой компании. Если мы говорим об ОСАГО, то важно помнить, что этот полис защищает других участников дорожного движения от действий застрахованного, а не его самого. Итак, пострадавший не сможет обратиться к своей страховой компании для возмещения ущерба. Однако, если у него есть полис КАСКО, то можно решить этот вопрос через страховую компанию, которая будет заниматься исследованием виновника и поиском способов разрешения ситуации.

Если у вас не имеется полиса страхования от аварий, то необходимо следовать общепринятому протоколу при ДТП и пытаться достигнуть взаимопонимания с виновной стороной, чтобы она возместила расходы на восстановление. В случае неудачи в переговорах, необходимо обратиться в суд.

Если произошло дорожно-транспортное происшествие, и в результате отсутствия страховки ОСАГО у виновника повреждено здоровье или жизнь пострадавшего (пострадавших), то ответственность за компенсацию ущерба возлагается на Российский союз автостраховщиков (РСА) — профессиональное объединение страховых компаний. В случае, если виновник ДТП неизвестен, например, если он скрылся с места происшествия и не был найден позднее, РСА также компенсирует ущерб в жизни или здоровье пострадавшего.

Виновник ДТП не вписан в полис ОСАГО

Если полис ОСАГО был выдан только для определенного круга лиц и виновника ДТП там не оказалось, то можно потребовать возмещение у страховой компании, которая выдала полис владельцу автомобиля, причинившему вред. В этом случае страховщик не освобождается от выплаты страхового возмещения. Однако после выплаты возмещения у страховщика возникает право на взыскание суммы у лица, нанесшего вред. Однако это правило не распространяется на случаи, когда виновник ДТП незаконно завладел автомобилем, поскольку такое лицо не является законным владельцем транспортного средства, и его гражданская ответственность не застрахована, даже если у владельца автомобиля есть полис ОСАГО.

Если у виновника ДТП есть ОСАГО, а у пострадавшего нет

В данной ситуации также невозможно просто возместить затраты, необходимо обратиться в страховую компанию ответственного за ДТП. Виновник аварии самостоятельно будет решать все вопросы со своей страховой, пострадавший больше не будет вовлечен в эти дела.

Если у обоих участников нет полисов страхования

Если не удается достичь соглашения, остается только оформить ДТП согласно правилам и договориться о возмещении расходов на ремонт для пострадавшего. К сожалению, в случае неудачи в переговорах придется обратиться в суд для решения этого вопроса.

Как оформлять ДТП

Если случилось аварийное происшествие, при необходимости нужно правильно оформить его и внести в протокол все детали, которые будут указывать на ответственность одной из сторон.

Один из вариантов, каким образом можно оформить ДТП с минимальными затруднениями, предлагает использовать европейский протокол. Мы посвятили отдельную статью этому вопросу, где подробно описываем процедуру.

Если случается серьезное дорожно-транспортное происшествие, то обязательно нужно вызывать представителя Госавтоинспекции и составлять официальный протокол. В нем будут фиксироваться все детали, и каждому участнику следует убедиться, что ситуация описана максимально точно, так как это важно для последующего подтверждения своей правоты и получения компенсации за причиненный ущерб. Могут оказаться полезными показания свидетелей, записи с видеорегистраторов и фотографии с места происшествия. Однако, оптимально иметь страховку в любом случае, чтобы при необходимости гарантированно получить компенсацию и не тратить свои средства на ремонт.

Оставайтесь в курсе последних событий, оформляйтесь на получение информационной рассылки.

Необходимо обязательно указывать активную ссылку на источник при использовании данного материала.

Что делать при ДТП: куда звонить, как оформлять

Что делать при ДТП: куда звонить, как оформлять

Если никто не пострадал, то компенсацию за материальный ущерб возьмут на себя страховые компании, суды, автосервисы и автосалоны. Современные автомобили оборудованы системами безопасности и предотвращения ДТП, однако несчастные случаи все равно происходят.

Ситуации, в которых возможно повреждение автомобилей и пострадавших, могут иметь различное количество участников. Порядок действий в таких случаях зависит от этих факторов. Иногда допущенные ошибки могут только ухудшить ситуацию, провоцируя новые ДТП и причиняя материальный и физический вред участникам, а иногда даже угрожая их жизни и свободе. Рассказываем, как разрешить подобную ситуацию с минимальными потерями.

СООБЩЕСТВОНа какую сумму вы расходуете на свой автомобиль?Поделитесь с нами информацией о стоимости содержания вашего автомобиля и порадуйте нас своими фотографиями!

Рассказать

Что должно быть в машине на случай аварии

Любой человек может стать участником дорожно-транспортного происшествия внезапно. Вот какие необходимые вещи должны быть у каждого водителя, чтобы избежать проблем с оформлением.

Наличие действующего страхового полиса является обязательным, в частности, для ОСАГО. Кроме того, рекомендуется иметь также полисы каско и ДСАГО.

- ОСАГО – это система автострахования, разработанная для обеспечения защиты автовладельцев в случае возникновения ДТП. Эта программа включает в себя различные страховые компании, которые предлагают автовладельцам обязательное страхование от гражданской ответственности. ОСАГО является неотъемлемой частью российской автостраховой системы и обеспечивает финансовую поддержку в случае ущерба или травмы, вызванной в результате ДТП. Она работает на основе принципа взаимного обеспечения, где каждый автовладелец вносит определенную сумму в страховой фонд, чтобы быть застрахованным от возможных рисков на дороге. ОСАГО выполняет важную роль в обеспечении безопасности на дорогах и защиты прав автовладельцев.

- Принципы функционирования полиса каско

- Что представляет собой автогражданская ответственность и почему физические лица могут добровольно застраховать ее?

При получении бумажного полиса ОСАГО вы предоставляетесь бланк европротокола.

Если произойдет ДТП, можно воспользоваться заполняемым бланком для оформления ОСАГО. Бланк ОСАГО будет отправлен на указанный адрес электронной почты, и его необходимо будет распечатать. В этот бланк будут внесены лишь некоторые данные владельца автомобиля. Рекомендуется иметь несколько копий бланка в автомобиле на случай его испорченного состояния.

Для тех, у кого нет доступа к бумажному бланку европротокола, есть возможность скачать специальные мобильные приложения для оформления ДТП. Например, можно воспользоваться приложением «Помощник ОСАГО» для устройств на iOS или Android, либо приложением «Госуслуги Авто» для iOS или Android. С помощью этих приложений можно оформить извещение о ДТП в электронном виде и отправить его в страховую компанию.

Для того чтобы получить доступ, необходимо пройти процедуру аутентификации с помощью государственных услуг. Поэтому необходимо помнить свой логин и пароль, либо зарегистрироваться на портале, если вы еще не успели это сделать. Войдите в приложение и заполните все необходимые данные заранее, чтобы не тратить на это время после возникновения ДТП. Приложение также может попросить отсканировать QR-код страхового полиса ОСАГО или ввести его серию и номер вручную.

Чтобы сохранить световозвращающий жилет в хорошем состоянии и всегда иметь его под рукой, рекомендуется разместить его в салоне автомобиля. Например, можно поместить жилет в бардачке, карманах, находящихся за передними сиденьями, или в ящиках, расположенных под ними. Не стоит забывать, что не все ДТП происходят в теплое и солнечное время суток. Жилет необходим, чтобы вас заметили на дороге в условиях темноты и при любой погоде.

Необходимо установить аварийный знак, чтобы автомобилисты, застающие ДТП, смогли заранее заметить происшествие и принять меры. Если не разместить указатель в течение первых минут после аварии, можно быть подвергнутым штрафу в размере 1000 ₽.

Любая аптека предлагает своим клиентам готовые наборы, которые называются аптечкой. Однако водитель вполне способен самостоятельно собрать необходимые предметы. В аптечке должны присутствовать ножницы, жгут, перчатки, маска, материал для перевязки, а также устройство для проведения искусственного дыхания. Если у водителя не окажется аптечки, сотрудник ГИБДД не имеет права наложить наказание.

В набор водителя необходимо включить огнетушитель. После автомобильной аварии может возникнуть пожар, а прибытие пожарной команды может занять некоторое время. Для легковых машин огнетушитель должен иметь объем не менее 2 литров.

Всегда имейте при себе набор автолюбителя в случае аварии: знак экстренной остановки, аптечку, огнетушитель, светоотражающий жилет. Изображение: Ulianenko Dmitrii / Shutterstock.

Что можно считать ДТП

В случае, когда автомобиль находится в движении и заинтересован в дорожно-транспортном происшествии, это считается участием транспортного средства в нем. Если, однако, произошло повреждение другого автомобиля при открытии двери на парковке, это не рассматривается как ДТП. В таких случаях полиция занимается выяснением обстоятельств.

Другое столкновение на дороге подразумевает причинение ущерба имуществу или нанесение вреда жизни и здоровью людей.

Если автомобиль, находящийся в состоянии парковки, причинил повреждения другому запаркованному транспортному средству, такое событие не подразумевает случай дорожно-транспортного происшествия.

Что делать сразу после ДТП

Каждый раз после аварии необходимо следовать определенной последовательности действий.

Остановите транспортное средство, немедленно выключите двигатель и активируйте аварийную сигнализацию. Если обзорность плохая или авария произошла на дороге вне города, обязательно наденьте светоотражающий жилет. Перед выходом из автомобиля, необходимо убедиться в безопасности окружающей обстановки.

Необходимо поставить знак аварийной остановки. Очень часто водители делают ошибку при этом шаге — они ставят знак слишком близко к месту ДТП. В соответствии с правилами, в населенных пунктах его необходимо установить не менее чем в 15 метрах от места ДТП, а за их пределами — в 30 метрах. Такое расстояние позволит водителям заметить знак заранее, снизить скорость и объехать ДТП. Однако, если машина едет с высокой скоростью или водитель отвлекся, даже такого расстояния может быть недостаточно.

Анализируйте наличие пострадавших. В отдельной разделе будет описано, что делать в случае их обнаружения.

Важно провести проверку на предмет утечки топлива. В случае, если вблизи места аварии ощутим запах бензина, необходимо удалиться на безопасное расстояние. Если есть пострадавшие, которые не могут покинуть автомобиль самостоятельно, рекомендуется выключить аккумулятор.

Необходимо сохранить вещи и части, связанные с аварией, на месте до прибытия сотрудников ГИБДД. Например, оторванный бампер. Если он мешает другим автомобилям проехать, его можно убрать с дороги, но сначала нужно сделать фотографию, чтобы сохранить его положение.

Нарушение данных мер, в случае дорожно-транспортного происшествия, повлечет за собой наказание в виде денежного штрафа в размере 1000 рублей.

Куда звонить после ДТП

Как правило, после происшествия на дороге участники обращаются к своим родственникам, друзьям и знакомым, чтобы сообщить о случившемся и получить инструкции. Однако самое важное — это убедиться, что в результате ДТП нет пострадавших. В случае наличия пострадавших, необходимо незамедлительно вызвать скорую помощь по номеру 103 или 112 с мобильного телефона.

В случае, если произошло ЧП с пострадавшими людьми, повреждением зданий, заборов, столбов и личных вещей, рекомендуется обращаться за помощью к сотрудникам ГИБДД. Самостоятельное оформление таких ДТП не допускается. Для этого можно воспользоваться мобильным телефоном и позвонить по номеру 102 или 112. Сотрудники составят протокол о ДТП, нарисуют схему происшествия, возложат штраф на виновника и дадут рекомендации о дальнейших действиях. Будьте готовы к тому, что время прибытия сотрудников может занять несколько часов, поэтому приготовьтесь к ожиданию.

В случае, когда водитель находится под влиянием стресса и не в состоянии самостоятельно оформить ДТП, существует возможность обратиться к аварийному комиссару. Этот специалист будет помогать в правильном оформлении происшествия и подскажет, как сделать необходимые фотографии. Он консультирует участников ДТП, но при этом не формирует документы. Иногда такой комиссар предлагает услуги автоюриста, выступая посредником между ГИБДД, участниками ДТП и страховой компанией. Аварийные комиссары могут работать на страховую компанию или предоставлять свои услуги за отдельную плату.

Если произошло дорожно-транспортное происшествие и машина не может продолжать движение, требуется вызвать эвакуатор. Чтобы избежать дополнительных расходов на эвакуацию, рекомендуется сразу доставить автомобиль в место ремонта. Иногда услуги аварийного комиссара и эвакуатора включены в стоимость страхового полиса, такого как каско. В таком случае достаточно связаться со своей страховой компанией и сообщить о произошедшем.

Я пострадавшая сторона в ДТП, но у меня нет ОСАГО»: какую компенсацию можно получить

«Я пострадавшая сторона в ДТП, но у меня нет ОСАГО»: какую компенсацию можно получить

Требование закона предусматривает наличие полиса ОСАГО у каждого лица, управляющего автомобилем, однако на практике это не всегда соблюдается. В таких случаях возникают сложности при ДТП. Если виновник аварии не имеет полиса ОСАГО, он вынужден будет покрыть ущерб пострадавшей стороне из собственных средств. Рассмотрим, каким образом можно разрешить данную ситуацию, если по какой-то причине потерпевший не оформил полис ОСАГО, и какие могут быть последствия этого.

Как оформить аварию, если нет ОСАГО

Произошло ДТП, участникам необходимо остановиться, предоставить первую помощь при необходимости, узнать у всех ли участников есть полис ОСАГО, зафиксировать повреждения и договориться о компенсации ущерба. Одно из основных правил: если хотя бы у одного из виновников аварии нет полиса ОСАГО, то ДТП необходимо оформить по европротоколу, то есть без помощи сотрудника ГИБДД. Необходимо также помнить, что ОСАГО является обязательным видом страхования. Поэтому даже водитель, ставший пострадавшей стороной в аварии, будет оштрафован, если у него нет полиса ОСАГО. Размер штрафа изменяется от 500 рублей (например, если есть ОСАГО, но водитель не вписан) до 800 рублей (если автомобилист вообще не оформлял страховку).

Можно ли обойтись без сотрудника ГИБДД

Невозможно обойтись без сотрудника ГИБДД в случае ДТП, когда хотя бы у одного из участников нет страховки ОСАГО. Чтобы правильно зафиксировать каждое ДТП, необходимо использовать европротокол или обратиться к сотруднику ГИБДД. Если это невозможно, можно составить схему происшествия и доставить ее на ближайший пост ДПС, где она будет официально зарегистрирована. Любые другие варианты, когда водители договариваются между собой и расходятся, являются нарушением закона.

Можно ли получить компенсацию без полиса ОСАГО

Обычно в системе обязательного страхования гражданской ответственности (ОСАГО) используется прямой механизм урегулирования убытков. Это означает, что если вы являетесь пострадавшей стороной в дорожно-транспортном происшествии (ДТП), вы обращаетесь к своему страховщику для получения компенсации, а затем страховщик самостоятельно решает вопросы с финансовой компенсацией виновнику происшествия. Тем не менее, отсутствие полиса ОСАГО при аварии, в которой вы стали пострадавшей стороной, не является основанием для отказа от выплат со стороны страховой компании. Чтобы получить возмещение, вам необходимо обратиться к страховщику виновника ДТП самостоятельно — позвонить, написать или лично посетить страховую компанию, сообщить о происшествии, договориться о проведении экспертизы и подать заявление на компенсацию. Чтобы избежать проблем, лучше предварительно фиксировать все обстоятельства ДТП с помощью сотрудников ГИБДД. Это поможет вам в общении с представителями страховой компании. Если возникнут сложности, вы также можете обратиться в Российский союз автостраховщиков (РСА). Если по заключению сотрудника ГИБДД оба участника ДТП виноваты, каждому из них придется самостоятельно оплатить ремонт своего транспортного средства. Также каждая сторона будет нести расходы на ремонт своего автомобиля, если нет полиса ОСАГО ни у одной из них. Естественно, можно попытаться добиться справедливости через суд или добровольное внесудебное урегулирование по согласованию сторон. Однако все это уже не будет иметь отношения к автострахованию.

Обратите внимание

Сервис ОСАГО на Банки.ру обеспечивает возможность сравнения предложений по страховке от 19 ведущих страховых компаний России. Интересно, что за счет различных базовых тарифов разница между самым выгодным и самым дорогим полисом может достигать впечатляющих 83%.

для автомобиля KIA RIO 2009 года можно сделать, проведя анализ предложений разных страховых компаний. Необходимо отметить, что самая выгодная цена на ОСАГО составляет 4 500 рублей, в то время как наиболее дорогое предложение составляет 7 403 рубля. Разница между самой низкой и самой высокой стоимостью составляет 2 903 рубля, что эквивалентно 39% экономии. Таким образом, чтобы определить оптимальную стоимость ОСАГО, необходимо проанализировать предложения от различных страховых компаний.

Без полиса: кто возместит ущерб при ДТП

Без полиса: кто возместит ущерб при ДТП

Штраф будет наложен на водителя за использование недействительного полиса, а за предоставление поддельного полиса ему грозит уголовная ответственность. Если виновником ДТП оказывается лицо, имеющее фальшивый полис или полис вообще отсутствует, то нарушитель будет обязан возместить ущерб потерпевшему. Для получения компенсации пострадавшему необходимо обратиться к виновнику аварии с претензией или подать иск в суд. Чтобы защитить себя, необходимо знать, как проверить подлинность полиса.

Какие страховые полисы оказываются недействительными и фальшивыми?

Страховка ОСАГО представляет собой соглашение, заключенное между автомобилистом и страховой компанией, в соответствии с условиями которого страховщик возмещает ущерб, причиненный жизни, здоровью или имуществу в результате использования транспортного средства. Страховая компания предоставляет полисы ОСАГО в форме бумажного документа или электронной версии. Каждый полис получает свой уникальный идентификационный номер и QR-код.

Владельцам транспортных средств, которые движутся со скоростью не более 20 км/ч и не имеют колес, а также иностранным перевозчикам (если они застрахованы в другой стране), не требуется приобретать полис ОСАГО.

считаются недействительными такие полисы ОСАГО, которые:

- Страховые полисы были выданы без индивидуальных идентификационных номеров или оформлены на неподтвержденном веб-ресурсе страховой компании.

- У другого водителя имеется аналогичный страховой полис, который он получил раньше.

- Страховой полис выдается только после аннулирования или временного приостановления действия лицензии страховой компании.

- Бланки страховщика, которые были испорчены, утеряны или похищены, выдали.

- Разосланы на устаревших формах, применение которых уже не возможно.

Различные способы подделки полисов ОСАГО: одни люди меняют дату выдачи и срок действия документа, другие подделывают подпись или гербовую печать. Например, в Воронеже один водитель переписал срок страховки ручкой, а в Волгограде злоумышленник оформил полис на мототехнику, а затем изменил информацию о водителе и автомобиле в фотошопе.

Спрашивали?Отвечаем*

Юрист, работающий в компании «Европейская Юридическая Служба», подчеркивает, что в подобной ситуации необходимо написать заявление в полицию, так как действия менеджера нарушают статью 327 Уголовного Кодекса («Подделка, производство или оборот фальшивых документов, печатей или бланков»). После проведения расследования будет установлен виновник, добавляет эксперт: «После этого у вас будет право подать гражданский иск о возмещении материального и морального ущерба у причинителя ущерба».

Как убедиться в подлинности страховки?

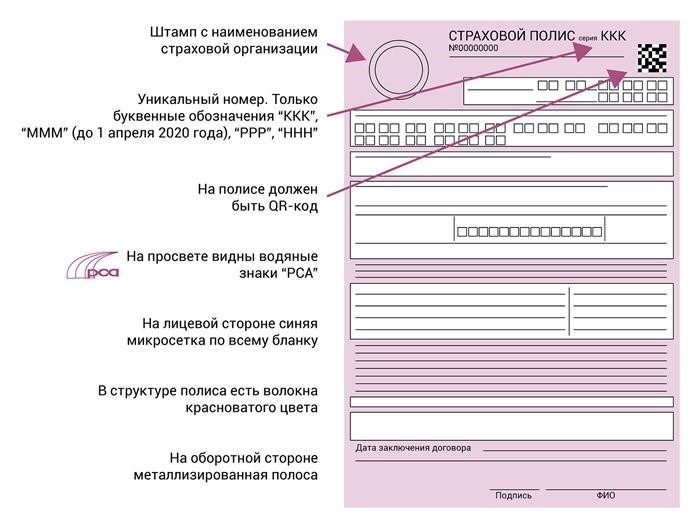

Автолюбителю требуется внести данные о серии и номере полиса ОСАГО на веб-сайте Российского союза автостраховщиков (РСА). В дополнение к проверке действительности полиса, водитель сможет определить, принадлежит ли документ страховой компании и какой договор ОСАГО был заключен. Кроме того, существует возможность проверить страховку с помощью QR-кода или сравнить характеристики оригинального полиса.

Характеристики оригинального полиса ОСАГО

Какая санкция предусмотрена за недействительный договор страхования?

В случае, если водитель осуществляет движение без действующей страховки, ему будет налагаться штраф в размере 800 рублей в соответствии с пунктом 2 статьи 12.37 Кодекса об административных правонарушениях («Нарушение требований об обязательном страховании гражданской ответственности владельцев транспортных средств»). В случае, если полис страхования является поддельным, автовладельцу грозит уголовная ответственность согласно пункту 1,5 статьи 327 Уголовного кодекса Российской Федерации («Подделка, изготовление или сбыт поддельных документов, штампов, печатей или бланков»).

- за фальсификацию страховых документов или создание поддельных бланков для применения или сбыта;

- Используя фальшивый полис ОСАГО, мы сталкиваемся с ситуацией, когда несем ответственность за свои действия.

Если водитель обнаруживает, что страховка несуществующая, то он должен составить заявление в правоохранительные органы, чтобы раскрыли и привлекли к уголовной ответственности производителей незаконных полисов.

В случае отсутствия действующей страховки или использования поддельного полиса, возникает вопрос о том, кто будет нести ответственность за возмещение ущерба.

Российский союз автостраховщиков компенсирует ущерб для здоровья, возникший в результате происшествия, вне зависимости от наличия или действительности полиса ОСАГО.

Сумма в размере 400 тысяч рублей.При превышении указанной суммы ответственность за возмещение вреда здоровью, причиненного в результате дорожно-транспортного происшествия, лежит на лице, вызвавшем его.

Ответственный участник аварии вполне может остаться неизвестным или убежать с места происшествия, в то время как пострадавшие все равно получат возмещение. Однако после этого РСА будет требовать эти деньги с нарушителя.

Если в результате происшествия никто не пострадал, а были нанесены только материальные повреждения, то ответственный за происшествие будет возмещать ущерб. Однако, если водитель находился за рулем служебного автомобиля в рабочих целях и попал в аварию, то придется компенсировать убытки работодателю.

В случае, если авария привела только к материальному ущербу, ответственность за возмещение расходов лежит на виновнике ДТП или на его работодателе, если происшествие произошло во время исполнения трудовых обязанностей сотрудника.

Спрашивали?Отвечаем*

В случае ДТП возможно обратиться к ответственному лицу за возмещение ущерба даже после продажи автомобиля, как объясняет адвокат из компании «Европейская Юридическая Служба» Евгений Иванов. Эксперт отмечает, что сумма полученная от продажи автомобиля не влияет на величину ущерба. Однако, если вы продали автомобиль после ДТП без проведения оценки, будет сложно доказать размер убытков в суде.

Сначала мы определяем размер причиненного ущерба, а затем достигаем соглашения с ответственным лицом.

В начале требуется измерить сумму повреждений, приведенных автомобилю в результате ДТП. Эта задача выполняется независимым специалистом, который подготовит доклад, в котором будут указаны затраты на ремонт автомобиля. Помимо финансовых средств на восстановление машины, владелец автомобиля может претендовать на компенсацию затрат, связанных с проведением экспертизы, эвакуацией и хранением автомобиля, доставкой пострадавшего в больницу, проездом на общественном транспорте к месту нахождения автомобиля или эксперта.

Лицо, пострадавшее, имеет право требовать компенсацию фактических убытков, включая потерю стоимости автомобиля.

После проведения оценки, пострадавший в дорожно-транспортном происшествии просит другого участника оплатить ремонтной работы по своей воле. Для этого он передает письменный претензионный акт лично или отправляет его почтой. В случае если виновник соглашается возместить ущерб, стороны заключают соглашение, в котором определяют размер компенсации и порядок ее выплаты. В случае отказа, владелец автомобиля имеет право обратиться в суд.

Представляем иск в судебный орган.

Если потерпевший узнал о нарушении своих прав, он может требовать выплаты компенсации ущерба виновнику через суд в течение трехлетнего срока. Однако иск о возмещении вреда здоровью не имеет временных ограничений. При этом компенсация будет возмещена только за расходы, понесенные за последние три года.

Судебный иск подается по месту проживания лица, ответственного за дорожно-транспортное происшествие. Заявление о компенсации ущерба, нанесенного здоровью, может быть подано по месту проживания пострадавшего или по месту причинения ему вреда. Если сумма причиненного ущерба не превышает 50 000 рублей, дело будет рассмотрено мировым судьей, во всех остальных случаях — районным судом.

В исковом заявлении следует описать все обстоятельства, связанные с ДТП, включая повреждения автомобиля и указать, в какой части ущерб не был возмещен. Необходимо также указать о попытке разрешить спор до судебного заседания и обязательно установить требование о полном возмещении ущерба и указать его размер. Кроме того, стоит обратить внимание на отсутствие страховки у виновника ДТП или наличие недействительного/поддельного полиса и донести это в заявлении.

В дополнение к этому, необходимо предоставить следующие документы в судебный иск:

- Схема дорожно-транспортного происшествия, показания свидетелей, документ о правонарушении водителя без страховки и другие материалы;

- Представлен перечень документов, необходимых для автомобиля, а именно: свидетельство о государственной регистрации и паспорт транспортного средства.

- доклад специалиста по оценке причиненного ущерба;

- Вместо судебного разбирательства, истец предпринимал попытки уладить спорный вопрос до обращения в суд. Он представлял досудебное соглашение, составлял претензию и предоставлял другие документы в подтверждение своей попытки договориться.

- документ, подтверждающий оплату государственного сбора;

- Сообщение о передаче дубликата иска с приложением другим участникам судебного процесса (ответчику, третьим сторонам).

Норма судебного разбирательства обычно занимает около двух месяцев. В случае, если никто не подает апелляцию, решение суда будет принято через месяц и начнет свое действие. В противном случае, после рассмотрения апелляции вышестоящим судом, решение вступит в силу незамедлительно.

Спрашивали?Отвечаем*

Евгений Иванов, юрист из «Европейской Юридической Службы», рекомендует обратиться в апелляционный суд для обжалования решения, основываясь на том, что выплаченные суммы не могут быть признаны неосновательным обогащением. В качестве эксперта он подчеркивает, что страховая компания признала страховой случай и проверила действительность договора ОСАГО между виновником ДТП и страховщиком на момент происшествия, поэтому она не имеет права требовать возврата выплат как неоправданного обогащения.

Просим сотрудничество у исполнительных судебных чиновников

Когда судебное решение становится законной, водителю необходимо получить исполнительный лист в суде и передать его приставу. Это приведет к началу исполнительного производства. В процессе выполнения пристав может наложить арест на имущество или средства должника, собирать деньги с банковских карт или других источников дохода, а также запретить виновнику выезд за границу.

Если пристав не сумеет взыскать средства, исполнительное производство будет завершено. Возможность возобновления исполнения станет доступной автовладельцу только через полгода после принятия такого решения.

Вопросы, касающиеся автомобилей, были обнаружены на форумах и сайтах, посвященных данной тематике.