В ближайшие три года министр финансов Антон Силуанов заверил, что ставка налога на доходы физических лиц в России останется неизменной и составит 13%. Однако в следующем бюджетном цикле, то есть после 2026 года, Минфин может снова рассмотреть этот вопрос.

Ранее введение ставки НДФЛ в размере 13% с использованием одной шкалы налогообложения было смелым экспериментом, который помог увеличить сбор налогов в России. Однако сейчас ситуация, в которой эта система хорошо функционировала, изменилась.

Как изменялась система налогообложения в России со временем.

Один из главных налогов, которые государство собирает, это налог на доходы физических лиц, также известный как подоходный налог. Время его начала использования связано с советским периодом. В то время для его сбора использовалась сложная система. Доходы в размере менее 70 ₽ не облагались налогом, в то время как все, что превышало эту сумму, подвергалось налогообложению ставкой от 25 копеек до 8 рублей 20 копеек.

В то же время, если доход превышал 100 ₽, дополнительно начислялся налог в размере 13%. В результате ставки налогообложения варьировались от нуля до 13%, что делало систему налогообложения очень сложной и громоздкой. Например, при зарплате 120 ₽ ставка составляла 9%, а при зарплате 160 ₽ — 10%. Согласно данным статистического справочника «Народное хозяйство в 1984 году», средняя зарплата рабочих и служащих составляла 185 ₽. Следовательно, средний работник платил налог на доходы по ставке, не превышающей 11%.

Ссылка на источник удалена. Всякие области народного хозяйства можно найти в «Консультант-плюс», справочнике.

После введения рыночной экономики и освобождения цен, было необходимо пересмотреть налоговые ставки и доходы. Уже 7 декабря 1991 года Борис Ельцин подписал указ, согласно которому минимальная ставка налога на доходы физических лиц (НДФЛ) составляла 42 тысячи рублей, причем шкала была прогрессивной. Однако, в связи с ростом инфляции, необходимо было периодически пересматривать налоговые ставки. Более того, это приходилось делать практически каждый год.

После наступления 1 января 2001 года в Российской Федерации вступила в силу вторая часть налогового кодекса, которая установила единую ставку подоходного налога на физических лиц – 13%.

СООБЩАЮ О ПРАВОВОМ КУРСЕ РОССИЙСКОЙ ВАЛЮТЫПодкаст: сдвиг фокуса экономического развития в сторону ВостокаКак Россия преобразуется при налаживании отношений с новыми коммерческими партнерами? Понятными терминами мы разъясняем.

Слушать

Налогообложение во всем мире организовано по-разному.

В данном контексте следует упомянуть о различных вариантах систем налогообложения на доходы. Всего их можно выделить три:

- Регрессивная система налогообложения характеризуется тем, что при увеличении доходов налоговая ставка уменьшается.

- Прогрессивная система налогообложения рассчитывается исходя из дохода налогоплательщика, при этом ставка увеличивается с ростом доходов.

- Прогрессивная система налогообложения предусматривает увеличение ставки налога в зависимости от уровня дохода у одного индивида.

В самом начале истории появилась регрессивная система, где все обязаны платить одну и ту же сумму налога. Взимание такого налога было очень простым и именно таким образом часто взимали налоги в эпоху Средневековья. Шкала получила название регрессивной, так как процент уплачиваемого налога уменьшается с увеличением дохода.

Использование пропорциональной шкалы также предельно просто. Каждый плательщик вносит одинаковый процентный взнос. Главное заключается в понимании дохода у каждого человека, так как сумма выплат изменяется в линейной зависимости от дохода.

Однако, возникают затруднения при использовании прогрессивной шкалы. Для этого требуется устанавливать различные процентные значения в зависимости от уровня дохода. Опыт России в 1990-х годах показал, что в условиях высокой инфляции необходимо постоянно корректировать и перерабатывать данную шкалу, чтобы соответствовать росту цен и доходов.

Кроме этого, при таком масштабе обеспеченности люди с изобилием ресурсов начинают искать пути избежать высоких налогов. И в результате, максимальная процентная ставка, которую они должны платить, часто меняется. В Соединенных Штатах, например, ставка подоходного налога часто изменялась в зависимости от победы той или иной политической партии на выборах. В первой половине прошлого века максимальная ставка подоходного налога достигала 94%, но иногда снижалась до нуля — в те периоды, когда было признано неконституционным его взимание.

Однако следует заметить, что в настоящее время, в 21-м веке, ситуация с подоходным налогом в США достигла стабильности. На данный момент ставки начинаются от 10% для наименее обеспеченных американцев и достигают 37% для самых богатых. Тем не менее, это не исключает возможности будущих изменений в ставках.

Исходя из информации, предоставленной Структурой налоговых отчислений, можно сделать вывод, что необходимо произвести перефразировку данного текста, чтобы сделать его уникальным.

Причина, по которой Россия двинулась в ином направлении

Большинство государств мира следуют прогрессивной системе налогообложения. Однако, стоит отметить, что страны с плоской системой налогообложения в основном являются бывшими советскими республиками или странами, которые ранее были частью социалистического лагеря.

Как это произошло? Почему именно Россия решила перейти на плоскую систему?

Была предоставлена несколько причин. Во-первых, растущий сегмент богатых людей поддерживал уменьшение налогов для себя. Во-вторых, плоская шкала налогообложения облегчала процесс сбора налогов и снижала административные расходы, что было важным в условиях развивающейся рыночной экономики. Возможно, существовало и третье соображение: низкие налоги стимулировали российских предпринимателей оставаться в стране, и в идеале надеялись привлечь иностранный бизнес в Россию.

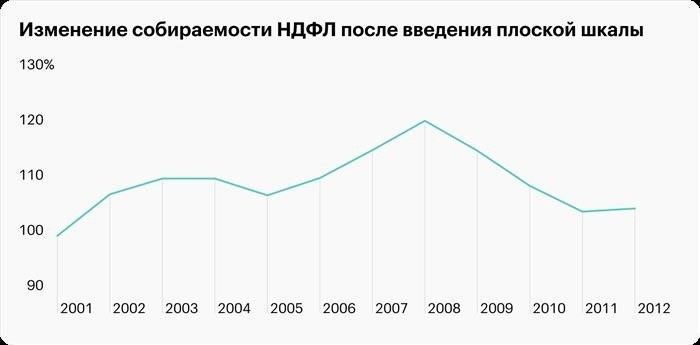

Внедрение плоской шкалы в таком масштабе, как в России, вызвало огромный интерес экономистов по всему миру и стало захватывающим экспериментом. Большинство экономистов пришли к выводу, что этот эксперимент был успешным. Применение плоской шкалы привело к увеличению собираемости налогов.

Однако, несмотря на положительные отзывы, анализ эффективности плоской шкалы на территории России представляется как сложная задача. Это связано с тем, что в то же время с внедрением данной шкалы постепенно осуществлялось внедрение новых информационных технологий. Граждане страны активно переходили на безналичные платежи, что существенно осложнило уклонение от уплаты налогов. И, вероятно, плоская шкала сыграла свою роль в этом процессе.

Возможно ли, что это может измениться?

Однако с начала 2021 года Россия начала постепенное движение в сторону прогрессивной системы налогообложения доходов. За последние два года, если сумма дохода, полученного за год, превышает 5 млн рублей, то сумма сверх этого порога облагается налоговой ставкой в 15%. Можно предположить, что в будущем государство окончательно откажется от плоской шкалы, так как причины, которые привели к ее введению, постепенно исчезают.

В начале, в стране уже сформировалась успешная налоговая система, которая охватывает все слои населения, и, следовательно, избежать внимания налоговых органов практически невозможно. Во-вторых, Россия остается страной с высоким уровнем неравенства в доходах, и это требует некоторых корректировок. В-третьих, после введения санкций, российская экономика становится все более закрытой, и можно сократить опасность ухода российского бизнеса за границу. Следовательно, проекты по внедрению прогрессивной шкалы налогообложения обязательно появятся, но их внедрение будет зависеть от различных факторов.

Возможно, в следующем бюджетном цикле Минфин рассмотрит изменение ставок базовых налогов, включая налог на доходы физических лиц. Министр финансов Антон Силуанов не случайно обратил на это внимание, что говорит о наличии сценариев повышения налоговых ставок у правительства.

Будьте в курсе последних событий в мире инвестиций, подписавшись на наш телеграм-канал @investnique. Получайте уникальные новости, которые помогут вам принимать обоснованные решения.