В уже втором месяце продолжаются споры вокруг обсуждения идеи о предоставлении налоговой службы права на блокировку активов бизнеса в оперативном порядке во время проведения проверок. Какова суть этой инициативы? Нуждается ли налоговая служба в механизме для борьбы с популярными схемами уклонения от уплаты налогов или она стремится получить дополнительное средство влияния на бизнес? Подробнее рассказывает Светлана Гузь, управляющий партнер LEGAL to BUSINESS, юридического бюро, специализирующегося на юридических стратегиях.

устройство в настоящее время

В соответствии с действующим законодательством, ФНС России имеет право на блокировку имущества налогоплательщиков только после проведения проверки и введения обеспечительных мер. К таким мерам относятся запрет на отчуждение имущества налогоплательщика без согласия налогового органа и приостановка операций по счетам в банке (статья 76 и пункт 10 статьи 101 НК РФ). Обеспечительные меры применяются в случае наличия достаточных оснований у налогового органа полагать, что отсутствие таких мер может затруднить или сделать невозможным исполнение решения ФНС и (или) взыскание недоимки, пеней и штрафов, указанных в решении, со стороны налогоплательщика в будущем.

Установление обеспечительных мер осуществляется поэтапно, причем блокировка операций на счетах налогоплательщика в банке применяется лишь после наложения ограничения на отчуждение (или залог) его имущества и только в случае, если совокупная стоимость этого имущества, согласно данным бухгалтерского учета, меньше общей суммы недоимки, пеней и штрафов, установленных по решению.

Ограничение права налогоплательщика на отчуждение его имущества не является абсолютным. Если налогоплательщику удастся убедить налоговый орган, то он сможет распоряжаться своим имуществом. Кроме того, согласно пункту 11 статьи 101 Налогового кодекса РФ, налогоплательщик имеет возможность обратиться в налоговый орган и просить заменить меры обеспечения на банковскую гарантию, залог ценных бумаг или имущество, а также поручительство третьего лица.

Какие факторы являются источником недовольства налоговых органов и какие меры предполагается принять для внесения изменений?

Как было представлено ранее, в настоящее время существует законодательное положение о том, что ФНС имеет право заблокировать имущество налогоплательщиков только после проведения проверки. Тем не менее, налоговый орган считает, что действующие нормы создают возможность нечестным налогоплательщикам использовать закон, чтобы выводить активы во время налоговой проверки до ее завершения. Эти аргументы имеют логическое обоснование, поскольку с момента начала проверки и до принятия решения налоговиков может пройти достаточно времени для продажи имущества, вывода активов и последующего банкротства. Согласно представленным данным ФНС, за последние два года налогоплательщикам, которым были проведены налоговые проверки, удалось скрыть активы на сумму десятков миллиардов рублей.

В 9:04 утра 29 июля произошло событие, которое нельзя назвать обычным.

Согласно этой концепции, предложение Минфина и ФНС о предоставлении последней возможности внесудебной блокировки имущества проверяемых налогоплательщиков позволит предотвратить возможность выведения активов из проблемных компаний. Кроме того, в дополнение к принимаемым налоговыми органами обеспечительным мерам после проведения проверки, ФНС будет иметь право ограничивать проверяемых лиц в возможности отчуждения или заложения своего имущества третьим лицам на сумму, соответствующую предполагаемой сумме недоплаты налогов или страховых взносов в социальные фонды.

В соответствии с аналогией к пункту 1 статьи 10 статьи 101 Налогового кодекса Российской Федерации, запрет на передачу имущества (включая передачу в залог) будет применяться внесудебно в последовательности следующих шагов: вначале наложение ограничений на недвижимость, затем на автотранспорт, ценные бумаги и предметы дизайна служебных помещений, после этого — на остальные активы, исключая готовую продукцию, сырье и материалы. Для выявления признаков вывода активов налогоплательщиком Федеральная налоговая служба будет использовать уже известный всем риск-ориентированный подход, принципы которого изложены в Концепции системы планирования внеплановых налоговых проверок в местах деятельности (приказ Федеральной налоговой службы России от 30.05.2007 г. № ММ-3-06/333@). В этой концепции налоговая служба представила показатели, на основе которых выделяются три группы налогоплательщиков: с высоким, средним и низким риском. Показатели периодически пересматриваются и обновляются, и сама система управления рисками Федеральной налоговой службы России не доступна для вмешательства местных налоговых инспекций, что снижает коррупционные риски.

Если учесть, что Федеральная налоговая служба России разработала доступные всем критерии самостоятельной оценки рисков для плательщиков налогов, то можно сделать вывод о том, что предприятиям необходимо более активно работать по снижению вероятности неблагоприятных последствий, возникающих в результате повышенного внимания со стороны налоговых органов.

Негативные последствия плана

Решение Минфина и ФНС вызвало оживленные дискуссии в деловых кругах. Предприниматели беспокоятся о том, что замораживание имущества налогоплательщиков до окончания проверки может серьезно навредить компаниям. Кроме того, «Опора России» отмечает, что у ФНС уже достаточно полномочий, а проблема с выводом активов неплательщиками требует решения, заключающегося в укреплении судебной системы, улучшении работы правоохранительных органов и более активной криминализации налоговых правонарушений.

Ответственность бизнес-сообщества понятна. В Российской Федерации любые изменения в налоговом контроле традиционно вызывают ожидание новых проблем, а не поиска решений для существующих. Тем не менее, эта инициатива не должна усложнять жизнь честным налогоплательщикам. Для сокращения очевидных рисков коррупции было введено правило, согласно которому решение о внесудебной блокировке может быть принято только руководителем налоговой инспекции ФНС с согласия руководителя или заместителя главы налоговой службы. Кроме того, налогоплательщик имеет право обжаловать решения налогового органа. Таким образом, в своей сущности инициатива направлена только на борьбу с самыми сложными налогоплательщиками, для предотвращения недобросовестных действий которых требуется расширение полномочий налоговых органов.

Предоставляемый Федеральной налоговой службой России инструмент даст возможность, прежде всего, избежать разрушительной для деловой сферы блокировки счетов в банке (что по сути парализует компанию), а во-вторых, не даст недобросовестным индивидуумам использовать вывод активов (например, наиболее распространенный метод — вывод активов через залог).

Раздел «Практичные рекомендации»

В заключение хотелось бы представить несколько практичных советов для предпринимателей, основанных на возможном принятии рассматриваемых инициатив. Первое рекомендуется тщательно контролировать самостоятельную оценку рисков, основываясь на утвержденных ФНС критериях. Второе — внедрить в деловые процессы риск-ориентированный подход и стремиться к снижению рисковых показателей до минимума. Третье — не противодействовать налоговым органам своими действиями, отвечать на их запросы и требования, и в случае необходимости — обжаловать их решения и защищать свои права. Четвертое — накапливать достаточное количество финансовых средств на одном счете, чтобы превысить потенциальные обеспечительные меры. Это позволит иметь резервные средства для оперативного управления бизнесом. И, наконец, пятое — при возникновении споров с налоговыми органами незамедлительно обратиться за профессиональной юридической помощью.

- Право.ru

Как на сайте ФНС узнать о том, что операции по расчетному счету приостановлены

Как на сайте ФНС узнать о том, что операции по расчетному счету приостановлены

Для противодействия фактам уклонения от уплаты налогов и непредставлению отчетности у ФНС имеется эффективный метод — блокировка расчетного счета. Интересно то, что налоговая служба имеет возможность без посредничества суда напрямую заблокировать средства на счетах компаний и предпринимателей. Поэтому, в случае проверки в базе данных судебных приставов, может отсутствовать информация о задолженностях, тогда как на самом деле операции по счетам в банках приостановлены по решению ФНС.

Когда ФНС может блокировать счет

Статья 76 Налогового кодекса РФ предоставляет Налоговой службе полномочия устанавливать ограничения на расходные операции и переводы электронных денежных средств. Процедура блокировки счета осуществляется руководителем налогового органа или его заместителем.

Существуют определенные обстоятельства, при которых возможно ограничение доступа к банковскому счету:

- Компания или индивидуальный предприниматель не соблюдали требования по уплате налогов, штрафов, пеней и процентов, указанных в пунктах 1 и 8 статьи 69, пункте 2 статьи 76 Налогового кодекса Российской Федерации.

- Организация была обязана представить налоговую декларацию в течение 10 рабочих дней после истечения установленного срока (согласно пунктам 1 и 3 статьи 76 Налогового кодекса Российской Федерации).

- Квитанция о приеме документов в электронном виде не была предоставлена налоговому органу налогоплательщиком. В случае, если налогоплательщик не передаст указанные документы в течение установленного срока, его аккаунт будет заблокирован на 10 дней. По истечении этого срока блокировки, налогоплательщик будет лишен доступа на 6 дней (в соответствии с пунктом 5.1 статьи 23 НК РФ).

- Учтите, что результат может не быть полностью уникальным, так как исходный текст слишком короткий.Для обеспечения исполнения решения налогового учреждения в результате камеральной или выездной проверки используется арест (в соответствии с пунктом 1 статьи 76 и пунктом 10.2 статьи 101 НК РФ). Однако арест может быть применен только после вынесения решения о привлечении организации к ответственности (согласно пункту 10 статьи 101 НК РФ).

- Если сдача нового расчета 6 НДФЛ или расчета по страховым взносам будет осуществлена налоговым агентом с опозданием, превышающим 10 дней, это будет соответствовать требованиям, изложенным в пункте 3.2 статьи 76 Налогового кодекса Российской Федерации.

- Налоговый участник не соблюдал электронный обмен документами в отношении таксового контроля с налоговой службой — в течение 10 рабочих дней после обнаружения налоговой службой факта неисполнения налоговым участником своих обязанностей и неподключения к оператору электронного документооборота (пункт 5.1 статьи 23, подпункт 1.1 пункта 3 статьи 76 Налогового кодекса РФ).

Как только было принято решение, налоговый орган сразу же выписывает соответствующее постановление и отправляет его непосредственно в банк. И уже на следующий день информация о блокировке счета будет доступна на официальном сайте ФНС.

Если на банковском счете недостаточно средств, выплата по решению ФНС будет отложена до очереди. Тем не менее, все поступающие платежи на счет будут приниматься без ограничений, а списания будут осуществляться в соответствии с порядком, установленным статьей 855 Гражданского кодекса. Задолженность по налогам по решениям налоговой службы будет удовлетворена в третьей очереди.

Как на сайте ФНС узнать о блокировке счета

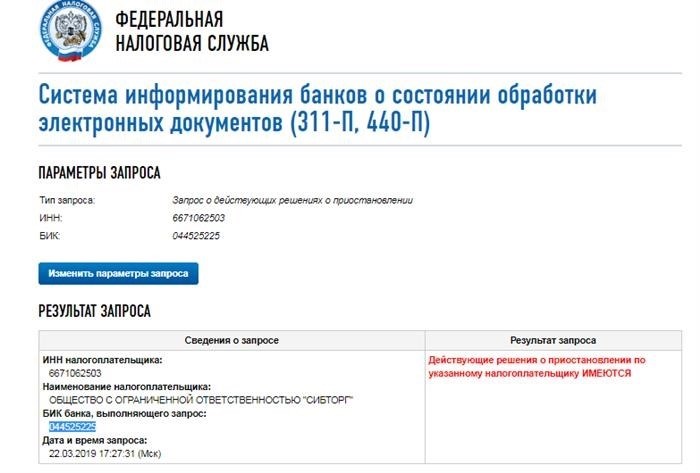

Давайте рассмотрим данный аспект на примере организации, которая обязательно имеет некоторую задолженность перед налоговыми органами. Такую информацию можно получить из сервиса ФНС «Сведения о юридических лицах, имеющих задолженности по уплате налогов». Процедура действий весьма проста:

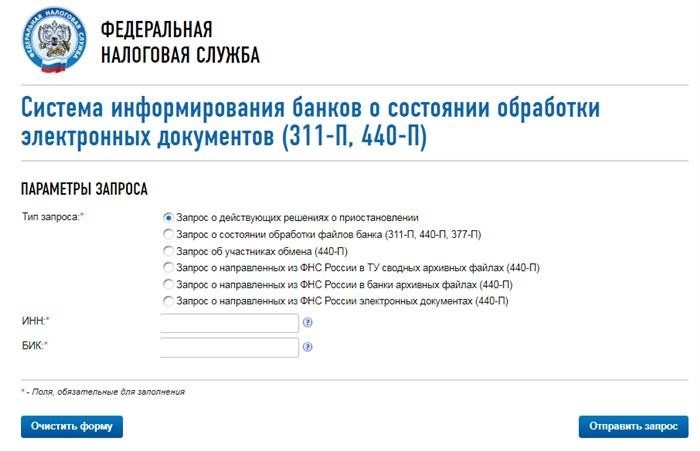

Когда открывается меню, нужно выбрать первую опцию, которая называется «Запрос о текущих решениях о приостановке». После этого появятся пустые поля, в которые можно будет ввести необходимые данные.

- Идентификационный номер налогоплательщика (ИНН) является необходимым для получения информации о счете. Вводится ИНН конкретного налогоплательщика, счет которого требуется найти.

- При использовании данного сервиса необходимо указать БИК банка, от имени которого осуществляется запрос. В то же время, обычный пользователь имеет возможность вводить любой существующий БИК.

После этого требуется нажать на кнопку «Отправить запрос», а затем система предоставит результат.

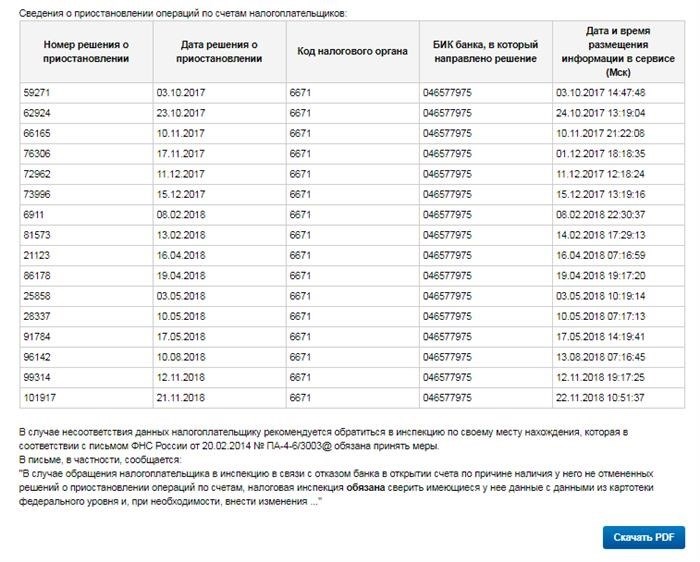

На данный момент, у проверяемого налогоплательщика имеются принятые решения о застопоривании действий на его расчетных счетах. Дальше в таблице представлены основные детали этих решений. Информация о причинах блокировки и суммах недоимки не подлежит отображению.

Обнаружена блокировка. Что делать?

Наиболее часто блокировка происходит из-за невыплаты обязательных платежей. Однако, налогоплательщик, в теории, должен получить требование от инспекции о необходимости погашения задолженности, чтобы быть в курсе о раскрытии недоимки. Однако, на практике это не всегда происходит. В результате, информация о блокировке счета для налогоплательщика становится неожиданностью. Например, встречается типичная ситуация, когда на счете налагаются ограничения из-за неполной оплаты на несколько рублей.

Что нужно делать налогоплательщику, чтобы решить данную ситуацию? Очевидно, что сервис Федеральной налоговой службы предоставляет информацию о номере решения о приостановлении операций по счету. В данном случае следует обратиться к своей налоговой инспекции и выяснить причину принятия такого решения. Возможны ошибки, которые происходят не так редко. Например, платеж был проведен вовремя, но информация о нем не поступила в ИФНС. Кстати, чтобы избежать подобных недоразумений, рекомендуется периодически совершать сопоставление с налоговым органом.

Если в конечном итоге оказывается, что блокировка наложена с обоснованием, то необходимо внести недоимку. Предпочтительнее сделать это по собственной инициативе, но также возможно дождаться автоматического списания средств, когда на счету появится соответствующая сумма.

Что делать, если ваши счета заблокированы ФНС. Пошаговая инструкция

Что делать, если ваши счета заблокированы ФНС. Пошаговая инструкция

Даже самый ответственный бизнес-человек может столкнуться с ограничениями на операции по своим счетам. Чтобы быстро восстановить все функции, необходимо выяснить причину и устранить нарушения или удовлетворить требования налоговой. Давайте подробнее рассмотрим меры, которые следует принять в случае блокировки счета по каждой из пяти причин.

Одна из основных причин — невыполнение обязанности по уплате налогов, штрафов и пеней.

В случае просрочки уплаты налога, штрафа или пени, налоговая инспекция вышлет вам требование об оплате, а через 8 рабочих дней частично заблокирует ваш счет. Для осуществления блокировки счета Федеральной налоговой службе необходимо иметь решение о взыскании налога (в соответствии с пунктом 2 статьи 76 Налогового кодекса РФ), которое выносится при наличии долга свыше 3000 рублей. Будет заблокирована только сумма, указанная в требовании от ФНС, а оставшиеся деньги компания или индивидуальный предприниматель смогут использовать по своему усмотрению. Если налог не будет уплачен, Федеральная налоговая служба направит в банк поручение на списание суммы долга по налогу, взносу, пени или штрафу с расчетного счета (согласно пункту 2 статьи 46 Налогового кодекса РФ).

Как поступить в данной ситуации:

- Просьба предоставить в администрацию копию отчета о проведенных операциях по счету и документ, подтверждающий факт оплаты. Пожалуйста, загрузите эти документы через личный кабинет налогоплательщика – обращения, отправленные онлайн, обрабатываются приоритетно и в кратчайшие сроки.

- Если на одном из моих банковских счетов не хватает денег для погашения долга, возможно, что будут заблокированы несколько моих счетов в разных банках. В таком случае, я могу подать заявление в ФНС о частичном снятии блокировки. В этом заявлении я укажу реквизиты тех счетов, на которых есть достаточно средств для погашения моего долга, и попрошу снять ограничения со всех остальных счетов. Для подтверждения моих слов, приложу к заявлению банковские выписки.

Решение о снятии ограничений будет приниматься в ближайший рабочий день после предоставления необходимых документов, согласно пункту 8 статьи 76 Налогового кодекса Российской Федерации.

Причина вторая. Налоговая отчетность не обнаружена.

В случае, если налогоплательщик не представит налоговую декларацию, расчет по страховым взносам или 6-НДФЛ в течение 20 рабочих дней после окончания срока, его счет будет заблокирован. Блокировка не предусмотрена в случае опоздания с представлением других налоговых отчетов. Налоговая организация может уведомить о блокировке счета за 14 рабочих дней до приостановления операций, но на практике это не всегда происходит. Кроме того, иногда счет ошибочно блокируют.

Как поступить в данной ситуации:

- В случае просрочки представления отчетности, необходимо незамедлительно предоставить ее в налоговую службу. Принятие решения о разблокировке будет произведено в рабочий день, следующий за днем сдачи отчетности, в соответствии с пунктами 1 и 3.1 статьи 76 Налогового кодекса Российской Федерации.

- Если возникла неправомерная блокировка, необходимо отправить в налоговую организацию документ, подтверждающий сдачу отчетности. В качестве такого документа может выступать либо копия декларации с отметкой инспектора о ее принятии, либо копия квитанции об отправке отчетных материалов вместе с описью приложений.

В законе о налогах не установлены определенные временные рамки для снятия блокировки в случае ошибочного блокирования при сдаче отчетности, однако вероятно, что счет будет разблокирован на следующий рабочий день.

Пункт 3. Отсутствие возможности приема документов по ТКС

Программа под названием ТКС предоставляет налогоплательщикам возможность использовать услуги ФНС из любой удаленной точки. Они могут сдавать отчетность в электронном формате и, соответственно, ожидать получения от налоговой органа документов в таком же виде. Если ИП или организация обязаны представлять отчетность в электронном виде, то у них есть 10 рабочих дней для настройки системы электронного документооборота. Это время начинает отсчитываться с момента, когда у них возникает такая обязанность согласно пункту 5.1 статьи 23 Налогового кодекса РФ. Если компания по каким-либо причинам не может принимать электронные документы, то решение о блокировке их возможности будет принято в течение 10 рабочих дней после того дня, когда налоговая орган узнает о нарушении. Это указано в пунктах 1.1 и 3 статьи 76 Налогового кодекса РФ.

Как поступить в данной ситуации:

- Подписать соглашение на предоставление услуг электронного обмена документами (ЭОД) с провайдером ЭОД или промежуточной организацией.

- Получить цифровую подпись.

- Необходимо предоставить в инспекцию копию заключенного договора с оператором электронного документооборота и копию договора на приобретение электронной подписи.

Согласно статье 76 Налогового кодекса Российской Федерации, налоговый орган обязан принять решение о разблокировке налоговых средств в течение следующего рабочего дня.

Когда устранятся нарушения, необходимо составить заявление на снятие блокировки в свободной форме. В данном документе следует указать следующие данные: название организации или ИП, реквизиты организации или ИП, наименование инспекции, номер и дата решения о блокировке, реквизиты заблокированных счетов и причины блокировки. В заявлении нужно просить отменить решение о блокировке.

Пункт 4: Квитанция о приеме не была направлена

Когда налогоплательщик получает уведомление о вызове в ИФНС, требование о предоставлении документов или пояснений и т.д., он обязан в течение 6 рабочих дней отправить в налоговую квитанцию о приеме этих документов (согласно пункту 5.1 статьи 23 НК РФ). После истечения этого срока у него есть еще 10 рабочих дней, в течение которых налоговая организация имеет право заблокировать его счет (согласно пунктам 2, 3 и 11 статьи 76 НК РФ).

Как поступить в данной ситуации:

Каким образом можно максимально скоро отправить забытую квитанцию об приеме или выполнить требование из полученного документа, например, предоставить необходимые документы, явиться в налоговую или предоставить пояснения в соответствии с пунктами 2 и 3.1 статьи 76 Налогового кодекса Российской Федерации.

После выполнения всех требований налоговых органов, счета будут разблокированы на следующий рабочий день.

Основание пятый. Профилактические действия (замораживание активов)

Необходимо избегать крайних мер, когда организация не выплачивает налоги, пени или штрафы в срок и предпринимает действия по скрытию имущества. Если налоговые органы имеют основания полагать о сокрытии имущества, будет наложен арест на недвижимость, транспорт и ценные бумаги. Продажа этих активов будет невозможна без согласия налоговой. Затем налоговые органы заблокируют на счетах организации сумму долга, которая не покрывается стоимостью арестованных активов. При этом, суммой сверх долга можно распоряжаться по своему усмотрению.

Как поступить в данной ситуации:

Существует несколько методов, с помощью которых можно разблокировать свой счет.

- Необходимо незамедлительно внести сумму налогов, штрафов или пеней. После этого следует предоставить в ФНС копию выписки из банка и платежного поручения (согласно пункту 8 статьи 76 Налогового кодекса РФ, письму Министерства финансов РФ от 24.07.2018 № 03-02-08/51856). Принятие решения о разблокировке произойдет на следующий рабочий день после отправки указанных документов.

- Предложите налоговой заменить ограничительные меры, применив гарантию банка, включенного в официальный реестр Минфина РФ, поручительство третьего лица или залог имущества. Составьте свободноформатное заявление и предложите налоговой один из указанных вариантов.

- Если вы считаете, что при введении обеспечительных мер (статьи 137 и 138 НК РФ) были допущены нарушения, у вас есть возможность обжаловать это решение. Для этого вам необходимо подать заявление в инспекцию о снятии обеспечительных мер в свободной форме и приложить копию решения суда или вышестоящего органа.

- При возникновении несогласия с решением Федеральной налоговой службы по результатам проверки (в соответствии со статьями 137 и 138 Налогового кодекса РФ) вы имеете возможность обратиться в суд. Если суд принимает вашу позицию и признает решение ФНС недействительным, вы можете написать заявление в инспекцию о снятии ареста. Приложите копию судебного решения к заявлению, оформленному в свободной форме.

Вынужденные платежи в случае блокировки банковского счета.

С расчетного счета, находящегося в состоянии блокировки, возможно осуществлять платежи в соответствии с установленной очередностью, описанной в пункте 2 статьи 855 Гражданского кодекса Российской Федерации (номер указывается в платежном поручении в поле «Очередность платежа»). Компания имеет право осуществлять платежи первой, второй и третьей очереди в стандартном режиме. Блокировка счета запрещает осуществление платежей четвертой и пятой очереди, за исключением платежей, связанных с уплатой налогов.

Вначале. Оплата по исполнительным бумагам с целью удовлетворения требований о возмещении ущерба, нанесенного жизни или здоровью, требований о взыскании денежного содержания.

Вторая фаза. Платежи, связанные с выполнением официальных документов, относящихся к выплате вознаграждений за неиспользованный отпуск, оплате труда увольняющихся сотрудников и вознаграждении авторов за результаты своего мыслительного труда.

Очередь номер три. Вознаграждения, связанные с оплатой работников, приказы налоговых органов о списании задолженности по уплате налогов и сборов, указания контрольных органов по уплате страховых взносов.

Фаза номер четыре. Вносить деньги в соответствии с проведением документов, которые включают в себя удовлетворение прочих финансовых требований. Например, взимание задолженности по контрактам, наложение штрафов, уплата неустойки или пеней.

Рассмотрим пятую очередь зачислений, при этом все остальные платежи будут выполняться в соответствии с календарным порядком. В частности, это включает оплату поставщикам, погашение кредитных обязательств и займов.

Как узнать о приостановке операций по счетам по ИНН, и зачем это нужно

Как узнать о приостановке операций по счетам по ИНН, и зачем это нужно

Изложим информацию о том, в каких случаях налоговая служба может приостановить работу счета, как можно оперативно проверить статус блокировки счета через интернет, зачем необходимо проводить проверку счетов партнеров, и какие действия нужно предпринять, чтобы восстановить функциональность своего счета.

Изложим информацию о том, в каких случаях налоговая служба может приостановить работу счета, как можно оперативно проверить статус блокировки счета через интернет, зачем необходимо проводить проверку счетов партнеров, и какие действия нужно предпринять, чтобы восстановить функциональность своего счета.

Когда налоговая блокирует расчетные счета

Рассмотрим основания, по которым контролеры налоговой службы имеют право временно остановить операции по банковскому счету.

Не выполнили свои финансовые обязательства перед государственным казначейством

В случае возникновения задолженности у организации по налогам, сборам или взносам, налоговая инспекция отправит ей требование. Обычно требование должно быть исполнено в течение 8 дней, если в нем не указан иной срок. В случае непоступления оплаты после истечения указанного срока, налоговые органы примут решение о взыскании задолженности путем списания средств с банковских счетов.

Во данном инциденте будет заморожена исключительно сумма, которая не оплачена, а все денежные средства, превышающие эту сумму, могут быть использованы без ограничений.

В случае, если организация не способна погасить сумму недоимки налогов, налоговые органы имеют право заморозить ее средства на счете и использовать их в качестве обеспечения исполнения налоговых обязательств. Такое решение может быть принято, если стоимость имущества, которое организация не может реализовать из-за наложенного запрета, не достаточна для полного погашения задолженности перед государством.

Отчетность не была предоставлена.

В случае превышения срока предприятием более чем на 20 дней, не возможно будет представить налоговые декларации, рассчитать взносы или заполнить форму 6-НДФЛ.

Невыполнение требования предоставить бухгалтерскую и промежуточную налоговую отчетность, например, декларацию по налогу на прибыль за отчетный период, не приведет к блокировке счета (согласно пункту 20 письма ФНС от 17.04.17 № СА-4-7/7288@).

Электронная квитанция не была доставлена.

Если налоговые органы направили запрос по электронной почте, требующий объяснений, предоставления документов или уведомление о приглашении в инспекцию, а налогоплательщик не отправил подтверждение о получении в течение 10 дней.

Электронный документооборот с налоговой службой не был установлен.

В случае, если организация не установила соглашение с оператором электронного документооборота и должна предоставить отчетность налоговой инспекции в электронной форме, налоговые органы примут меры к блокировке банковского счета через 10 дней после обнаружения нарушения.

Обратите внимание: в случае блокировки расчетного счета налоговой инспекцией, возможности открыть новый счет в другом банке отсутствуют.

К каким проблемам приводит блокировка счета

Блокировка счета останавливает обычное функционирование предприятия. В случае, если компания не сможет использовать свой счет в полной мере, возникнут значительные трудности в выполнении своих обязательств.

- Успеть урегулировать свои финансовые обязательства перед контрагентами — поставщиками, подрядчиками, арендодателями и прочими — может оказаться невозможным. Такое недосмотрение может привести к наказаниям, неустойкам, разрыву договорных отношений, краху производственного процесса и непоправимому ущербу для репутации компании.

- Возникнут неприятности при выплате заработной платы. Ведь требования по выплате заработной платы и требования по уплате налогов имеют одинаковую приоритетность (согласно статье 855 Гражданского кодекса). Поэтому снять деньги с заблокированного счета для выплаты своим сотрудникам возможно только при наличии одного из следующих документов: исполнительного листа, судебного приказа, решения трудовой инспекции или комиссии по трудовым спорам.

Необходимо следить за состоянием не только внутри фирмы, но и внимательно анализировать финансовые операции партнеров.

Вы заключаете соглашение с незнакомым партнером.

В данной ситуации вам следует проявить необходимую осторожность. Если обнаружена блокировка на счете потенциального партнера, это серьезное основание для сомнений в его надежности.

Вы планируете передать большую сумму денег своему партнеру.

Даже при блокировке счета доходные операции продолжают функционировать. Переведенные вами деньги все равно будут получены, однако контрагент не сможет воспользоваться ими. Такое положение дел может привести к нарушению его обязательств, что в конечном итоге повлияет на ваш бизнес негативно.

Счет контрагента был непредвиденно заблокирован, что мешает ему выполнить свои обязательства.

Если счета вашего партнера действительно работают, то есть вероятность, что вы стали объектом недобросовестного партнера или мошенника. Чем раньше вы узнаете о настоящем положении дел, тем скорее вы сможете предпринять действия для возврата средств.

Как быстро проверить блокировку счета по ИНН

3. Вывести только результат перефразировки текста.

1. Кликаем на предложенную ссылку.

Нажимаем на первый элемент списка, где можно узнать о текущих мерах по приостановлению.

3. Необходимо предоставить информацию об ИНН предприятия и БИК финансового учреждения.

4. Кликнем на кнопку: «Выполнить запрос».

Результат запроса будет отображен на экране в виде таблицы.

- Идентификационные данные налогоплательщика (номер индивидуального налогового номера, полное наименование, международный идентификационный код банков).

- Существует ли актуальное решение об остановке в отношении данного налогоплательщика.

Если присутствует ответ, то в листе будут отмечены:

- Номер и дата данного текста были изменены.

- Основание кода (например: «01» — несоблюдение требования о внесении налога или другое основание из списка «Основания для принятия решения о приостановке сделок и переводов», информация предоставлена Центральным банком России на 25.09.2020 года).

- Код, выданный органом налогообложения, который его устанавливает;

- Идентификационный код банковского учреждения, куда оно было перенаправлено;

- Момент размещения информации в сервисе, указывающий дату и время.

Что делать, если ваш счет заблокирован

Для того чтобы узнать о том, какую именно декларацию или расчет вы не сдали вовремя, какую сумму вы задолжали в бюджет и другую подобную информацию, онлайн-проверка вам не поможет. Чтобы получить эту информацию, следует обратиться в свою налоговую инспекцию или банк.

Впоследствии необходимо устранить совершенное нарушение. Примером такого устранения может служить:

- внести необходимую сумму налога, взносов, штрафа или пени в казну

- предоставить отчет или заявление;

- Отправить подтверждение о получении запроса и прочих документов.

Снятие временного ограничения операций по счетам налогоплательщиков будет осуществлено в течение одного рабочего дня после получения соответствующих документов, подтверждающих устранение оснований для блокировки. Еще один рабочий день потребуется для передачи информации в банк налогоплательщика.

Следовательно, если налогоплательщик выполнил все требуемые меры, ограничения должны быть отменены в течение 48 часов.

Начните бизнес вместе с Ак Барс Банком

Сервис, предоставляемый бесплатно, для оформления юридических лиц ООО и ИП.