По информации, предоставленной РБК, будет предоставлена возможность для граждан России подать заявление о запрете на выдачу кредитов. Целью этого механизма является защита от различных видов мошенничества, что считается важным законодателями. Редакция РБК Life установила, каким образом будет функционировать такая система и где можно будет оформить данную опцию.

Что это такое

В ходе первого чтения Государственная Дума утвердила законопроект, который предоставляет россиянам возможность установить самозапрет на получение кредита. Представители законодательной власти предлагают упростить процедуру для граждан, позволяя им легко установить запрет на выдачу заемных средств. В случае принятия данного законопроекта, вынуждение кого-либо взять кредит станет значительно сложнее. К примеру, мошенникам будет запрещено получать заемные деньги пострадавшим, чтобы не передавать их преступникам.

Председатель нижней палаты парламента, Вячеслав Володин, высказал мнение о возможности каждого человека установить запрет на все виды кредитов и методы их заключения. Новые ограничения будут действовать в банках и микрофинансовых организациях, но в случае необходимости их можно будет снять.

Глава комитета Госдумы по финансовому рынку Анатолий Аксаков подтвердил, что рабочая версия предложенного законопроекта ко второму чтению содержит изменения, вносящие поправки в законы «О потребительском кредите» и «О кредитных историях».

Возникла дискуссия по данной инициативе еще в 2021 году. Однако только в первых месяцах 2023 года проект был представлен в Государственную Думу. Отмечается, что Центробанк и правительство выразили свою поддержку таким изменениям.

Зачем это нужно

Фотографический материал сделан Екатериной Кузьминой и предоставлен РБК.

По данным последних отчетов Банка России, объем незаконных переводов денежных средств с банковских счетов клиентов в России в 2022 году достиг более 14 миллиардов рублей. Примечательно, что более половины всех этих операций были осуществлены с применением так называемой «социальной инженерии», когда сам пользователь выдает свои банковские данные мошенникам или совершает переводы под воздействием психологических приемов. Информация об этом была предоставлена представителями Банка России.

Впрочем, подавляющему большинству клиентов банков удалось вернуть всего 4,4% общего объема операций, что превосходит 618,4 млн рублей. Основная часть операций без согласия (515,9 тыс.) была выполнена при оплате товаров и услуг в режиме онлайн.

Как будет работать

Согласно внесенным изменениям, потребителю предоставляется возможность бесплатно в любой момент вводить или отменять запрет на получение потребительских кредитов и микрозаймов. Это действие можно осуществлять неограниченное количество раз. Важно отметить, что эти ограничения не распространяются на ипотечные и автокредиты.

Если внести запись о запрете в свою кредитную историю, это будет оказывать влияние на всех кредиторов, с которыми вы имеете дело или можете иметь дело в будущем. Важно также уточнить, какие виды ссуд или способы заключения договора будут подпадать под действие этого запрета.

Возможность установления и снятия запрета будет доступна онлайн через портал «Госуслуги», также можно будет обратиться лично в Многофункциональный центр предоставления государственных услуг (МФЦ), а также непосредственно через банки и микрофинансовые организации (МФО). Изначально было предложено использовать СНИЛС в качестве идентификатора личности гражданина в данной операции. Однако позже инициаторы приняли решение заменить его на ИНН.

Константин Бахарев, первый зампред комитета по финансовому рынку Госдумы, подчеркнул, что ИНН является наиболее удобным идентификатором для всех людей, который сохраняет свою актуальность на протяжении всей жизни, даже в случае утраты документа.

Согласно протоколу, ограничения начнут действовать на следующий календарный день после представления такого заявления. В соответствии с законопроектом, на снятие запрета будет требоваться 48 часов. Если, несмотря на запрет, займ будет оформлен, кредитор не будет иметь права требовать от заемщика возмещения данной суммы. Предполагается, что данная норма вступит в силу с января 2026 года.

Мнения экспертов

Фотографический материал сделан Екатериной Кузьминой и предоставлен РБК.

Эксперты сходятся во мнении о том, что законопроект имеет целью уменьшить количество выдачи мошеннических займов на чужое имя. Глава региональной фракции «За права заемщиков» Народного фронта, Галактион Кучава, считает этот механизм «потенциально эффективным», особенно отмечая установленный срок для снятия самозапрета.

«Это позволит пострадавшим осознать происходящее, проконсультироваться с близкими и знакомыми людьми. Мошенникам каждая минута дорога, поэтому спешка является их основным средством давления и манипуляции. Они не могут так просто и выгодно удерживать жертву в напряжении и стрессе в течение двух суток. Поэтому отмена самоограничения будет очень эффективной в предотвращении хотя бы некоторых видов мошенничества», — пояснил Кучава.

По мнению депутатов в Госдуме, оптимальным способом взаимодействия с инструментом является использование портала «Госуслуги», поскольку, как утверждают они, «банки и микрофинансовые организации являются заинтересованными сторонами и могут причинить проблемы тем, кто хочет установить самозапрет». Однако мнение специалистов на этот счет неоднозначно. Константин Шуленин, эксперт по сетевым угрозам в компании «Код безопасности», считает, что если киберпреступнику понадобятся данные для входа на портал «Госуслуги», то он сможет их получить, если будет настроен на это.

Эксперт предупредил, что в случае, если злоумышленник сможет получить доступ к личным данным для входа в систему «Госуслуги», он сможет обойти запрет на получение потребительских кредитов и займов, создавая проблемы для законного владельца аккаунта.

С целью повышения безопасности аккаунта, он предложил пользователям сервиса активировать двухфакторную аутентификацию, включить уведомления о каждом произведенном действии в учетной записи, и регулярно проверять как электронную почту, так и СМС-сообщения.

Эксперт в области противодействия финансовым мошенничествам из компании F.A.C.C.T. Дмитрий Дудков отметил, что злоумышленники могут попытаться получить личные данные о банковской карте и других сведениях жертвы, представляясь сотрудниками организации, которая устанавливает запрет на выдачу кредита.

Вам не должен. ЦБ разъяснил, как запретить оформление кредитов на свое имя

Вам не должен. ЦБ разъяснил, как запретить оформление кредитов на свое имя

В окончательном чтении законопроект о запрете самостоятельного оформления потребительских кредитов и займов был принят Госдумой. Эта идея, активно выдвигаемая Центробанком, направлена на борьбу с мошенниками, которые все чаще подделывают документы граждан России. Представители законодательного органа поддержали коллег из ЦБ, однако выделили целый год для технической подготовки перед запуском новой системы.

Зачем нужен самозапрет

По словам председателя Банка России Эльвиры Набиуллиной, криминальные элементы лишают граждан России не только их сбережений, но и заемных средств. Поэтому одним из основных приоритетов Центробанка становится борьба с мошенничеством в сфере кредитования.

В соответствии с нашими данными, одна четвертая суммы, похищаемой из банков, представляет собой ссудные средства. Она отметила, что практика социальной инженерии все больше распространяется на сферу кредитования, где отсутствуют системные преграды. Мы предупреждаем людей, осуществляем работу по повышению финансовой грамотности. Однако, все чаще люди берут миллионные кредиты и отдают их мошенникам, добавила Набиуллина.

Вячеслав Володин, глава Государственной Думы, подтвердил важность данной проблемы. По его словам: «Принятие данного закона позволит нашим гражданам дополнительно обезопасить себя от мошенников, которые, выдавая себя за других, оформляют кредиты и микрозаймы, используя украденные либо полученные обманным путем личные данные».

Как установить запрет

Начиная с 1 марта 2025 года, все люди смогут использовать портал «Госуслуги» для того, чтобы заблокировать возможность получения кредитов на свое имя. Также, начиная с 1 сентября 2025 года, можно будет сделать это путем личного обращения в МФЦ. Центробанк, как сообщает aif.ru, подтверждает, что эта информация будет отображаться в кредитной истории, и ее можно будет отменить в любое время с помощью этих же методов. Услуги будут бесплатными, и каждый человек сможет изменять свое решение неограниченное количество раз.

Запрет на предоставление кредитов и займов может быть не абсолютным, а лишь частичным. Например, возможно вводить ограничения по типу кредитора (банк или микрофинансовая организация) и способу оформления (онлайн или в офисе).

Тем не менее, избавиться от любого из этих ограничений займет время — целые 24 часа. Такой период «охлаждения» защитит человека от поспешных и необдуманных действий, включая влияние мошенников.

Что будет, если кредит все же оформят

Если банк или микрофинансовая организация несчастно проигнорируют запрет и всё же решат выдать деньги неправомерным лицам, то они вынуждены будут сами возмещать ущерб и брать на себя ответственность за этот долг, прокомментировал председатель Комитета Госдумы по финансовому рынку Анатолий Аксаков. В таком случае человек, на кого был наложен запрет, не будет нести ответственность за действия мошенников.

Как заявил парламентарий, запрет на получение кредитов — это эффективный способ борьбы с социальной манипуляцией, когда человек под влиянием психологических факторов добровольно передает деньги или раскрывает банковскую информацию преступникам.

Как оформить самозапрет на выдачу кредитов

Как оформить самозапрет на выдачу кредитов

Центральный банк придумал способ предотвращения мошенничества — собственную систему отказа от онлайн-кредитования. Рассмотрим ее принцип работы.

Что такое самозапрет на кредит

В 2021 году Российский банк выпустил инструкцию, в которой требовалось, чтобы банки начиная с 1 октября 2022 года предоставляли своим клиентам возможность самостоятельно запрещать онлайн-операции и ограничивать их условия. Это касалось как кредитования, так и денежных переводов.

Самозапрет на кредиты

Банк полагает на себя обязанность введения ограничений на действия, которые клиент выполняет с использованием удаленного доступа через сеть интернет, по его заявлению. Запретными могут быть как кредитные операции в отдельности, так и другие операции в банке, либо установлена ограничительная сумма.

С начала 2024 года, Госдума одобрила законопроект, согласно которому российские граждане получат возможность установить самостоятельное ограничение на получение кредитов. Действие этого закона начнется с 1 марта 2025 года. В соответствии с новыми правилами, будет возможность запретить заключение договоров потребительского займа с банками и микрофинансовыми организациями (МФО). Всем гражданам будет предоставлено право подать заявление во все квалифицированные бюро кредитных историй через единый портал госуслуг, а также получить информацию об ограничении, связанном с кредитной историей. Для подачи заявления будет необходимо предоставить данные СНИЛСа.

Возможность снять запрет будет предоставлена в любое время, однако получение кредита станет возможным только после внесения данных в кредитную историю. По мнению депутатов, введение такого «периода охлаждения» поможет предотвратить риски мошенничества, связанные с мгновенным снятием запрета и заключением кредитного договора.

В каких случаях стоит оформить самозапрет на кредит

Не существует конкретных групп людей, для которых рекомендуется применять подобное самоограничение.

Согласно Александру Захарову, старшему юристу юридической коллегии «Юриус», онлайн-кредитование пока еще не может быть широко использовано в обществе из-за отсутствия достаточной осторожности со стороны отдельных людей. Он считает, что предпочтительнее получать кредиты лично в присутствии банковского сотрудника и клиента, с использованием обычной подписи. В связи с этим он рекомендует написать заявление о запрете онлайн-кредитования во всех крупных банках, в которых клиенты ранее пользовались дебетовыми или кредитными картами, а также кредитами.

Как оформить самозапрет на кредиты

на сегодняшний день можно оформить целый ряд государственных и муниципальных услуг в электронном виде.

С 1 марта 2025 года возможно будет установить самостоятельное ограничение на получение кредитов через портал «Госуслуги», а с 1 сентября 2025 года — через МФЦ. Эти сведения автоматически будут занесены в кредитные истории. Банки, которые обращаются в бюро, увидят установленные ограничения на кредитование.

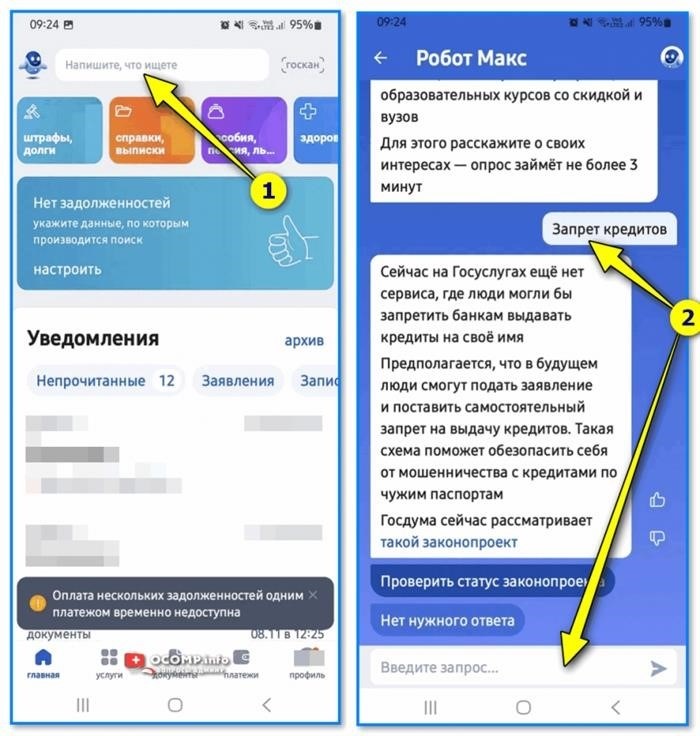

На официальном портале «Госуслуги» утверждают, что такой функциональности на данный момент отсутствует.

Существует возможность осуществить запрет на себя непосредственно в БКИ.

Напрямую в бюро кредитных историй в настоящее время невозможно подать заявление на самозапрет кредитов. Однако с 1 марта 2025 года такой механизм станет излишним, поскольку существует несколько бюро кредитных историй, и будет проще автоматически распространить этот запрет во все организации.

Сотрудничая с финансовыми учреждениями, микрофинансовыми организациями и прочими компаниями

С наступлением октября 2022 года вступил в силу и действует единственный имеющийся вариант.

Александр Захаров подчеркивает, что в некоторых финансовых учреждениях присутствует возможность подать заявление на запрет получения онлайн-кредитования именно в данных банках. Этот функционал предоставляется почти во всех крупных банках, однако есть некоторые, которые выступают против такой инициативы. Лично я относился бы к таким банкам с некоторым скепсисом, ведь это может привести к увеличению рисков для заемщика и не соответствует рекомендациям, выданным Центральным банком.

В настоящее время банк определяет условия и порядок запрещения таких действий. Подобные ограничения также могут быть распространены на микрофинансовые учреждения, но в техническом плане это будет более сложным процессом, поскольку МФО существует в изобилии и они зарегистрированы в различных регионах, что может привести к незнанию о некоторых из них.

Можно ли снять самозапрет

Да, возможно внести запрет на предоставление кредитов на собственное имя, затем отменить запрет, а затем повторно внести запрет. Центробанк не устанавливает ограничения на количество подобных процедур.

Плюсы и минусы самозапрета на кредиты

Исключительная выгода проявляется — запрет на получение кредитов самостоятельно оберегает от нечестных лиц. И, возможно, осуществляет защиту от необдуманных приобретений — онлайн-кредиты выдаются в течение нескольких минут. Но если необходимо отправиться в банк для снятия самозапрета, значительно возрастает вероятность изменить свои намерения.

Единственным недостатком является то, что если вы хотите взять кредит самостоятельно, вам придется потратить время и посетить отделение банка. Лично я не вижу в этом большой проблемы, особенно если вы живете в городе, где есть банк. Если вы проживаете в небольшом городке, где нет отделений и вам не хочется куда-то ехать, то да, это затруднительно, — утверждает Захаров. — В общем, онлайн-кредит очень удобен, но система будет хорошей только в случае, если каждый гражданин будет иметь свою квалифицированную электронную цифровую подпись. Не просто такую, а именно квалифицированную, как, например, у судей.

Обезопасит ли самозапрет полностью от мошенников

В Центробанке признают, что полная защита невозможна. Однако новые меры существенно усложнят задачу мошенникам и минимизируют риск потери значительных денежных сумм.

Как обезопасить себя, пока закон не начал действовать

Если вам хочется запретить кредитные операции или переводы, то вы можете сделать это напрямую в банке. Естественно, понадобится время, чтобы обратиться в каждую кредитную организацию, но вначале можно подать заявления в банки, с которыми вы когда-либо имели дело.

У некоторых банков в настоящее время существует специальный набор действий для онлайн-кредитования, который помогает предотвратить мошенничество. Например, если заемщик предпринимает попытку снять или перевести деньги сразу после получения кредита, его счет может быть заблокирован. Для разблокировки счета необходимо связаться с банком или посетить отделение лично.

Советы юриста Александра Захарова по поводу регулярного получения отчета из бюро кредитных историй могут быть очень полезными для каждого человека. Это процедуру стоит проводить как минимум раз в год или даже каждые полгода. Сейчас есть возможность заказать такой отчет через сайт «Госуслуги», который предоставляет выписку из всех бюро кредитных историй, где содержится информация о клиенте. Также рекомендуется время от времени проверять свою информацию через систему судебных приставов на сайте ФССП. Для этого достаточно указать свое ФИО, дату рождения и выбрать соответствующий регион, где будет производиться проверка. Это важно не только для того, чтобы быть в курсе своей кредитной и финансовой истории, но и для предотвращения возможных неприятностей в будущем.

Рекомендация юриста состоит в том, чтобы не передавать клиентам свои фотографии паспорта, поскольку злоумышленники могут использовать их для оформления займа. Вместо этого, если есть необходимость отправить свои данные, лучше переписать их вручную. В случае утечки данных, следует незамедлительно поменять паспорт.

В случае кражи или утери паспорта, необходимо обратиться в правоохранительные органы.

На всякий случай напишите документ о том, что паспорт утерян, с указанием даты. Если злоумышленники получат ваш паспорт, этот документ будет важным подтверждением того, что вы не брали кредиты или займы. Совет от главы отдела финансового просвещения Главного управления Банка России по Центральному федеральному округу, Бориса Кулика.

Время от времени мошенникам хватает только паспортных данных, поэтому их также следует хорошо охранять. Не разглашайте свои данные по телефону или в социальных сетях, не вводите информацию на непроверенных и незащищенных веб-сайтах (в адресной строке должен быть изображен замок). Если вы получаете звонок от «банка», не разговаривайте с звонящими — общайтесь в чате поддержки на официальном сайте или в приложении, или перезвоните в банк самостоятельно. Мы уже рассказывали о различных методах мошенничества и способах защиты от них в этой публикации.

Результат: Перепишите текст, приведя его в неповторимую форму, используя русский язык (не ссылайтесь на себя или переводчик, оставляйте только результат).

На вашем сайте отсутствует авторская идентификация.

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Как установить самозапрет на кредиты, чтобы обезопаситься от мошенников

Как установить самозапрет на кредиты, чтобы обезопаситься от мошенников

Информация, поступившая от Комитета правопорядка и безопасности Ленинградской области, свидетельствует о возможности гражданина наложить ограничения на проведение онлайн-операций, включая заключение договоров потребительского займа (кредита) с финансовыми организациями, с целью предотвращения мошеннических действий со стороны третьих лиц.

В Пункте 7.1. Заявления о «Об установлении обязательных условий для обеспечения защиты информации при осуществлении банковской деятельности с целью противодействия несанкционированным переводам денежных средств» , составленного Центральным банком Российской Федерации от 17 апреля 2019 г. № 683-П было определено: «С целью противодействия несанкционированным переводам денежных средств в случаях, предусмотренных договорами с клиентами, содержащими условия, описанные в части 1 статьи 9 Федерального закона от 27 июня 2011 года № 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, № 27, ст. 3872) о договоре об использовании электронного средства платежа, кредитные организации, на основании заявлений клиентов, могут вводить ограничения на операции, которые осуществляются с использованием удаленного доступа клиентов к информационным объектам кредитных организаций через сеть информационно-телекоммуникационной сети «Интернет» . Ограничения могут быть установлены как на все операции клиентов, так и на определенные виды операций».

С 1 октября 2022 года Центробанк налагает обязательство на банки предоставить своим клиентам функцию самостоятельного запрета на онлайн-операции и возможность ограничивать их характеристики (включая условия кредитования и денежных переводов).

Что же это за запрет на получение кредитов от себя?

Банк полагает на себя обязанность введения ограничений на действия, которые клиент выполняет с использованием удаленного доступа через сеть интернет, по его заявлению. Запретными могут быть как кредитные операции в отдельности, так и другие операции в банке, либо установлена ограничительная сумма.

1 марта 2025 года вступает в силу новый федеральный закон, который позволит гражданам устанавливать запрет на получение кредитов. Они смогут самостоятельно запретить заключение договоров на потребительский займ с банками и МФО.

Предоставится гражданам возможность подавать заявление во все бюро кредитных историй, имеющие квалификацию, через единый веб-портал государственных услуг. Также будет возможность запросить информацию о наличии в кредитной истории записей о данном ограничении. Для подачи заявления необходимо будет приложить данные СНИЛСа.

Возможность снять запрет будет предоставлена в любое время, однако получение кредита станет возможным только после внесения данных в кредитную историю. По мнению депутатов, введение такого «периода охлаждения» поможет предотвратить риски мошенничества, связанные с мгновенным снятием запрета и заключением кредитного договора.

Когда следует принять решение об отказе от кредита?

Существуют различные группы людей, которым рекомендуется принять решение о самозапрете. В настоящее время юристы рекомендуют сделать это лично, в присутствии представителя банка и самого клиента, с обычной подписью (стоит подать заявление о запрете во все крупные банки, а как минимум в те, где ранее были оказаны услуги по дебетовой карте, кредитной карте или кредиту.

Как подать запрет на получение кредитов через онлайн-сервис «Госуслуги»?

С 1 марта 2025 года будет возможность установить самозапрет на оформление кредитов через портал «Госуслуги», а с 1 сентября 2025 года — через МФЦ. Информация об этих ограничениях автоматически будет внесена в базу кредитных историй. Банки, обращающиеся к этой базе, смогут увидеть наличие установленных ограничений на получение кредитов. В настоящее время данная опция недоступна.

Возможно ли установить запрет на себя через банки, микрофинансовые учреждения и прочие организации?

На данный момент это самое единственное решение, которое уже применяется и активно действует с октября 2022 года.

В отдельных кредитных учреждениях возможно подать заявление на запрет онлайн-кредитования именно в них. Такая функция доступна практически во всех крупных банках, но некоторые из них могут быть против (с такими банками нужно быть осторожными, так как они не согласуются с рекомендациями Центрального Банка, что может увеличить риски для заемщика). Условия и процедура оформления такого запрета в настоящее время устанавливаются каждым банком отдельно. Подобные запреты также могут быть направлены в микрофинансовые организации, однако технически это будет сложнее выполнить, поскольку таких организаций слишком много и они зарегистрированы в различных регионах, а о существовании некоторых из них можно просто не знать.

Возможно ли снять запрет, установленный самим собой?

Да, возможно внести запрет на предоставление кредитов на собственное имя, затем отменить запрет, а затем повторно внести запрет. Центробанк не устанавливает ограничения на количество подобных процедур.

Достоинства и недостатки самоограничения в получении займов.

Плюс в том, что запрет на получение кредитов самозапросто поможет защититься от мошенников. Возможно, этот запрет также предотвратит спонтанные покупки, так как кредиты могут быть выданы онлайн всего за несколько минут. Однако, если вам придется ехать в банк, чтобы снять этот запрет, есть вероятность передумать. Единственным минусом является то, что если вы сами решите получить кредит, придется потратить время и посетить отделение банка. Это не представляет больших проблем, особенно если вы живете в городе, где есть такое отделение. Однако, для жителей небольших городков, где отделений банка нет и не хочется куда-то ехать, это может стать проблематичным. В целом, онлайн-кредит, конечно, удобен, но система будет действительно хороша только при наличии у каждого гражданина своей квалифицированной электронной цифровой подписи, подобной, например, той, которую имеют судьи.

Сможет ли отказ от самостоятельных действий гарантировать полную защиту от мошенников?

Абсолютно нет, однако этот инструмент значительно затруднит задачу мошенникам и, по меньшей мере, защитит от некоторых махинаций и потери больших денежных сумм.

Как обеспечить свою безопасность до вступления закона в силу?

Если вы желаете запретить получение кредитов или переводы, это возможно сделать напрямую в банке. Разумеется, потребуется время, чтобы обратиться во все кредитные учреждения, но в начале можно подать заявление в те банки, услугами которых вы уже пользовались. В настоящее время некоторые банки предлагают специальные процедуры онлайн-кредитования, которые помогают избежать мошенничества. Например, счет заемщика может быть заблокирован, если он сразу после получения кредита пытается снять или отправить деньги. Чтобы разблокировать счет, вам придется связаться с банком или посетить его филиал лично. Рекомендации:

Советы юристов по поводу получения ежегодного или полугодового отчета из бюро кредитных историй гласят следующее. В настоящее время это можно сделать через «Госуслуги», оформив запрос на выписку из всех БКИ, которые содержат информацию о вас. Также рекомендуется регулярно проверять свои данные в системе судебных приставов, доступной на официальном сайте ФССП. Для этого достаточно указать свои ФИО, дату рождения и выбрать регион, где будет проводиться проверка. Важно помнить, что никогда не следует отправлять фотографии паспорта — в некоторых случаях мошенники могут использовать их для оформления займов или кредитов. Если вам требуется предоставить свои данные, рекомендуется переписать их, чтобы минимизировать риски. Если вы узнали, что ваши данные уже попали в недобросовестные руки, рекомендуется поменять паспорт. При этом, если ваш паспорт был украден или вы его потеряли, необходимо обратиться в полицию и получить справку о потере с указанием даты. Эта справка будет основным доказательством того, что кредит или займ были оформлены без вашего согласия в случае, если ваш паспорт попадет в руки мошенников. Иногда мошенникам достаточно только паспортных данных, поэтому особенно важно беречь их. Не передавайте свои данные по телефону или в социальных сетях, не вводите информацию на непроверенных и незащищенных сайтах (обратите внимание на замочек в адресной строке). Если вам звонят «из банка», не стоит общаться с ними по телефону — лучше обратиться в чат поддержки на официальном сайте или в приложении, либо самостоятельно перезвонить в банк.

Согласно данным Комитета по правопорядку и безопасности Ленинградской области

Запрет на получение кредитов: можно ли его установить, и если да — то как это сделать

Запрет на получение кредитов: можно ли его установить, и если да — то как это сделать?

Недавно ко мне поступил такой интересный (и важный!) вопрос о возможных методах ограничения получения кредитов (через интернет-банкинг). Решил кратко ответить на него в данной небольшой статье. (хотя сомневаюсь, что она будет пользоваться большой популярностью).

Хочу заметить, что не являюсь экспертом в юриспруденции или финансах, поэтому в данной статье буду фокусироваться исключительно на технической стороне вопроса. Рассмотрим некоторые способы защиты собственных средств и снижения риска по кредитам, получаемым в сети интернет.

Также стоит отметить, что при наличии кредита введение запрета на новые кредиты не повлечет его прекращение (скорее всего, вы просто не сможете взять новые кредиты).

Про кредиты и запреты: неск. мыслей

Важные аспекты, которые стоят на первом месте

Возможно, следует непосредственно заявить, что если у вас есть намерение (из похвальных побуждений) запретить другому человеку (не себе!) — то какие бы настройки вы ни выбрали (и что бы вы ни сделали) — тот, кто желает взять взаймы, обязательно найдет способ и место для этого. Определитесь сами: помимо банков в нашей стране существует большое количество МФО, различных онлайн-сервисов (где частные лица предоставляют займы друг другу), к тому же у людей могут быть друзья/знакомые и т.д. Подлежит ли все это блокировке?!

Занимательная карикатура (частично отражает реальность)

Если вы желаете защитить себя от возможных мошенников, которые могут попытаться использовать ваши личные данные для неправомерных целей, можно принять определенные меры, чтобы затруднить им доступ к вашим финансовым средствам или возложить на вас долги. Этот подход позволит вам обезопасить себя и внести элемент неопределенности в потенциальные попытки злоумышленников.

Кстати, один полезный совет: если у вас имеются банковские карты и счета, которыми вы давно не пользуетесь (и они ненужны), необходимо посетить отделение соответствующего банка и закрыть их (во-первых, таким образом вы избежите возможности чрезмерного взимания комиссий за обслуживание, которые банки так любят; во-вторых, это повысит уровень безопасности).

Кстати, помимо этого, я рекомендую скачать на свой телефон мобильные приложения от тех банков, где у вас есть открытые счета. Это позволит вам оперативно получать информацию о всех происходящих событиях.

С помощью данного финансового учреждения

В прошлой части статьи я рекомендовал устанавливать на мобильные устройства приложения от тех банков, у которых у вас есть банковские счета. Такой подход не только позволяет оперативно получать информацию о состоянии счетов, но и обеспечивает возможность устанавливать различные виды защиты.

Отмечается большая значимость!

Вы можете загрузить приложение для вашего банка на Android-смартфон как с помощью RuStore, так и с его официального веб-сайта.

*

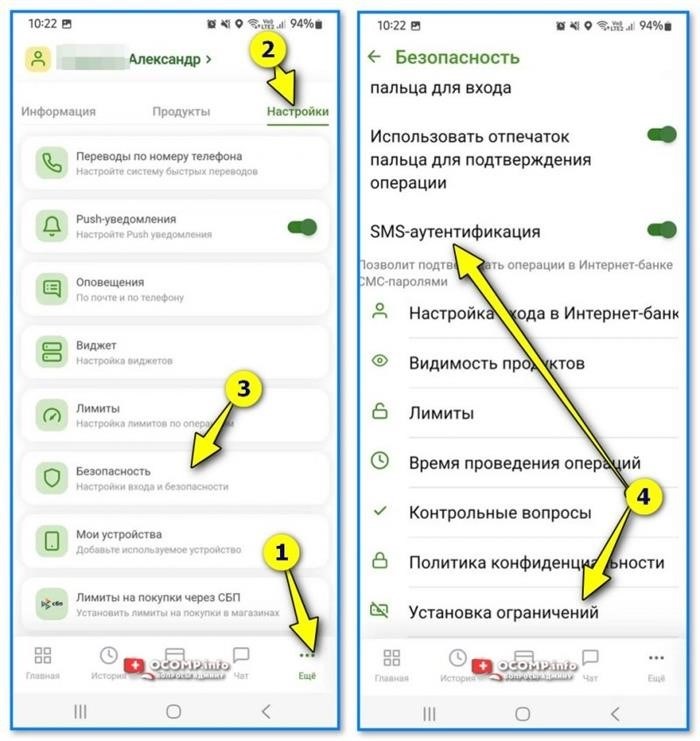

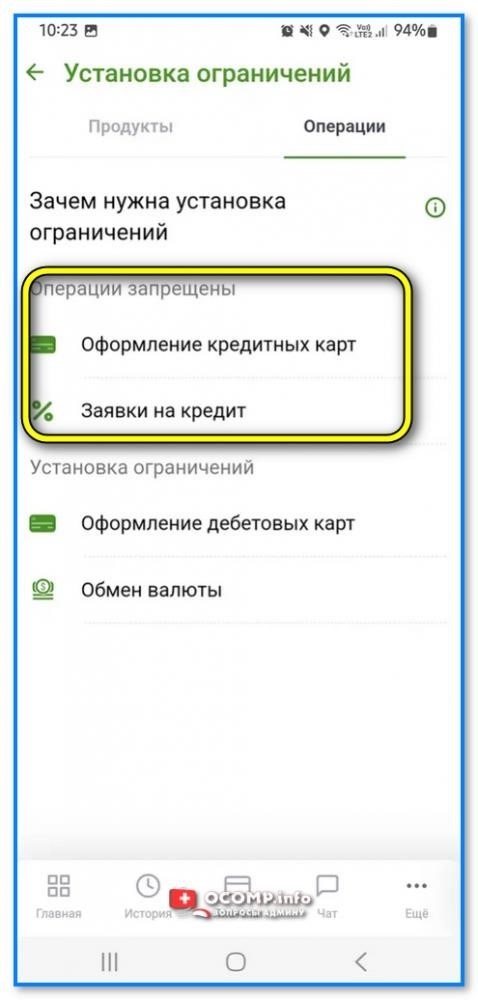

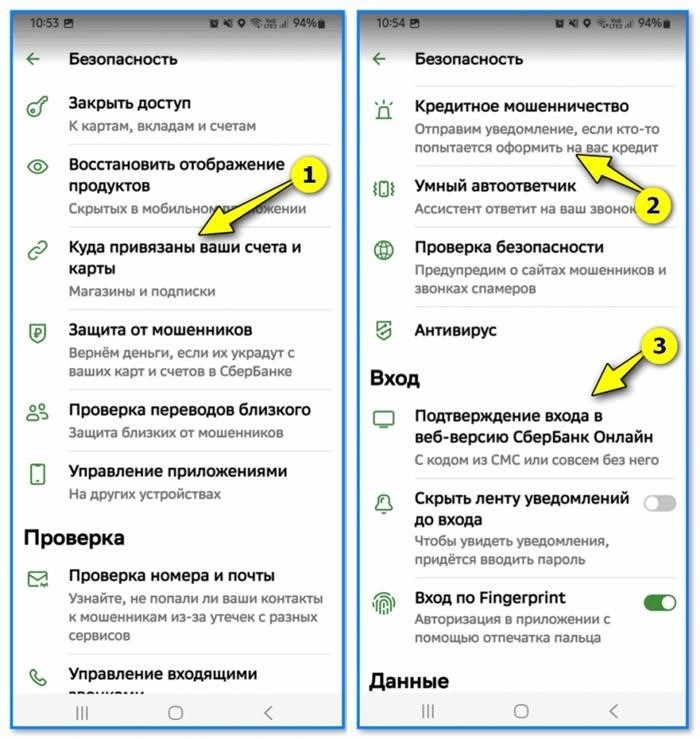

Вот некоторые скриншоты из популярного мобильного приложения Россельхозбанка, которые могут заинтересовать вас. Особенно стоит обратить внимание на раздел «Безопасность», где вы можете настроить подтверждение SMS для онлайн-операций и запретить оформление кредитных карт и кредитов через онлайн-банкинг (это означает, что если вам понадобится кредит, вам придется лично посетить отделение банка). Удобная функция, не так ли?

Мобильное приложение Россельхозбанка представляет собой инструмент, который помогает обеспечить безопасность клиентов путем установки ограничений и защиты персональных данных.

Россельхозбанк запрещает оформление кредитных карт и подачу заявок на кредит.

А кстати!

Если в вашем мобильном приложении отсутствует возможность установить запрет на выдачу онлайн-кредитов (как показано выше), вы можете связаться по телефону или посетить ближайшее отделение банка и запросить отключение этой функции (многие банки предоставляют такую возможность).

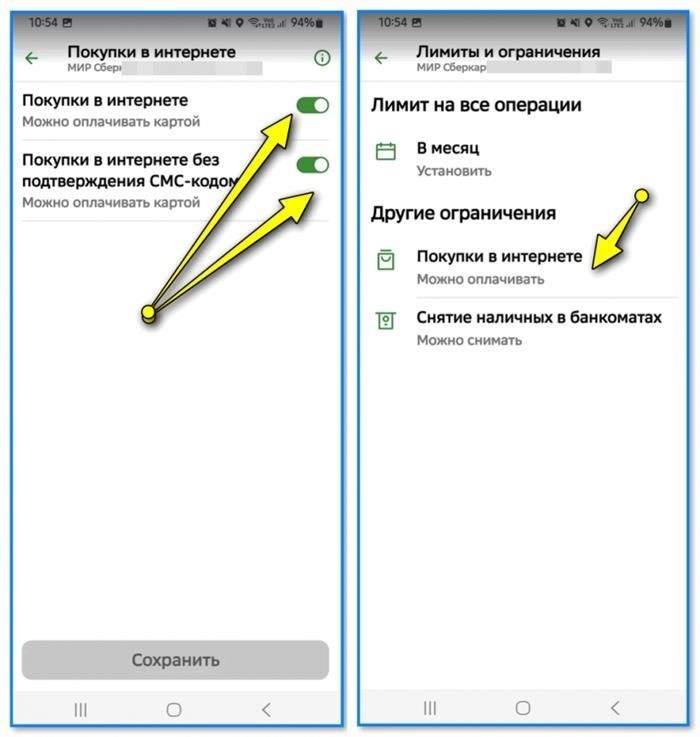

Кроме всего этого, многие банки предлагают возможность устанавливать ограничения и лимиты на карты и счета (это еще одно преимущество в обеспечении безопасности!). Например, можно запретить совершение онлайн-покупок с помощью своей зарплатной карты, ввести обязательное подтверждение посредством СМС, проверить, на какие сервисы оформлена подписка и так далее.

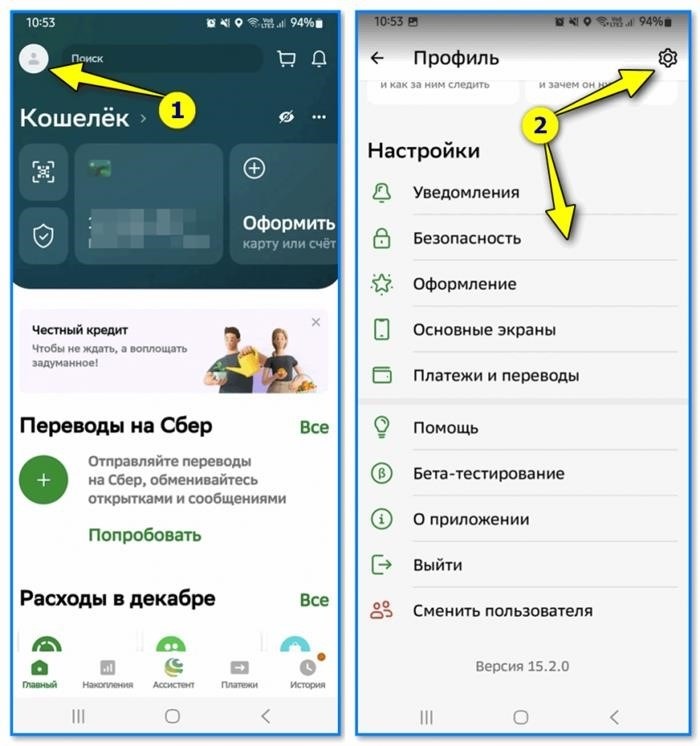

У Сбербанка в мобильном приложении просто нужно нажать на иконку с изображением профиля, после чего выбрать «Настройки» и перейти в раздел «Безопасность». Иллюстрация представлена ниже.

Рекомендуется исследовать различные вкладки, чтобы настроить разнообразные ограничения соответствующие вашим личным потребностям.

- где закреплены ваши финансовые счета и банковские карты;

- ограничивающие факторы и границы

- финансовые махинации, связанные с использованием кредитных средств;

- Сообщение о подтверждении авторизации в интернет-банке Сбер онлайн.

от которого необходима каждому человеку. В мире насчитывается множество случаев кредитного мошенничества, и поэтому необходимо принимать меры для предотвращения таких преступлений. Многие люди попадаются на уловки мошенников, которые могут обмануть их с помощью фальшивых кредитных предложений или взлома их личной информации. Однако, существуют способы защиты от кредитного мошенничества, и каждый должен быть о них осведомлен. Важно быть внимательным и осторожным при предоставлении своих личных данных или осуществлении финансовых операций. Также рекомендуется проверять достоверность кредитных предложений и брать кредиты только у надежных и проверенных организаций. Это позволит минимизировать риск стать жертвой кредитного мошенничества и обеспечит защиту вашего финансового благополучия.

Ограничения и ограничительные факторы — приобретение товаров в онлайн-магазинах.

Госуслуги, возможно, будут доступны в скором времени.

Пока что Госуслуги не предоставляют возможности установить ограничения на кредиты, как сообщил мне робот помощник «Макс» (см. скриншот ниже). Однако, учитывая текущее обсуждение данного законопроекта, я решил включить этот метод в статью. Кто знает, возможно к моменту, когда вы прочтете эту заметку, он уже будет работать!

Способ поиска функции запрета открытия приложения Госуслуг на телефоне следующий: перейдите в магазин приложений RuStore, найдите вкладку с установкой запрета, откройте приложение Госуслуг, нажмите на поисковую строку вверху окна и введите запрос «Запрет кредитов». Затем, если эта функция станет доступной, робот ее обнаружит.

На платформе Госуслуги пока отсутствует соответствующая функция, однако она может быть добавлена в ближайшее время. Приложен скриншот для наглядности.

Какие настройки мобильного устройства также следует учесть?

Кроме того, что организации устанавливают запреты на доступ к разным сайтам, было бы полезно обеспечить безопасность своего телефона (являющегося самым уязвимым местом), но многие пользователи почему-то не обращают на это внимания! Например, если вы потеряете незащищенный смартфон, злоумышленнику будет достаточно просто заглянуть на его экран, когда на него придет СМС от банка.

Для сокращения возможных опасностей можно предложить следующие рекомендации:

- Прежде всего, рекомендуется установить биометрическую защиту (отпечаток пальца или пароль) для входа на рабочий стол вашего мобильного телефона, чтобы предотвратить несанкционированный доступ к нему!

- Кроме того, требуется запретить отображение уведомлений из СМС, электронной почты и других приложений на экране блокировки. Другими словами, никто не сможет подглядеть информацию с экрана, пока не будет авторизован отпечатком пальца и не перейдет на рабочий стол смартфона.

- В дополнение, требуется активировать код доступа к SIM-карте (при попытке установить ее в другой мобильный телефон, необходимо будет ввести код доступа, то есть применение вашей SIM-карты посторонним лицом станет невозможным!).

В одной из моих предыдущих публикаций я описывал способы настройки этих параметров (и других) — рекомендую вам ознакомиться с ней!

С этим временно прощаюсь. Желательно, чтобы в ближайшем будущем возникли более надежные методы, хотя они сами по себе не являются универсальным решением для всех проблем.