Сервис таможенного калькулятора оперативно подсчитывает затраты при ввозе различных товаров на территорию Российской Федерации. Компания «КВТ Сервис» предлагает своим клиентам онлайн калькулятор, который позволяет рассчитать таможенные платежи без необходимости выходить из офиса или дома. Калькулятор таможенной очистки помогает точно оценить предстоящие затраты на начальном этапе планирования внешнеэкономического договора.

Зачем нужно производить расчеты по таможенной пошлине на товар? Точное определение поможет избежать невыгодных внешнеэкономических соглашений. Ведь довольно часто новички в сфере внешнеэкономической деятельности заключают неразумные контракты, поддаваясь искушению разницы между себестоимостью закупки и ценой продажи. В результате сделка не приносит ожидаемой выгоды, так как неучтенные платежи значительно повышают общую стоимость закупки, а это ведет к уменьшению предполагаемой прибыли.

Как правильно определить сумму таможенных платежей и расчитать их?

Понятие таможенного платежа охватывает различные аспекты и элементы:

- таможенная пошлина

- акциз;

- НДС;

- пошлина на границе.

Учитывая уникальный код товара и характер сделки (импорт/экспорт), а также расходы, связанные с хранением товара на складе и его доставкой, платежи взимаются с итоговой стоимости импортируемого или экспортируемого товара. При этом импортеру приходится нести следующие расходы: таможенные пошлины, импортные пошлины, акцизы и НДС. Экспортеру придется оплатить сбор за оформление груза, если продукция относится к категории, облагаемой этим налогом.

Необходимо учесть, что имеется продукция, которая попадает в категорию с высоким риском.

- Из-за высокого спроса на территории страны, промышленный лес, являющийся таким товаром, не следует экспортировать за пределы государства.

- Этот вид осетровой рыбы, производимый на Дальнем Востоке, является уникальным и всегда пользуется высоким спросом на мировом рынке.

Хотите узнать таможенную стоимость товара, но не знаете как это сделать? В первую очередь необходимо узнать код товара. Иногда для получения подобной информации необходимо отправить официальный запрос в таможенный орган, и согласно имеющемуся описанию, сотрудники таможни определяют соответствующий код.

Как определить размер таможенного сбора на основе товарного кода?

Если вы узнаете код товара, то сможете получить данные, описывающие следующие аспекты:

- Определить реальные издержки при перевозке товаров через государственную границу.

- Получить дополнительные данные об обязательности наличия сертификатов (позволений) для ввоза или вывоза товаров.

- получить данные о том, относится ли товар к категории подакцизной продукции

- Требуется ли оплачивать пошлину за экспорт?

- Установить, применяется ли привилегия к товару, это содействует уменьшению расходов.

Вынужденный сбор, вычисляемый с использованием уникального инструмента расчета, представляет собой обязательный взнос, который взимается с лица, декларирующего перевозку груза через национальную границу. Существующий налог подразделяется на:

- Адвалорные.

- Специфические.

- Комбинированные.

Размер налога непосредственно связан со специальным кодом, который присваивается продукции в зависимости от страны ее производства. Эти налоговые ставки постоянно пересматриваются и изменяются. Регулярно вводятся специальные условия для отдельных категорий товаров, которые предполагают снижение, увеличение или полное отменение налоговых ставок.

Иностранные пошлины применяются к различным категориям товаров, аналогично внутренней товарной торговле. Например, они распространяются на алкогольные напитки, табачную продукцию и автотранспортные средства. Чтобы ознакомиться с подробным списком и узнать о ставках пошлины, можно изучить статью №193 Налогового кодекса Российской Федерации. Следует иметь в виду, что пошлина оплачивается импортером до предоставления таможенной декларации. При экспорте товаров, не подлежащих акцизному налогообложению, аналогичный вид налога не взимается.

Теперь обсудим вопрос о НДС. Следует помнить, что при экспорте товаров за пределы России НДС не взимается. Однако на импортируемые товары взимается один из трех видов НДС:

- Большая часть товаров подлежит обложению данной налоговой ставкой в размере 18%, которая начисляется в полном объеме.

- Определенные виды товаров для детей и определенные категории продуктовых товаров облагаются налогом по преимущественной ставке в размере 10%.

- Осуществляется освобождение от налогообложения в размере 0%. Такая государственная пошлина взимается с передового технического оборудования, которое не имеет аналогов в нашей стране. Министерство промышленности и торговли Российской Федерации принимает решение о введении налога на импортируемое оборудование. Кабинет Министров закрепляет данное решение путем принятия соответствующих законов.

Каким образом происходит определение НДС при импорте товаров? Итоговая сумма НДС вычисляется путем вычитания суммы стоимости закупки, пошлины и акциза из общей суммы затрат. После того как получены данные затрат, можно определить процент НДС (18% или 10%). Однако, необходимо учесть, что при ввозе товаров налог уплачивается вместе с другими платежами.

Давайте теперь разберемся, какие категории платежей имеются.

- Для оформления контрактной продукции необходимо внести специальную сумму, которая зависит от стоимости товара. Этот платеж должен быть произведен до отправления декларации вместе с основными платежами.

- Плата за сопровождение взимается, когда товары перемещаются через территорию государства под контролем таможни. Обычно это услуга, предоставляемая перевозчиком товаров.

- Услуга хранения применяется в тех случаях, когда товар находился на таможне. Стоимость такого обслуживания варьируется в зависимости от типа складского помещения, в котором размещался товар — либо это обычный склад, либо склад с оборудованием.

Как определить стоимость товара при пересечении границы на таможне (практический пример) ?

Сущесвует специальная формула, с помощью которой можно без труда вычислить цену ввозимого товара. Для проведения расчета потребуется узнать код товара, его таможенную стоимость и страну, где он был произведен. Осуществить подсчет таможенных платежей возможно самостоятельно, воспользовавшись онлайн калькулятором или обратившись к услугам брокера.

Хотите узнать, как рассчитать таможенные платежи при помощи калькулятора? Это очень просто! Вначале давайте разберемся, как определяется таможенная пошлина при экспорте: если товар не входит в список, по которому определена пошлина, то вам придется платить только за оформление. При импорте товара все также достаточно понятно — если товар не облагается пошлинами, акцизом и не имеет преференции.

В теории процесс расчета выглядит следующим образом: начальной точкой является стоимость товара на таможне, к которой добавляется сумма сборов за оформление, а затем вычисляется НДС. Приведен ниже простой пример расчета платежей при ввозе яблочного сока в Российскую Федерацию.

Калькулятор растаможки автомобиля онлайн

Калькулятор растаможки автомобиля онлайн

Начиная с 1 октября 2025 года будет предоставляться возможность ввезти автомобиль по особому таможенному тарифу и с уменьшенным утилизационным сбором один раз в год. Это привилегия доступна как для физических, так и для юридических лиц. Тем не менее, следует учитывать, что такое авто нельзя будет продать в течение года. В противном случае продавец или покупатель будет обязаны доплатить разницу с текущим тарифом. Если за год будет ввезено более одного автомобиля, то будет применяться повышенный тариф.

Оплатить необходимые взносы и сборы, связанные с процессом таможенной очистки автомобилей, в Российской Федерации.

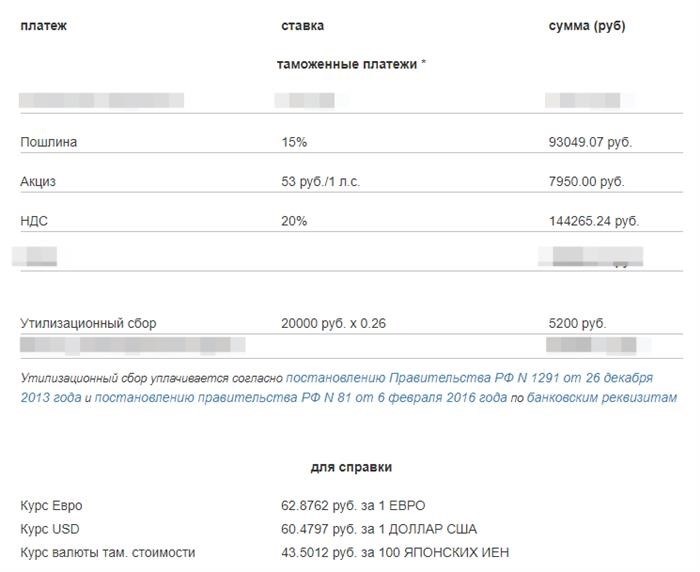

Ниже представлен перечень обязательных платежей, которые необходимо уплатить при процедуре таможенного оформления автомобиля:

- Физические и юридические лица должны вносить оплату за утилизацию.

- Оплата за услуги таможенного оформления

- Сборы на границе

- Только компании обязаны оплачивать налог на добавленную стоимость в размере 20%. Сумма НДС включает стоимость автомобиля, таможенную пошлину и акциз.

- Оплата акциза обязательна только для юридических организаций.

позволяет рационально использовать ресурсы и снижать негативное воздействие отходов на окружающую среду.

Утилизационный сбор на автомобиль определяется путем перемножения базовой ставки на коэффициент.

Основная ставка СБ – это базовый показатель, а К – это коэффициент.

Размер начальной ставки определен в зависимости от категории транспортного средства.

Машина стоимостью 20 000 рублей предназначена для использования в некоммерческих целях и предназначена для перевозки пассажиров, в ней не более 8 сидячих мест (категория М1).

Автомобили, оцененные в 150 000 рублей, не входят в категорию М1, включающую легковые, грузовые, автобусы, фургоны, малотоннажные самосвалы и другие транспортные средства. Это также относится к автомобилям повышенной проходимости категории G и прицепам к ним.

В стоимость включены самоходные автомобили и приспособления к ним, которые включают в себя различные модели общественного и сельскохозяйственного оборудования, тракторы, экскаваторы, грейдеры, краны, погрузчики, бульдозеры, комбайны, тяжелые грузовики, снегоходы, мотовездеходы, снегоболотоходы и другие подобные устройства.

Коэффициенты оценки полезности для физических лиц:

| Объем мотора | электромобили | максимальный объем составляет 1000 кубических сантиметров | Объем от 1001 до 2000 кубических сантиметров. | Объем двигателя составляет от 2001 до 3000 кубических сантиметров. | Около 3000 до 3500 кубических сантиметров. | объем более 3501 кубического сантиметра |

|---|---|---|---|---|---|---|

| Автотранспорт моложе трех годов. | 0.17 | 0.17 | 0.17 | 0.17 | 48.5 | 61.67 |

| Автомобили, возраст которых превышает 3 года | 0.26 | 0.26 | 0.26 | 0.26 | 74.25 | 81.19 |

Размеры коэффициентов, определяющих величину утилизационного сбора для организаций, действующих в сфере права:

| Объем мотора | электромобили | максимальный объем составляет 1000 кубических сантиметров | Объем от 1001 до 2000 кубических сантиметров. | Объем двигателя составляет от 2001 до 3000 кубических сантиметров. | Около 3000 до 3500 кубических сантиметров. | более 3500 кубических сантиметров |

|---|---|---|---|---|---|---|

| Автотранспорт моложе трех годов. | 0.17 | 4.06 | 15.3 | 42.24 | 48.5 | 61.76 |

| Автомобили, возраст которых превышает 3 года | 0.26 | 10.36 | 26.44 | 63.95 | 74.25 | 81.19 |

Оплата за услуги по оформлению автомобилей на таможне

С разрастанием цены автомобиля возрастает величина сбора.

«Результат равен 1 550»

Были изменены тарифы на ввоз автомобилей

Размер пошлин на импорт автомобилей в таможенной системе определен в зависимости от нескольких факторов: стоимости транспортного средства, его возраста, типа двигателя и объема двигателя. В частности, если автомобиль оснащен электрическим двигателем, то ввозная пошлина составляет 15% от его стоимости.

Лица, которые привезут автомобили, не достигшие 3-х лет, должны будут заплатить таможенные сборы.

| Цена машины | до 8500 евро — сумма, которая может достигать до 8500 евро | до шестнадцати тысяч семисот евро | до 42 300 евро | до восьмидесяти четырех тысяч пятиста евро | до 169 тысяч евро | Сумма свыше 169 000 евро. |

|---|---|---|---|---|---|---|

| Сборы на границе | Доля составляет 54%, однако не может быть менее 2.5 евро за кубический сантиметр. | Тариф устанавливается на уровне 48%, но не менее 3.5 евро за каждый кубический сантиметр. | Стоимость составляет 48% от общей суммы, но не может быть менее 5.5 евро за кубический сантиметр. | Не менее 7,5 евро за каждые 100 см³, что составляет 48% от общей стоимости. | Ниже 50%, однако не менее 15 евро за каждый кубический сантиметр. | Ставка составляет 48%, но обязательное минимальное значение не может быть ниже 20 евро за каждый кубический сантиметр. |

Совокупные пошлины, взимаемые при пересечении границы физическими лицами, для ввоза автомобилей, старше трех лет.

| максимальный объем составляет 1000 кубических сантиметров | От 1 до 1,5 литра. | Объем двигателя может варьироваться в диапазоне от 1501 до 1800 кубических сантиметров. | Объем двигателя может варьироваться в пределах от 1801 до 2300 кубических сантиметров. | от 2,3 до 3 литров | более 3 литров | |

|---|---|---|---|---|---|---|

| В течение трех-пяти лет | 1.5 евро за каждые 3 кубических сантиметра | 7.1 евро за 1 кубический сантиметр. | 2.5 евро за каждый кубический сантиметр. | Цена составляет 2.7 евро за каждый кубический сантиметр. | Тариф составляет 3 евро за каждый кубический сантиметр. | Тариф составляет 3,6 евро за каждый кубический сантиметр. |

| более пятилетний | Тариф составляет 3 евро за каждый кубический сантиметр. | 3.2 евро за каждый кубический сантиметр. | Стоимость составляет 3,5 евро за кубический сантиметр. | Стоимость составляет 4.8 евро за кубический сантиметр. | Цена за кубический сантиметр составляет 5 евро. | 5.7 евро на каждый кубический сантиметр |

На автомобили с бензиновыми моторами предусмотрены тарифы, которые юридические организации должны уплатить при пересечении границы.

| максимальный объем составляет 1000 кубических сантиметров | От 1 до 1,5 литра. | Объем двигателя может варьироваться в диапазоне от 1501 до 1800 кубических сантиметров. | Объем двигателя может варьироваться в пределах от 1801 до 2300 кубических сантиметров. | от 2,3 до 3 литров | более 3 литров | |

|---|---|---|---|---|---|---|

| В течение трех лет | 15% | 15% | 15% | 15% | 15% | 12.5% |

| В течение трех-пяти лет | Стоимость составляет 20% от общей суммы, но не менее 0,36 евро за каждый кубический сантиметр. | Цена составляет 20% от общей стоимости, однако не может быть ниже 0.4 евро за кубический сантиметр. | Стоимость составляет 20% от общей суммы, но не менее 0,36 евро за каждый кубический сантиметр. | Цена составляет 20% от общей суммы, но не может быть ниже 0.44 евро за каждый кубический сантиметр. | Цена составляет 20% от общей суммы, но не может быть ниже 0.44 евро за каждый кубический сантиметр. | Стоимость составляет 20% от общего объема, однако не может быть менее 0.8 евро за каждый кубический сантиметр. |

| в течение промежутка времени, составляющего пять-семь лет | Стоимость составляет 20% от общей суммы, но не менее 0,36 евро за каждый кубический сантиметр. | Цена составляет 20% от общей стоимости, однако не может быть ниже 0.4 евро за кубический сантиметр. | Стоимость составляет 20% от общей суммы, но не менее 0,36 евро за каждый кубический сантиметр. | Цена составляет 20% от общей суммы, но не может быть ниже 0.44 евро за каждый кубический сантиметр. | Цена составляет 20% от общей суммы, но не может быть ниже 0.44 евро за каждый кубический сантиметр. | Стоимость составляет 20% от общего объема, однако не может быть менее 0.8 евро за каждый кубический сантиметр. |

| С момента достижения возраста в 7 лет | Стоимость составляет 1,4 евро за каждый кубический сантиметр. | 1.5 евро за каждые 3 кубических сантиметра | Стоимость составляет 1.6 евро за каждый кубический сантиметр. | Стоимость составляет 2,2 евро за кубический сантиметр. | Стоимость составляет 2,2 евро за кубический сантиметр. | 3.2 евро за каждый кубический сантиметр. |

— Отождествлено таможенные сборы, применяемые к корпоративным клиентам на автомобили, оснащенные двигателями, работающими на дизельном топливе.

| до 1,5 литра | Оптимальный диапазон для объема двигателя составляет от 1501 до 2500 кубических сантиметров. | Более 2500 кубических сантиметров и больше. | |

|---|---|---|---|

| В течение трех лет | 15% | 15% | 15% |

| В течение трех-пяти лет | Цена составляет 0.32 евро за каждые 100 см3, но не менее 20% от общей стоимости. | Цена составляет 20% от общей стоимости, однако не может быть ниже 0.4 евро за кубический сантиметр. | Стоимость составляет 20% от общего объема, однако не может быть менее 0.8 евро за каждый кубический сантиметр. |

| в течение промежутка времени, составляющего пять-семь лет | Цена составляет 0.32 евро за каждые 100 см3, но не менее 20% от общей стоимости. | Цена составляет 20% от общей стоимости, однако не может быть ниже 0.4 евро за кубический сантиметр. | Стоимость составляет 20% от общего объема, однако не может быть менее 0.8 евро за каждый кубический сантиметр. |

| С момента достижения возраста в 7 лет | 1.5 евро за каждые 3 кубических сантиметра | Стоимость составляет 2,2 евро за кубический сантиметр. | 3.2 евро за каждый кубический сантиметр. |

Акциз

Размер налога на акциз определяется на основе показателя мощности двигателя.

| Уровень энергии, вырабатываемой двигателем | на некоторые товары указана в законе и не может быть изменена без принятия соответствующих изменений в законодательстве. |

|---|---|

| До девяноста лошадиных сил. | 1 лошадиная сила в нашем предложении стоит абсолютно ничего. |

| От 90.01 до 150 лошадиных сил. | Стоимость одной лошадиной силы составляет 55 рублей. |

| Мощность двигателя составляет от 150.01 до 200 лошадиных сил. | Стоимость одного лошадиного силы составляет 531 рубль. |

| Мощность данного автомобиля составляет от 200 до 300 лошадиных сил. | Стоимость одного лошадиного силы составляет 869 рублей. |

| 300.01 – 400 «лошадиных сил». | Стоимость одной лошадиных силы составляет 1482 рубля. |

| Мощность двигателя составляет от 400 до 500 лошадиных сил. | Стоимость 1 лошадиной силы составляет 1534 рубля. |

| Мощность автомобиля превышает 500.01 лошадиных сил. | Цена в 1584 рубля за одну лошадиную силу. |

Растаможка электромобиля

Растаможка электромобиля

В разных уголках земного шара все больше и больше людей отдают предпочтение электромобилям. Растущая популярность этого вида транспорта объясняется его экологичностью и экономичностью в использовании по сравнению с традиционными автомобилями, работающими на бензине или газе.

Стоимость растаможки электромобиля

Наши предоставляемые сервисы

Оформление для отдельного лица (включает в себя — сертификат о владении транспортным средством, экспертизу, систему безопасности и техническое состояние автомобиля)

Процедура регистрации юридического лица (включая все необходимые этапы — Система Внешнеэкономической Хозяйственной деятельности, проведение экспертизы, Система Блокировки Колесных Транспортных Средств, Электронное Подтверждение Технического Состояния, использование терминала ЭРА-ГЛОНАСС) и его оформление в соответствии с требованиями законодательства.

Извоз: место нахождения СВХ-испытательной лаборатории-парковки

Цена может варьироваться в соответствии с тарифом СВХ.

Таможенные платежи при ввозе электромобиля

В соответствии с системой классификации ТН ВЭД, электрокарам был присвоен уникальный код 8703800002 и они относятся к категории «Легковые автомобили категории M1 или М1G, приводимые в действие только электродвигателем». По системе ТН ВЭД определяется стоимость таможенного оформления таких транспортных средств. Все электрокары делятся на две основные категории:

- M1 — это транспортные средства, которые специально созданы для того, чтобы перевозить пассажиров (вместимостью до 8 человек, не считая водителя).

- M1G — автотранспортные средства с улучшенной проходимостью.

- Расчет стоимости процедуры таможенного оформления включает в себя несколько платежей:

- пошлина на товары при ввозе через границу

- При импорте товаров необходимо уплатить пошлину в размере 15% от их стоимости.

- Налог на автомобиль (если мощность двигателя превышает 90 лошадиных сил);

- плата за обращение с отходами;

- Ставка налога на добавленную стоимость составляет 20%.

При пересечении границы с электромобилем необходимо уплатить таможенные платежи, которые не зависят от категории владельца, будь то физическое или юридическое лицо. Размер акциза определяется исходя из мощности электродвигателя автомобиля. При оформлении документов и расчете сборов учитывается таможенная стоимость груза.

Расчет акциза осуществляется на основе электрической мощности, которую обладает двигатель транспортного средства.

Размер мотора по мощности (в лошадиных силах)

Определенный размер денежных средств, взимаемый государством за каждую единицу мощности транспортного средства.

до тридцати девяносто (включительно)

На сегодняшний день, в октябре 2022 года, мы можем подтвердить актуальность представленной информации, поскольку акциз регулярно повышается ежегодно.

Утилизационный сбор на электромобили

Размер сбора за утилизацию автомобиля будет определяться исходя из возраста транспортного средства и статуса участника внешнеэкономической деятельности. Если электромобиль был привезен в страну физическим лицом, то размер сбора составит:

- • Если автомобиль не превышает возраст в 3 года, то стоимость составляет 3400 рублей.

- За использование автомобиля старше трех лет необходимо заплатить 5200 рублей.

При импорте электромобиля, организацией или индивидуальным предпринимателем применяется определенный множитель.

младше 3 лет

Мы предоставляем полный спектр услуг в области таможенного оформленияПожалуйста, заполните форму обратной связи, и мы свяжемся с вами в самое короткое время.Просить предоставить расчет

Пример расчета

Предположим, что мы рассмотрим известный электромобиль Nissan Leaf 2018 года производства, который оценивается на аукционе в 1 426 000 иен и имеет мощность двигателя в 150 лошадиных сил.

Популярные Японские электромобили в 2022 году

- Ниссан: Лиф, Е-ЭНВ200, Ария;

- Mitsubishi предлагает две электрические модели: I-MIEV и Minicab MIEV.

- Марка автомобилей BMW известна своими моделями, такими как BMW i8 и BMW iX.

- Хонда: Е;

- Автомобили Mercedes Benz: EQA, EQC — это электромобили, созданные для удовлетворения потребностей современных автолюбителей, которые ценят инновационные технологии и экологическую чистоту. EQA и EQC представляют собой воплощение передовых разработок и стильного дизайна, сочетающего в себе элегантность и энергичность. Они являются символом прогрессивного мышления и стремления компании Mercedes Benz к созданию автомобилей, которые не только удовлетворяют потребности в комфорте и безопасности, но и заботятся о окружающей среде. EQA и EQC — это будущее, уже здесь и сейчас, где электромобили становятся все более популярными и доступными для широкой аудитории.

- Модель Tesla: 3, S, X

Получение ЭПТС на электромобиль

ЭПТС, известный как электронный паспорт для транспортных средств, является необходимым документом, который обязательно оформляется на каждый автомобиль.

Для того чтобы оформить электронный паспорт транспортного средства на частное лицо, требуется представить определенный набор документов.

- Дубликат личного документа, удостоверяющего личность;

- ИНН-дубликат

- Дублирующий снилс;

- Коносамент;

- Дубликат соглашения на приобретение и активацию устройства «ЭРА-ГЛОНАСС» (если требуется)

- Регистрация в электронной системе паспорта

Для получения электронного пропуска транспортного средства на организацию требуется предоставить определенный набор документов:

- Дубликаты основных бумаг, установленных;

- Коносамент;

- Повторный экземпляр соглашения о покупке и включении в работу прибора «ЭРА-ГЛОНАСС» (если требуется).

Сертификат безопасности выдается после проведения независимой экспертизы в лаборатории. Оценка занимает всего один день. Квалифицированные инженеры проводят измерения технических параметров, проверяя их соответствие требованиям безопасности.

Для получения электронного паспорта на электрокар, владелец автомобиля должен пройти регистрацию на веб-платформе «Система электронных паспортов» (СЭП). Необходимо заполнить специальную форму, указав все данные о транспортном средстве. Новый электронный паспорт будет автоматически связан с аккаунтом владельца. Однако, пока не будет уплачен сбор за утилизацию, электронный паспорт будет иметь статус «Незавершенный». После совершения оплаты, владелец сможет зарегистрировать электромобиль в МРЭО.

Электронный паспорт автомобиля является полной альтернативой традиционному документу. Он освобождает от необходимости оформлять на бумаге.

Растаможка электромобилей

Растаможка электромобилей

Для всех автомобилистов, желающих купить экологически чистый электромобиль из-за границы, прохождение таможенного оформления в России является неотъемлемым шагом.

Выбирая электромобиль за пределами России, россияне могут воспользоваться преимуществом приобретения автомобиля с предыдущим владельцем. В странах Европейского союза и Соединенных Штатов Америки имеется огромный ассортимент электромобилей на вторичном рынке, при этом их цены часто значительно ниже, чем аналогичные модели в России. Это прекрасная возможность сэкономить при покупке автомобиля.

Российские потребители предпочитают такие электромобили, как Nissan Leaf, Tesla Model S, BMW i3, Chevrolet Bolt, а также другие редкие модели, на вторичном рынке. Эти автомобили отличаются высоким уровнем эффективности при зарядке и обеспечивают достаточно дальнюю поездку на одном заряде, что делает их особенно привлекательными для российских покупателей.

Растаможка электромобиля – это процесс, который требует много времени. При регистрации в России необходимо соблюдать несколько обязательных шагов, включая уплату налогов, транспортных и таможенных сборов, предоставление соответствующих документов на автомобиль и прохождение специальной инспекции.

список технических характеристик, сертификаты соответствия, удостоверения о регистрации, полисы страхования и техпаспорт.

- документ, удостоверяющий право на использование транспортных средств;

- соглашение на приобретение и продажу;

- письменные доказательства, подтверждающие заявление о соблюдении соответствия

- информация о регистрации и страховании транспортного средства;

- документы, необходимые для проведения проверки.

Помощь в растаможке электромобиля

Таможенная процедура в отношении импорта электромобиля в Россию может оказаться сложной и требовать глубоких знаний о требованиях таможенных и налоговых служб, а также опыта в оформлении необходимых документов. В связи с этим стоит рекомендовать владельцам электромобилей обратиться к профессиональным компаниям, которые окажут помощь в данном процессе.

Компания «ФТС-Сервис» обладает необходимыми знаниями и опытом, чтобы ускорить и упростить процесс растаможки, а также взять на себя все этапы процедуры. Мы предварительно рассчитаем стоимость растаможки электромобиля для вас, и вы сможете ожидать снижение некоторых расходов и временных сроков. В итоге вы получите полное удовлетворение от экологически чистого автомобиля, который вы приобрели, и процесса его регистрации в России.

Никогда не упускайте шанс приобрести ту машину, о которой вы всегда мечтали, не потратив при этом больших сумм и наслаждайтесь комфортом и высоким качеством без лишних преград и затрат!

Вопросы и ответы

Какие документы необходимы для регистрации автомобиля?

Для прохождения процедуры таможенного оформления требуются специальные документы, подтверждающие легальность владения и покупку автотранспортного средства. В зависимости от государства, в которое происходит импорт, также могут потребоваться дополнительные бумаги, такие как сертификаты о качестве, декларации о соответствии и другие документы.

Как долго обрабатывается таможней новый транспорт в России?

Временные рамки прохождения процедуры таможенного оформления подвержены влиянию различных факторов, таких как уровень сложности процесса, объем предстоящих работ и готовность необходимой документации. Обычно этот процесс занимает от нескольких дней до двух-трех недель.

Какова стоимость процедуры очистки?

Для определения стоимости предоставляемых услуг необходимо учесть различные факторы, такие как цена автомобиля, его техническое состояние, объем двигателя, налоговые ставки, тарифы и множество других параметров. Для получения точной информации о сумме оформления, рекомендуется обратиться к нам и воспользоваться калькулятором для проведения расчета.

Возможно ли осуществить растаможку без необходимости присутствовать лично?

В случае таможенного оформления электромобилей, совершение всех необходимых процедур без присутствия владельца возможно. Подробности данной процедуры вам предоставят наши эксперты.