Граждане могут заниматься некоторыми видами предпринимательской деятельности без необходимости регистрации в качестве индивидуальных предпринимателей (ИП). Например, лица, которые работают как самозанятые без статуса ИП, имеют возможность применять специальный налоговый режим, известный как налог на профессиональный доход (далее — НПД). Граждане, предоставляющие услуги физическим лицам для личных, домашних и аналогичных нужд, могут перейти на этот режим. Часто для самозанятых требуется аренда нежилого помещения для оказания услуг. В этой статье мы рассмотрим, есть ли у плательщика НПД право арендовать помещение у организаций и ИП, и предоставим пример договора аренды нежилого помещения с самозанятым.

В первой статье Гражданского кодекса РФ закреплен основополагающий принцип — свобода заключения договора. Этот принцип предоставляет гражданам и юридическим лицам возможность самостоятельно приобретать и осуществлять свои гражданские права, руководствуясь собственной волей и интересами. Важно отметить, что лица имеют полную свободу в установлении своих прав и обязанностей посредством договора, при этом они могут определять любые условия, не нарушающие действующее законодательство.

В статье 421 Гражданского кодекса Российской Федерации подчеркивается, что принцип свободы договора обретает определенные проявления. В соответствии с данным принципом, участники гражданских правоотношений имеют возможность выбирать из нескольких форм осуществления свободы договора.

- отсутствие принуждения при заключении договора, когда каждый имеет право самостоятельно решать, заключать ли договор или нет. Общие правила запрещают насильственное заключение договора.

- Свобода заключения договора распространяется как на то, что предусмотрено законом, так и на то, что не предусмотрено законом, включая смешанный договор. Стороны имеют право заключить любой договор, который не противоречит закону, основам нравственности и правопорядка. Однако такой договор не должен нарушать прав и свобод, законные интересы других людей, а также не может подрывать основы общественного устройства и правопорядка (статья 1, статья 10 ГК РФ).

- Стороны имеют полную свободу в установлении условий договора. При заключении соглашения они могут самостоятельно определить условия, которые будут регулировать их права и обязанности по данному договору.

При наличии соответствующих императивных норм, право на согласование условий может быть ограничено, что позволяет сторонам придерживаться только обязательных условий договора. При этом стороны имеют возможность согласовывать условия договора только в рамках, предусмотренных соответствующей нормой.

Однако любые условия соглашения, которые не непосредственно установлены законом, не имеют права противоречить законодательству Российской Федерации.

Статья 651 Гражданского кодекса Российской Федерации устанавливает порядок и правила заключения договора аренды, не включая в себя какие-либо дополнительные ограничения или требования к участникам сделки.

Закон от 27.11.2018 № 422-ФЗ подразумевает проведение эксперимента, который позволяет плательщикам НПД безусловно использовать арендованные помещения для оказания своих услуг без каких-либо ограничений или запретов. Это открытый простор для предоставления услуг на профессиональной основе.

В свете этого, можно ответить утвердительно на вопрос: «Может ли самозанятый индивидуал арендовать помещение?» Самозанятый гражданин имеет возможность снять не только жилую площадь для личных нужд, но и коммерческое помещение для осуществления своей деятельности и уплаты налога на профессиональный доход.

При оформлении договора аренды коммерческого помещения с самозанятым лицом необходимо следовать общим правилам заключения такого договора. В первую очередь, стороны должны достичь согласия по поводу предмета договора и суммы арендной платы, так как это важные условия данного соглашения.

Необходимость регистрации договора возникает в зависимости от согласования его срока действия. Если соглашение предусматривает продолжительность более года, то требуется его официальная регистрация.

Необходимо также учесть текущее состояние помещения перед передачей в аренду, аккуратно отметив все имеющиеся недочеты. Важно определить, в каком состоянии объект недвижимости должен быть при возвращении.

Участники достигают согласия относительно последовательности предоставления и возвращения объекта, а также порядка использования коммерческого пространства и распределения затрат на его поддержку. Если сторона вносит обеспечительный депозит, данное условие также включается в заключенный договор.

Законом № 422-ФЗ не предусмотрен полный перечень видов деятельности, доступных самозанятым лицам. Это означает, что самозанятые могут заниматься любой вид деятельности, за исключением тех, которые явно запрещены этим законом (согласно пункту 2 статьи 4 закона № 422-ФЗ и письму Минфина РФ от 12.04.2021 года № 03-11-11/27016).

Широкий спектр людей — парикмахеры, репетиторы, няни, сиделки, садовники и фотографы — могут потенциально воспользоваться выгодами предлагаемого налогового режима.

Применение специального режима недопустимо в случае, когда человек занимается реализацией товаров, подлежащих обязательной маркировке, а также подакцизных товаров в соответствии с пунктом 1 части 2 статьи 4 Федерального закона № 422-ФЗ. Также запрещено применение специального режима для граждан, которые планируют осуществлять посредническую деятельность или осуществлять доставку товаров с приемом (передачей) платежей за эти товары в пользу третьих лиц. Однако есть исключение — если гражданин будет осуществлять доставку товаров и принимать (передавать) платежи с использованием контрольно-кассовой техники продавца, в соответствии с пунктами 5 и 6 части 2 статьи 4 Федерального закона № 422-ФЗ, а также письмом Министерства финансов РФ от 20.02.2021 года № 03-11-11/12093.

Также стоит отметить, что определенные услуги могут не подпадать под налог на добавленную стоимость и требовать уплаты налогов в обычном порядке согласно закону № 422-ФЗ, статья 2, часть 8 и статья 6, часть 2. Это касается, например, доходов, полученных от оценочной деятельности в соответствии с пунктом 12, частью 2 закона № 422-ФЗ.

Для осуществления некоторых видов деятельности требуется, чтобы помещение, где предоставляются услуги, соответствовало законодательно установленным требованиям, таким как противопожарные и санитарно-эпидемиологические. Однако самозанятый человек не сможет получить разрешение от Роспотребнадзора, если у него нет статуса ИП. Выполнение деятельности без необходимых документов является незаконным и может привести к наложению штрафов.

До того, как самозанятый человек решит арендовать помещение для своей деятельности, ему необходимо точно определиться с видом своей работы и тщательно изучить все детали и особенности.

Рассмотрим сейчас вопрос о том, нужно ли организации применять контрольно-кассовую технику (далее – ККТ) при получении оплаты за аренду нежилых помещений от самозанятых арендаторов, которые не являются индивидуальными предпринимателями. Если физические лица, работающие на себя, но не имеющие статуса ИП, оплачивают аренду нежилого помещения организации, то организация должна использовать ККТ.

Имеют право применять специальный налоговый режим «Налог на профессиональный доход» физические лица, чья деятельность осуществляется на территории любого из субъектов Российской Федерации, входящих в эксперимент, согласно пункту 1 статьи 2 Федерального закона от 27.11.2018 № 422-ФЗ.

В Российской Федерации все организации и индивидуальные предприниматели обязаны использовать контрольно-кассовую технику для проведения расчётов, кроме случаев, определенных Федеральным законом от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (в дальнейшем — закон № 54-ФЗ) (пункт 1 статьи 1.2 закона № 54-ФЗ).

В определении расчетов включается принятие оплаты наличными или безналичными средствами за товары, выполнение работ или предоставление услуг (пункт 26 статьи 1.1 Федерального закона № 54-ФЗ).

Применение кассового аппарата может быть необязательным, если оплата за товары, работы или услуги производится через безналичные средства платежа другой компанией или индивидуальным предпринимателем, за исключением случаев, когда они используют электронные платежные средства с предъявлением. Такие расчеты регулируются статьей 2 пункта 9 закона № 54-ФЗ.

В соответствии с законом № 54-ФЗ, организация обязана использовать кассовый аппарат (согласно письму Минфина РФ от 28.10.2019 № 03-01-15/82901) при получении денежных средств от физических лиц, не являющихся ИП, как наличными, так и безналичным способом.

Тем не менее, отличие самозанятых от ИП заключается в том, что они не могут уменьшить налог на свой профессиональный доход путем учета расходов на аренду нежилого помещения. Бизнесмены, имеющие статус ИП и работающие по упрощенной системе налогообложения с общей ставкой 15% «Доходы минус расходы», определяют обязательный платеж в бюджет, вычитая из своего дохода сумму понесенных расходов, и уплачивают налог с полученной разницы.

Тем не менее, для индивидуальных предпринимателей данное положение не устанавливается законодателем — им придется уплачивать налог с всех полученных доходов, независимо от того, какие затраты возникли в результате осуществления их деятельности.

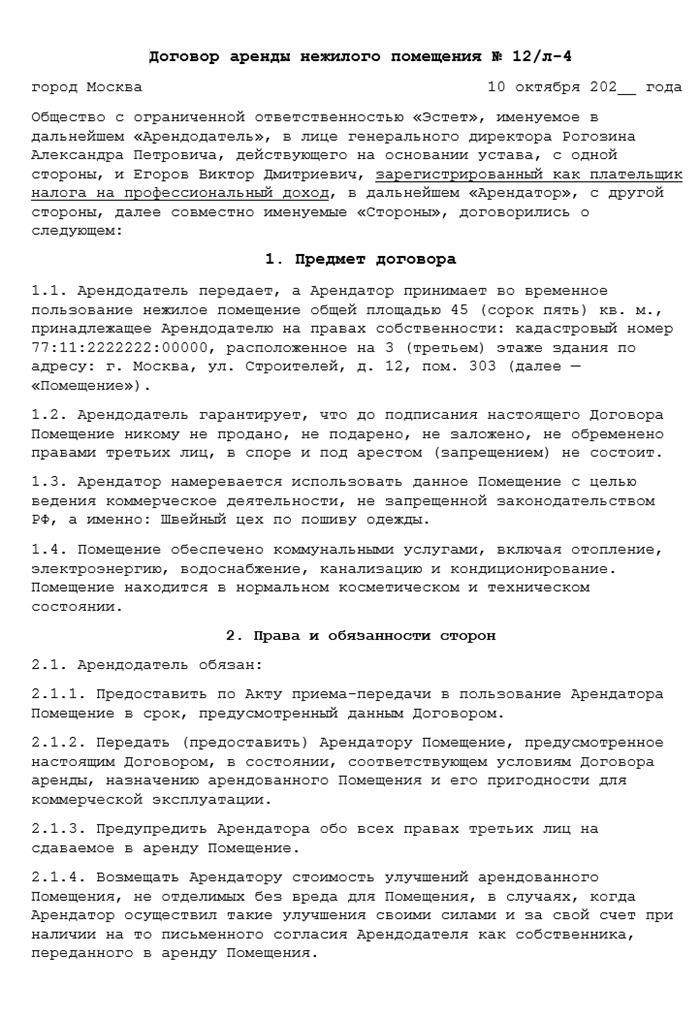

Ссылка предлагает ознакомиться с примером договора аренды нежилого помещения, заключенного между арендодателем, представляющим ООО, и арендатором, являющимся самозанятым лицом. Данный образец разработан с учетом требований пункта 1 статьи 650 и пункта 1 статьи 651 Гражданского кодекса Российской Федерации.

Для того чтобы этот контракт стал действительным, важно составить его в письменном виде в виде одного единого документа. Кроме того, оба участника должны подписать его. Если эти требования не будут соблюдены, контракт будет признан недействительным в соответствии с пунктом 1 статьи 651 Гражданского кодекса Российской Федерации.

Мы приведем пример, который показывает, как самозанятые физические лица, не являющиеся ИП, могут арендовать нежилое помещение на короткий срок (менее года).

Может ли самозанятый арендовать помещение

Может ли самозанятый арендовать помещение

В России имеется свыше 4 миллионов самозанятых граждан, что свидетельствует о растущей популярности данного формата и превосходстве над индивидуальными предпринимателями. Тем не менее, их правовой статус до сих пор не полностью урегулирован, поскольку они не признаются субъектами предпринимательской деятельности. В связи с этим возникает множество вопросов, например, возможно ли для самозанятого человека арендовать помещение?

Для чего самозанятому помещение

Главными сферами деятельности для лиц, занимающихся самозанятостью, являются предоставление различных видов работ и услуг. Также имеется возможность осуществлять продажу товаров, сделанных своими собственными руками.

Иногда требуется оказывать услуги или выполнять работы на месте у заказчика или в своей квартире. Однако, не всегда это удобно из-за жилых условий, которые могут отвлекать от работы, а также из-за необходимости использования специального оборудования. В таких случаях самозанятому нужно найти нежилое помещение, где можно сосредоточиться на своей деятельности.

Различаются подходы к решению указанных вопросов. Некоторые предпочитают заключать договоры об аренде гаража с соседними жителями или знакомыми, в то время как другие предпочитают арендовать рабочее место в коворкинг-центре. Для парикмахеров и мастеров соответствующей специализации возможна аренда места в салоне красоты.

Может ли предпринимающий на себя ответственность самостоятельно арендовать пространство, например, для организации мастерской? Однозначно, да, поскольку в Гражданском кодексе Российской Федерации и в законах, регулирующих деятельность налогоплательщиков единого налога на вмененный доход, не существует запрета на это.

Аренда для самозанятых лиц

Положения главы 34 ГК РФ регулируют аренду, включая аренду помещений. Никаких исключений или особенностей для самозанятых не предусмотрено. В данном случае самозанятый означает физическое лицо, то есть гражданина.

Если арендодатель является юридическим лицом или индивидуальным предпринимателем, то он должен выдать кассовый чек арендатору взамен оплаты за аренду помещения. Однако, следует отметить, что это не повлияет на налоговую обязанность, так как налоговый плательщик не может учесть расходы, связанные с его профессиональной деятельностью.

Практически, в случае арендного соглашения, не существенно, является ли арендатор плательщиком налога на профессиональный доход, в отличие от соглашения о предоставлении самозанятым услуг или выполнении работ.

Однако, имеется одно особое исключение — ситуация, когда государственное или муниципальное имущество сдаётся в аренду на конкурсной основе. В большинстве случаев, в таких конкурсах участвуют только субъекты малого бизнеса или некоммерческие организации, приоритетно ориентированные на социальные цели. Самозанятые не относятся ни к одной, ни к другой категории, поэтому могут быть лишены возможности заключить по-настоящему выгодные договоры об аренде.

Должен ли самозанятый соблюдать требования закона о защите прав потребителей

Также стоит обратить внимание на другой существенный аспект — необходимо ли самозанятому соблюдать установленные требования к организации помещений, которые обычно предъявляются для коммерческих предприятий и индивидуальных предпринимателей?

Возможно ли пренебрегать нормами санитарии и гигиены, которые устанавливаются для салонов красоты, открытых предпринимателями? А может ли быть печь торты в квартирных условиях, где невозможно гарантировать соблюдение правил общественного питания?

Если быть академичным, то на данный момент СанПин не охватывает такие виды работы для лиц, занимающихся самозанятостью. Кроме того, закон «О защите прав потребителей» регулирует только деятельность индивидуальных предпринимателей и организаций.

Однако, в ближайшем будущем можно ожидать устранение данного правового пробела. На портале правовых актов опубликован законопроект, который предусматривает установление одинаковой ответственности для самозанятых лиц, индивидуальных предпринимателей и организаций. В связи с этим, при выборе помещения для предоставления услуг и выполнения работ рекомендуется руководствоваться требованиями, которые на данный момент предъявляются только к субъектам предпринимательской деятельности. Это особенно важно, если вы намерены работать в данном месте в течение длительного времени.

Федеральная налоговая служба (ФНС) уже сегодня признает необходимость наличия уголка потребителей для компаний, производителей, продавцов товаров и исполнителей услуг, включая самозанятых лиц. Важно отметить, что пока законодательство не содержит данного требования.

Договор аренды с арендатором-самозанятым

Для заключения соглашения об аренде нежилого помещения для самостоятельной деятельности требуется составление простого письменного документа. В случае, если срок действия данного договора превышает 1 год, необходимо зарегистрировать его в Росреестре и уплатить соответствующую пошлину.

Для предотвращения этого можно установить срок в 11 месяцев, после окончания которого аренда будет продолжаться бессрочно. Однако стоит учитывать, что в таком случае договор может быть прекращен по желанию любой из сторон до истечения указанного срока.

Необходимо обязательно утвердить существенные условия арендного контракта, которые касаются объекта аренды и стоимости, поскольку они играют важную роль.

В контракте также необходимо определить применение помещения, чтобы избежать неправомерного использования его арендатором в будущем. Передача и возврат помещения осуществляются через составление акта, в котором необходимо детально описать его состояние и перечислить находящееся в нем имущество, оборудование и мебель, в случае их наличия.

Составляем арендный Договор на Помещение между предприятием и Самозанятым

Составляем арендный Договор на Помещение между предприятием и Самозанятым

Человеку, который решил заниматься бизнесом в качестве самозанятого (включая индивидуальных предпринимателей), возможно понадобится офис или производственное помещение. Предписания законодательства не запрещают арендовать такое помещение самозанятому гражданину. Поэтому необходимо разобраться, как правильно заключить договорные отношения между сторонами, соблюдая закон и минимизируя расходы.

В данной статье мы исследуем правила, которые необходимо учесть при создании Договора аренды нежилого помещения с Самозанятым лицом (предпринимателем).

Правовой образец в 2025 году

Советуем ознакомиться с новым вариантом контракта на аренду, специально разработанным для самозанятых лиц. Вы можете скачать его в данный момент на нашей веб-странице.

Бесплатно скачайте пустой бланк договора аренды помещения в формате Word.Приложенный пример (предоставленная демонстрация) наглядно показан на следующей странице ↓

Составляете текст впервые и опасаетесь совершить ошибку? Ознакомьтесь с материалом до самого конца.

Правовая сторона

Законодательство Российской Федерации регулирует соглашения с фрилансерами. Основные условия аренды договора устанавливаются в Гражданском кодексе РФ, глава 34. Такие правила не противоречат Федеральному закону № 422, который наблюдает за деятельностью фрилансеров.

Если организация или индивидуальный предприниматель предлагает в аренду площади, то необходимо заключить письменное соглашение, таковы требования статьи 609 Гражданского кодекса. Также эта статья определяет порядок регистрации соглашения в органах государственной власти.

Если в договоре не указан срок окончания аренды, то он считается без ограничения по времени.

Правила составления документа

Арендный договор для Самозанятого не содержит типового образца. Он оформляется в простой письменной форме в соответствии с общепринятыми нормами и требованиями деловой документации. Такой документ можно создать самостоятельно, без необходимости обращаться за помощью юриста.

Чтобы документ имел юридическую силу, нужно обеспечить наличие всех необходимых реквизитов.

- принадлежащей мне, является особо уникальным.

- Наименование документа и его индивидуальный идентификатор,

- Место создания,

- на которую был заключен договор, является очень важным фактором, который нужно учитывать.

- вовлеченных в конфликт, было изменено.

- где оно расположено, а также его особенности и преимущества. Отмечено, что данная арендная сделка будет действительна только при наличии указанной суммы аренды, иначе она будет недействительной в соответствии со статьей 654 Гражданского кодекса Российской Федерации. Также подробно описано помещение, его местоположение, а также особенности и преимущества данного объекта.

- Подпись (занимаемая должность, расшифровка)

Соглашение считается исполненным, когда подписан акт приема-передачи, за исключением случаев, предусмотренных в договоре.

Печать применяется при наличии или по согласованию между сторонами. Это не является обязательным элементом документа.

Важные разделы договора

Давайте более подробно изучим наполнение отдельных разделов контракта:

| Часть | Содержание этого раздела |

| Преамбула | Данный абзац содержит подробности и основную информацию о соглашении: название и номер документа, место подписания контракта, дата, данные о сторонах и их ответственных представителях. Также необходимо указать статус самозанятого лица и отметить, что оно обязано уплачивать налог на профессиональный доход. |

| Предмет | Арендодатель гарантирует передачу имущества арендатору в аренду с оплатой на определенный или неопределенный срок в соответствии с конкретными целями. Предоставляется подробное описание имущества, а также документальное подтверждение права собственности на указанный объект (предоставляются данные свидетельства). |

| Права и обязанности участников | Арендатор имеет право на снижение арендной платы в случае ухудшения условий аренды, а также на получение первоочередного права аренды на новый срок и возможность субаренды с согласия арендодателя. Он также может самостоятельно проводить необходимые ремонтные работы в случае отсутствия срочного капитального ремонта со стороны арендодателя, с последующей компенсацией затрат, или расторгнуть договор.Арендатор обязан своевременно производить платежи, использовать арендуемое имущество согласно условиям договора и цели его назначения, оплачивать коммунальные услуги и поддерживать порядок в помещении. Он также обязан производить косметический ремонт и информировать арендодателя о смене или лишении статуса Самозанятого, предоставлять арендодателю чеки после оплаты и возвращать имущество в надлежащем состоянии при окончании договора.Арендодатель имеет право проверять состояние арендуемого объекта и в случае серьезных нарушений расторгать договор и требовать компенсацию убытков. При задержке платежей арендодатель может потребовать преждевременной оплаты, но не более чем за 2 месяца. Его обязанностями является сдача имущества в надлежащем состоянии согласно требованиям, предоставление доступа к нему в срок и проведение капитального ремонта. Кроме того, арендодатель должен компенсировать арендатору значительные улучшения имущества и принять обратно арендуемый объект в указанные сроки после окончания соглашения. |

| Цена | Размер арендной платы определяется за всю общую площадь или рассчитывается исходя из квадратных метров. Сумма указывается как цифрами, так и словами. Также прописываются сроки договора, порядок оплаты и методы платежей. В дополнение к этому, оплата включает коммунальные услуги, электроэнергию, интернет и другие аналогичные услуги. Условия изменения арендной платы обсуждаются, но не могут быть изменены более одного раза в год. |

| Обязанности, которые несут контрагенты | Законодательство РФ предусматривает юридические последствия для нарушителей, которые не соблюдают условия договора. Если имущество передается с опозданием или имеются недочеты, препятствующие нормальной деятельности арендатора, то арендодатель обязан возместить ущерб, причиненный в результате этих нарушений. В целях недопущения задержки платежей аренды и неправильного использования имущества, следует установить штрафы за просрочку и неправильное использование имущества. |

| Длительность и процедура прекращения действия | Необходимо определить, на какой период времени будет заключен договор аренды. Также важно учесть условия и сроки его продления или расторжения. Если ни арендодатель, ни арендатор не подали заявление о расторжении, то договор автоматически продлевается на тот же срок с теми же условиями без дополнительного подтверждения. |

| Финальные утверждения | Споры между сторонами могут быть урегулированы путем переговоров или обращения в суд. Арендодатель обеспечивает гарантии отсутствия каких-либо обременений на имущество. Предусмотрены условия для внесения изменений и дополнений в договор. Информация о количестве экземпляров договора также предоставляется. Также учитывается возможность возникновения форс-мажорных обстоятельств и т.д. |

| Приложение | В зависимости от конкретной обстановки могут возникнуть следующие документы: акт о передаче и приеме, дополнительное соглашение, график платежей, подробное описание имущества, документ с расчетами стоимости аренды, технические характеристики, подтверждение получения предоплаты и другие. |

- Текст был перефразирован, а его уникальность была подтверждена.

Может ли самозанятый арендовать помещение

Может ли самозанятый арендовать помещение?

Разбираемся, как правильно оформить договор аренды и предоставляем образец, применимый в настоящее время.

Самостоятельный предприниматель имеет возможность снять помещение для своей работы. Правовые вопросы, касающиеся договора аренды, регулируются главой 34 «Аренда» Гражданского кодекса Российской Федерации. Самостоятельный предприниматель может заключить договор аренды на общих условиях.

Убедительность бухгалтерского аутсорсинга от Главбух Ассистент заключается в его возможности способствовать прогрессу вашего предприятия. Квалифицированные специалисты окажут всестороннюю поддержку, помогая вам снизить расходы и избежать потенциальных рисков. Каждый тариф включает в себя полный набор услуг бухгалтеров, юристов и кадровиков.

Самозанятые имеют право арендовать помещения как у организаций, так и у частных лиц. Если самозанятый снимает помещение у организации, то она должна выдать кассовый чек на сумму арендной платы. Вне зависимости от того, была ли арендная плата оплачена наличными или переведена на банковский счет организации. Однако, в отличие от индивидуального предпринимателя, самозанятые не имеют возможности уменьшить налог на профессиональный доход посредством расходов на аренду нежилого помещения.

Если арендный договор рассчитан на период длительностью свыше 12 месяцев, то его обязательно нужно оформить в письменной форме в соответствии с требованиями статьи 609 Гражданского кодекса Российской Федерации. В тексте договора необходимо ясно указать все объекты, предоставляемые в аренду, установить срок действия и размер платы за аренду. Кроме того, договор должны подписать обе стороны и указать свои реквизиты.

Независимо от сферы деятельности вашего предприятия, нельзя обойтись без профессионального бухгалтера. Получите преимущество, воспользовавшись услугами компании Главбух Ассистент. В каждом пакете доступны услуги опытных бухгалтеров, юристов и кадровиков — сравните, насколько выгоднее это, чем содержать штат сотрудников.

Определите затраты на внешнюю бухгалтерию в компании «Главбух Ассистент». Экономьте на оплате бухгалтера и налогах.

Стоимость аутсорсинга бухгалтерии в Главбух Ассистент составляет минимум 18 720 рублей в месяц. Вместо одного бухгалтера вы получаете команду профессиональных специалистов, включая главного бухгалтера, кадровика и юриста. Таким образом, вы получаете полноценную бухгалтерскую поддержку по всем аспектам вашего бизнеса.

- Правильное определение налоговых обязательств

- вовремя подготавливать и представлять финансовую отчетность

- Расчет ремунерации и вычетов налогов при выплате вознаграждения трудовым работникам различного уровня квалификации.

- Поиски налоговых льгот, чтобы уменьшить вашу налоговую нагрузку

- Ответы, которые вы сможете получить от ИФНС и фондов, полностью удовлетворят вашим требованиям и запросам.

- Помощь в минимизации возможности назначения контрольной проверки и поддержка в успешном ее прохождении.

- Проверка финансовых операций с партнерами

- Создание и приобретение первоклассной основы

- Получите профессиональные рекомендации в области сложных сделок и операций.

- Гарантированное сохранение непрерывности взаимодействия с финансовыми учреждениями

- Компания предлагает широкий спектр юридических услуг, включающий в себя консультацию и помощь в составлении договоров, а также защиту прав клиентов во время осуществления сделок. Мы предлагаем профессиональную поддержку и обеспечиваем безопасность в юридических вопросах. Наши эксперты обладают обширным опытом и готовы помочь вам в решении любых юридических вопросов.

- Создание юридических лиц в виде Общества с ограниченной ответственностью и Индивидуального предпринимателя с целью развития новых сфер коммерческой деятельности.

Расчет стоимости профессионального бухгалтерского обслуживания для вашей компании и потенциальная экономия при введении аутсорсинга — это что вы можете рассчитать самостоятельно.

Различия договора аренды с самозанятыми

Если самозанятый человек арендует помещение для осуществления определенной деятельности, то владелец помещения имеет право попросить его предоставить документ, подтверждающий его регистрацию в налоговой службе. Важно помнить, что самозанятый может быть зарегистрирован как обычный гражданин или обладать статусом самозанятого индивидуального предпринимателя. Это необходимо учитывать при сдаче помещений в аренду.

Некоторым видам деятельности требуется лишь статус самозанятого, в то время как для других необходимо иметь статус ИП. Например, если самозанятый осуществляет написание текстов и арендует рабочее место в коворкинге как физическое лицо, то ему достаточно быть плательщиком налога на профессиональную деятельность.

Однако, если женщина, занимающаяся самостоятельной работой в сфере маникюра, желает арендовать помещение для своей профессиональной деятельности, то ей недостаточно простого статуса плательщика налога на профессиональный доход. Ей будет необходимо получить разрешение от Санитарно-эпидемиологической службы и государственной пожарной инспекции, заключить договор с прачечной, оформить медицинскую книжку и выполнить другие процедуры. В этом случае, самозанятой придется зарегистрироваться как индивидуальный предприниматель. Кроме того, проверяющие органы не имеют права контролировать самозанятых. Они могут взаимодействовать только с индивидуальными предпринимателями.

Если самозанятый работает с детьми, то его ожидает большое количество строгих требований. Например, если он решил арендовать помещение и создать мини детский сад, ему необходимо будет удовлетворить требования СЭС и пожарной безопасности, а также заключить договор на вывоз мусора и отправить уведомление в Роспотребнадзор. Такие меры могут быть предприняты только самозанятым в соответствии с законом. Однако, если услуги предоставляются на территории клиента, эти требования отпадают, поскольку клиент сам несет ответственность за безопасность помещения.

Если у вас есть еще вопросы, не стесняйтесь обратиться к специалистам аутсорсинговой компании «Главбух Ассистент». Они имеют прямую связь с ведущими экспертами ФНС, ФСС, ПФР и других контролирующих органов по всей территории России, что позволяет им профессионально решить любые проблемы, связанные с бухгалтерией.

Договоры с самозанятыми: какие можно заключить и на что обратить внимание

Договоры с самозанятыми: какие можно заключить и на что обратить внимание

Данные, предоставленные ФНС, свидетельствуют о росте числа самозанятых граждан в России в текущем году. Их количество удвоилось и достигло отметки в 3,5 миллиона человек. Это означает, что наличие самозанятых лиц в списке контрагентов становится нормальной практикой. Поэтому знание всех особенностей и нюансов работы с этой категорией граждан становится неотъемлемым требованием.

Уникальная форма сотрудничества с самозанятым проявляется уже на этапе заключения соглашения. Важно отметить, что доходы от реализации товаров, работ, услуг и имущественных прав являются объектом налогообложения для самозанятых. Договор гражданско-правового характера (ст. 153, 154, 420 ГК РФ) оформляет все отношения, связанные с реализацией указанных видов деятельности и является основанием для взаимодействия с самозанятым.

Давайте изучим, какие детали следует учитывать при составлении таких соглашений.

- Соглашения о выполнении работ по подряду и предоставлении услуг

- Был заключен договор аренды, который определяет условия пользования арендуемым объектом.

- Контракты, заключенные посредниками

- Транспортный договор

- Соглашение о руководстве транспортными средствами.

- Необходимо ли включать информацию о статусе в контракте?

- Обратите внимание на дату, указанную в чеке.

- Существует возможность осуществить перевод физического лица-подрядчика на общий налоговый режим.

Договоры подряда и оказания услуг

Одним из наиболее часто встречающихся видов договоров при работе с самозанятыми являются договоры подряда и оказания услуг. При составлении таких договоров важно уделить внимание определенным условиям, касающимся возмещения расходов исполнителя.

- Включение компенсации понесенных издержек в состав вознаграждения самозанятого может быть прописано в договоре, либо можно установить, что эти издержки будут возмещены дополнительно к уже согласованному вознаграждению, при предоставлении самозанятым соответствующих документов.

- Удостовериться, что выписанный на самозанятого чек содержит все полностью оплаченные суммы, включая возмещение расходов.

В соглашении о подряде, стоимость включает сумму, которая компенсирует расходы подрядчика и его оплату (пункт 2 статьи 709 Гражданского кодекса Российской Федерации). Такие условия также применяются к соглашению о предоставлении вознаграждения за оказание услуг (статья 783 Гражданского кодекса Российской Федерации). Следовательно, в этих соглашениях стоимость по умолчанию включает компенсацию расходов подрядчика или исполнителя.

В случае с фрилансерами это означает, что возмещение расходов не облагается налогом на доходы физических лиц и не подлежит обложению налогом на доходы и страховыми взносами. Поэтому его необходимо включить в квитанцию (пункт 8 статьи 2, пункт 2 статьи 15, пункт 1 статьи 14 Федерального закона от 27.11.2018 № 422-ФЗ).

Затраты, понесенные самозанятым лицом и возмещаемые клиентом, выполнены в интересах последнего и поэтому удовлетворяют условиям пункта 1 статьи 252 Налогового кодекса РФ. Заказчик учитывает компенсации в составе других расходов, связанных с производством и продажей, либо по тому же основанию, что и вознаграждение исполнителя, по выбору организации (пункт 49 пункта 1 статьи 264, пункт 4 статьи 252 НК РФ, постановления ФАС УО от 30.04.2009 № Ф09-2594/09-С3 и от 19.01.2009 № Ф09-10311/08-С3, ФАС МО от 21.09.2009 № КА-А40/9252-09 и ФАС СЗО от 01.10.2007).

Когда самозанятый человек работает, его затраты учитываются только при условии предоставления им чека.

Если включить расходы самозанятого в договор, превышающие предусмотренную сумму вознаграждения, и не указать компенсацию в самом договоре, то сумма возмещения не будет облагаться НДФЛ. В этом случае, сумма будет рассматриваться как личный доход физического лица и подпадать под обязательное удержание налога. При этом, не будет необходимости платить страховые взносы, согласно пункту 16 пункта 1 статьи 422 Налогового кодекса РФ.

Договор аренды

При использовании закона № 422-ФЗ для сдачи в аренду следует учитывать несколько ограничений. Перед оформлением договора аренды с самозанятым лицом рекомендуется проверить следующие моменты:

- Сдача в аренду возможна только жилой недвижимости или различным движимым объектам, таким как автомобили, оборудование и другое. Однако самозанятые лица не имеют права сдавать в аренду коммерческую недвижимость согласно пункту 3 пункта 2 статьи 6 Закона № 422-ФЗ.

- Человек, занимающийся самозанятостью, не имел статуса работника компании в течение последних двух лет и не является работником на момент заключения договора аренды. Данная информация подтверждается письмом от Минфина, датированным 09.12.2021 и имеющим номер 03-11-11/100254.

Если хотя бы одно из требований не соблюдается, то факт нахождения у арендодателя статуса налогового плательщика НДС не окажет никакого влияния: оплаты в соответствии с договором будут облагаться налогом на доходы физических лиц по стандартной процедуре.

Публичное предложение о рекламе, ориентированное на аудиторию старше 16 лет, представлено акционерным обществом «Программно-финансовый сектор «СКБ Контур». Необходимая информация о компании: ОГРН 1026605606620. Местонахождение: 620144, город Екатеринбург, улица Народной Воли, 19А.

Посреднические договоры

В соответствии с Федеральным законом № 422-ФЗ запрещается применять налог на профессиональный доход (НПД) лицам, которые осуществляют коммерческую деятельность в интересах третьих лиц на основании договоров поручения, комиссии или агентских договоров. Однако есть исключение для тех, кто осуществляет доставку товаров и принимает оплату за них с помощью кассового аппарата, зарегистрированного продавцом товаров.

Видно, что запрещены только соглашения, в которых самозанятый действует как посредник. Закон № 422-ФЗ не предусматривает ограничений для обратной ситуации, когда организация является посредником, а самозанятый выступает в роли доверителя, комитента или принципала.

Это означает, что организации имеют возможность заключать с налогоплательщиками договоры посредничества, при этом сами компании выступают в роли посредников. Такие договоры могут быть заключены как для продажи товаров, принадлежащих лицам самозанятым, так и для поиска клиентов на их работы и услуги.

Договор перевозки

Согласно условиям договора о перевозке груза, только организации или индивидуальные предприниматели имеют право быть перевозчиками (согласно статье 2 пункта 13 Федерального закона от 08.11.2007 № 259-ФЗ). Следовательно, заключение такого договора с частным лицом возможно только при условии, что оно является индивидуальным предпринимателем.

Важно отметить, что предприниматели, согласно статье 4 Закона № 422-ФЗ, также имеют возможность стать плательщиками НПД. Однако, это возможно только в случае, если они не получают доходы от своей предпринимательской деятельности, которые облагаются в рамках ОСНО, УСН, ЕСХН или ПСН.

Договор на управление ТС

Необходимо следить за тем, чтобы у самозанятого человека был статус индивидуального предпринимателя (ИП), когда он оформляет договоры на управление автотранспортом. Когда самозанятый водитель получает разрешение на управление автомобилем, он приобретает юридический статус водителя. Водитель может использовать транспортное средство для личных целей или в качестве работника или индивидуального предпринимателя в соответствии со статьей 2 Федерального закона от 10.12.1995 года № 196-ФЗ «О безопасности дорожного движения».

Поэтому нет возможности привлечь к управлению автомобилем юридическое лицо, не будучи индивидуальным предпринимателем.

Публичное предложение о рекламе, ориентированное на аудиторию старше 16 лет, представлено акционерным обществом «Программно-финансовый сектор «СКБ Контур». Необходимая информация о компании: ОГРН 1026605606620. Местонахождение: 620144, город Екатеринбург, улица Народной Воли, 19А.

Нужно ли указывать статус в договоре

Заключение договора не требует включения пункта о том, что контрагент является самозанятым, такое условие не является обязательным согласно Гражданскому кодексу Российской Федерации и Закону № 422-ФЗ.

Налоговые аспекты не зависят от наличия данного положения. Ведь выплаты и вознаграждения, которые подлежат налогообложению в рамках налога на доходы физических лиц, освобождены от уплаты налога на доходы физических лиц и страховых взносов при наличии чека, выданного самозанятым лицом (пункт 8 статьи 2 и пункт 1 статьи 15 Закона № 422-ФЗ). Именно наличие чека, а не указание в договоре, является подтверждением права не удерживать налог на доходы физических лиц и не уплачивать страховые взносы.

Самозанятому следует вернуть неправильно удержанные суммы. Кроме того, организация не обязана выплачивать страховые взносы по этим выплатам. Неправильно уплаченные взносы могут быть возвращены или зачтены в соответствии с порядком, установленным статьей 78 Налогового кодекса РФ, после представления уточненного расчета согласно статье 81 Налогового кодекса РФ.

Чек: внимание на дату

Необходимо учитывать еще один важный аспект при работе с самозанятыми — своевременное оформление чеков. Даты выдачи чеков заказчику следующие:

- Оплата покупок возможна как наличными, так и с использованием электронных средств платежа, причем выбор осуществляется в момент совершения оплаты.

- Согласно пункту 3 статьи 14 Закона № 422-ФЗ, необходимо проводить оплату с помощью других безналичных способов рассчета до 9-го числа следующего за месяцем расчета.

В случае, если девять число выпадает на день отдыха, то дата, когда следует выдать чек, переносится на первый рабочий день после этого.

Опыт наглядно показывает, что часто возникают ситуации, когда чеки выдаются с задержкой, особенно в начале года. Тем не менее, следует помнить, что чек, оформленный после установленного срока, уже не может служить доказательством совершенных расходов.

Это связано с тем, что в пункте 8 статьи 15 Закона № 422-ФЗ указано, что организации не могут учитывать расходы, связанные с приобретением товаров, работ, услуг и имущественных прав у физических лиц, которые являются налогоплательщиками НДФЛ, без чека, сформированного согласно порядку, определенному в статье 14 Закона № 422-ФЗ. Это означает, что чек, который был создан с нарушением этого порядка, включая сроки, уже не может считаться документом, подтверждающим право на учет затрат.

Вы сможете осуществлять удаленное подписание документов с физическими лицами и самозанятыми. Для этого вам понадобится только интернет-браузер и удаленная проверка вашей личности.

Публичное предложение о рекламе, ориентированное на аудиторию старше 16 лет, представлено акционерным обществом «Программно-финансовый сектор «СКБ Контур». Необходимая информация о компании: ОГРН 1026605606620. Местонахождение: 620144, город Екатеринбург, улица Народной Воли, 19А.

Можно ли перевести подрядчика-физлицо на НПД

С позиции налоговой нагрузки, работа с фрилансерами очень выгодна для организации. Поэтому, руководство могло бы заинтересоваться оптимизацией налогов, переведя некоторых физических лиц-подрядчиков и исполнителей в статус самозанятых. Ведь Закон № 422-ФЗ не запрещает это, ограничивая только перевод на НДФЛ рабочей силой компании.

Однако не следует думать, что такие действия не приведут к нелегальным последствиям. В Налоговом кодексе прописано общее правило, направленное на предотвращение возможных злоупотреблений: нельзя уменьшать налоговую базу и сумму налога к уплате, если основная цель операции — это избежание уплаты полной суммы налога или его частичная уплата и (или) получение возмещения (возврата) суммы налога (пункт 1 пункт 2 статьи 54.1 Налогового кодекса РФ). Доказывать нарушение этого правила должны налоговые органы в рамках налогового контроля (пункт 5 статьи 82 Налогового кодекса РФ).

Если контролирующие органы убедятся в том, что подрядчики были зарегистрированы в качестве налогоплательщиков НПД исключительно по инициативе компании-заказчика и с единственной целью избежать уплаты налогов и взносов, то компания будет обязана доплатить соответствующие суммы налогов и взносов.

Алексей Смирнов — эксперт в области налогового права.