Если вы в течение календарного года получили доход, о котором не сообщили налоговой службе, то вам необходимо представить отчет до 30 апреля следующего года.

На случай, если вы дали в аренду свою квартиру, стали счастливым обладателем денежного приза в лотерее или зарабатывали, прокатываясь на извозе, вам необходимо будет заполнить 3-НДФЛ декларацию о полученных доходах. Помимо этого, данную декларацию также подают те, кто стремится получить налоговый вычет.

В обеих ситуациях более предпочтительным вариантом будет воспользоваться онлайн-платформой, доступной на официальном веб-сайте ФНС. Мы покажем, как подготовиться к представлению декларации и заполнить ее электронно.

Пройдите регистрацию на веб-портале Федеральной налоговой службы.

Можно заполнить и отправить на сайте налоговой Декларацию по налогу на доходы физических лиц 3-НДФЛ. Для этого необходимо получить доступ к личному кабинету. Есть три различных варианта, как это можно осуществить.

Для получения доступа к личному кабинету требуется использовать учетные данные, включающие логин и пароль, предоставленные порталом Госуслуг. Разрешение доступа к данному сервису предоставляется только пользователям, подтвердившим свою учетную запись.

Как получить официальный профиль на Госуслугах

Возможно использование электронной подписи для осуществления различных действий. Чтобы зарегистрироваться, требуется наличие квалифицированной электронной подписи. Получить ее можно обратившись в аккредитованный удостоверяющий центр. Для подачи заявки на ее изготовление можно воспользоваться онлайн-сервисом, но для получения самого ключа электронной подписи необходимо явиться лично. Установление электронной подписи для физических лиц обходится от 1500 рублей.

Регистрационную карту можно получить в офисе налоговой службы, где выдают специальный листок с уникальным логином и паролем для доступа к интернет-ресурсу. Обращаться можно в любое отделение налоговой, даже если оно не соответствует месту вашего фактического проживания. При себе необходимо иметь паспорт и оригинал или копию ИНН.

Получите цифровую подпись

Для отправки и представления декларации по налогу на доходы физических лиц (3-НДФЛ) через сайт налоговой службы необходимо иметь электронную подпись. Для этой цели можно использовать неквалифицированную электронную подпись, которую можно получить бесплатно. Вам потребуется зайти на сайт nalog.ru, затем пройти в свой профиль и с помощью стрелки вправо пролистать до вкладки «Получить электронную подпись». После этого выберите место для хранения подписи, установите пароль и нажмите кнопку «Отправить запрос».

Сотрудники налоговой службы советуют сохранять электронную подпись на сервере ФНС в облачном хранилище, однако, если вы сомневаетесь в безопасности данного ресурса, то вы можете загрузить электронную подпись на свой компьютер. Время ожидания подписи составит 24 часа. В случае, если в следующий раз вы нажмете на вкладку «Получить электронную подпись», то вы увидите сообщение «Сертификат успешно получен».

Очень важно запомнить или сохранить пароль электронной подписи, поскольку его восстановление невозможно.В целях получения или регистрации электронной подписи, просматривайте элементы, двигаясь вправо по списку.

Если у вас есть квалифицированная электронная подпись, вам следует использовать ее. Необходимо подключить носитель электронной подписи к компьютеру и выбрать функцию «Регистрация имеющейся квалифицированной подписи» в вашем профиле. Сервис автоматически обнаруживает сертификат ключа электронной подписи, проверяет его и регистрирует на портале.

Указания по электронному заполнению декларации 3-НДФЛ

Для начала нужно зайти в свой личный кабинет на портале nalog.ru. Найдите и нажмите на иконку «Жизненные ситуации». После этого выберите опцию «Подать декларацию по З-НДФЛ». Затем откроется возможность заполнить декларацию онлайн.

Онлайн-декларация имеет пять блоков, каждый из которых следует заполнять последовательно. Для перехода к следующему блоку необходимо нажать кнопку «Далее». Если требуется внести изменения в предыдущий блок, можно вернуться к нему, нажав кнопку «Назад». Каждая строка сопровождается подсказкой, чтобы ее просмотреть, нужно щелкнуть на значок вопроса.

1. В первом этапе нужно заполнить раздел «Личные данные». В этом разделе необходимо указать год, за который вы предоставляете свою налоговую декларацию, а также определить свое налоговое резидентство. Налоговыми резидентами признаются граждане, проживающие на территории Российской Федерации не менее 183 дней в течение календарного года.

Правила действуют так: раз в год можно подать только одну 3-НДФЛ, учитывается только окончательная версия. Вопрос «Вы впервые подаете декларацию за выбранный год?» задан для тех, кто уже отправлял декларацию ранее, но хочет что-то исправить или добавить. Чтобы заполнить уточненную декларацию 3-НДФЛ, выберите «Нет» и укажите ее порядковый номер: 1 — для первой уточненной, 2 — для второй и так далее.

Очередной шаг в процессе оформления налоговой декларации по форме 3-НДФЛ.

Второй шаг заключается в заполнении раздела «Доходы». В данном разделе следует указать только доходы. Например, если вы продали квартиру и потратили полученные деньги на покупку новой в течение текущего года, то ваш доход будет равен нулю. Заработную плату будет декларировать ваш работодатель, а в разделе она будет отображаться автоматически. Чтобы указать другие источники дохода, необходимо нажать на кнопку «Добавить источник». В появившемся поле «Источник № 2» следует выбрать тип и вид дохода из предоставленного списка.

Пример

Вы получили доход от продажи квартиры. Выберите графу «Физическое лицо или иной источник» —> В поле «ФИО/Наименование» напишите имя покупателя —>Выберите соответствующий код из списка ниже: 1510 — продажа имущества недвижимого характера, такого как квартиры, комнаты, дома, садовые домики и земельные участки.

После определения источника дохода, необходимо указать его сумму и заполнить соответствующие дополнительные поля. В случае получения дохода от продажи квартиры, имеется возможность сразу же запросить налоговый вычет.

Уточненная декларация 3-НДФЛ: как заполнить и подать

Уточненная декларация 3-НДФЛ: как заполнить и подать

Главбух Ассистент — опытный бухгалтер с более чем десятилетним стажем работы. Он эксперт в области снижения налоговых платежей и получения выгоды от их применения, а также проведения анализа налоговых рисков. Рекомендуется использовать аутсорсинг услуг бухгалтерии и управления персоналом, предлагаемый Главбух Ассистентом.

В случае обнаружения неточности в расчете подоходного налога 3-НДФЛ, необходимо внести корректировки и предоставить уточненную налоговую декларацию. В этой статье мы рассмотрим ситуации, в которых требуется подача уточненки по возврату подоходного налога, а также предоставим пошаговую инструкцию по ее заполнению и подаче.

Кто сдает декларацию 3-НДФЛ

По умолчанию, налог на доходы физических лиц начисляется и перечисляется в бюджет налоговыми агентами, то есть работодателями. Они регулярно уплачивают налог за своих сотрудников. Однако в некоторых ситуациях человек сам должен предоставить декларацию 3-НДФЛ в налоговый орган по своему месту проживания и оплатить подоходный налог.

Нужно учесть все доходы, за которые нужно самостоятельно заплатить налоги.

Доход, полученный от частного или гражданского соглашения от лица, не являющегося налоговым агентом. Например, человек сдал в аренду свою квартиру, комнату или другое имущество другому гражданину, который не является индивидуальным предпринимателем или иностранной компанией, не имеющей подразделений в России. Так как ни физические лица, ни иностранные компании не являются налоговыми агентами, гражданин обязан самостоятельно подать налоговую декларацию и оплатить налоги.

Заработок за границей может осуществляться разными способами, например, получение процентов на вкладах в иностранных банках, продажа имущества за рубежом или получение дивидендов от иностранных компаний, не имеющих представительств в России.

Если в течение одного года сумма выигрыша от лотереи или азартных игр превысила 4 000 рублей, то необходимо расчитать и уплатить налог на доходы физических лиц (НДФЛ).

Если физическое лицо подарило вам доход в форме подарка, который может быть недвижимым имуществом (домом, квартирой, земельным участком), транспортным средством, акциями, долями или паями, вам необходимо подать декларацию и уплатить налог, если даритель не является индивидуальным предпринимателем или членом вашей семьи.

Получение дохода от наследования или наследования прав. Допустим, вы стали наследником автора литературных произведений, произведений искусства или научных изобретений.

- Образец заполнения налоговой декларации по 3-НДФЛ за 2018 год.

- Пример составления пустой декларации 3-НДФЛ для индивидуального предпринимателя

Блог, предназначенный для бизнеса, который полон экспертных мнений. Всегда можно найти актуальные статьи и обзоры.

- деньги в компании без ущемления их интересов?

- Как избежать помещения во множество нежелательных работодателей в следующем году?

- Как обеспечить безопасный перевод физическим лицам для компаний и индивидуальных предпринимателей.

- В 2025 году был составлен список рискованных действий, которые могут затронуть деятельность обществ с ограниченной ответственностью и индивидуальных предпринимателей.

- Как предоставить запрашиваемые документы налоговой и избежать передачи излишних данных

Как заполнить подать уточненную декларацию 3-НДФЛ: пошаговая инструкция

Вы заметили, что после предоставления отчета в декларации содержатся неточные данные или ошибки, которые могут повлиять на сумму подлежащего уплате налога на доходы физических лиц. В такой ситуации требуется подача уточненной декларации по налогу на доходы физических лиц (форма 3-НДФЛ). В данной статье мы расскажем, как правильно выполнить эту процедуру.

Этап 1. Определите, как повлияло обнаружение ошибки на сумму налога. Возможны два варианта действий. Вариант первый — если ошибка не привела к недооценке налога, то нет необходимости подавать дополнительную декларацию и вносить изменения в отчет по 3-НДФЛ (указанный абзац 2, пункт 1, статья 81 Налогового кодекса РФ). Вариант второй — если выявленная неточность приводит к уменьшению налога, то обязательно необходимо подать исправленную декларацию по 3-НДФЛ (указанный абзац 1, пункт 1, статья 81 Налогового кодекса РФ).

В марте 2019 года А. В. Волков представил свою декларацию по налогу на доходы физических лиц за прошлый год, где учтены вычеты в связи с приобретением квартиры. Однако спустя месяц ему вспомнилось, что он не учел доход, полученный по гражданско-правовому договору. Из-за этой ошибки его имущественный вычет будет уменьшен, а сумма налога увеличится. Для исправления обнаруженной неточности А. В. Волков обязан подать уточненную декларацию по налогу на доходы физических лиц.

Задание 2. Заполните более подробную налоговую декларацию по форме 3-НДФЛ. Соблюдайте основные инструкции:

- При заполнении заявления, пожалуйста, используйте печатные символы. Не оставляйте пустых ячеек — в полях без текста поставьте прочерк. Сумма округляется до ближайшего целого числа: если дробная часть составляет 50 копеек или менее, она округляется в меньшую сторону, а если больше 50 копеек, то округляется в большую сторону.

- Чтобы устранить неточности, примените уточненную форму декларации,действительную в период ошибки. Например, если вы обнаружили ошибку в декларации за 2017 год, представьте уточненку, действительную именно в этот период.

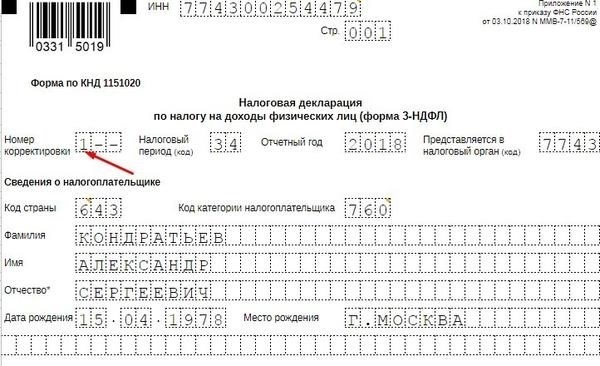

- Если вам необходимо создать первую уточненную декларацию, то в поле «Номер корректировки» следует указать цифру 1. В случае, если данная декларация является вторичной, то цифра должна быть 2. После этого необходимо проставить следующий по порядку номер.

- Для того чтобы в уточненной декларации по НДФЛ были учтены все изменения, связанные с пересчетом налога, необходимо указать правильные данные, а не разницу между первоначальными и скорректированными показателями. В соответствии с пунктом 1 статьи 81 Налогового кодекса такой порядок должен быть соблюден.

- Заполнение конкретной налоговой декларации по НДФЛ можно выполнить двумя способами: вручную или с использованием электронных средств. Для этой цели вам доступны два варианта: использование сервиса «Личный кабинет налогоплательщика для физических лиц» или специальной компьютерной программы «Декларация», разработанной ФНС России и доступной на их официальном сайте.

- Прилагайте к заявлению необходимые документы, которые подтверждают основание для подачи уточненной информации. Таким образом, будет сокращено время проведения проверки налоговыми органами и избегнуты ненужные вопросы со стороны налогового инспектора.

Пример составления первой страницы дополнительной формы налоговой декларации по налогу на доходы физических лиц (3-НДФЛ)

Произведите передачу подробной декларации о доходе физического лица (3-НДФЛ) в налоговый орган, воспользовавшись различными доступными методами.

- Следует передать документы лично в налоговую службу по месту регистрации или передать их через уполномоченного представителя.

- отправить через Почту России с подробным описанием содержимого;

- Для передачи документов в электронном виде можно воспользоваться различными способами, включая отправку через личный кабинет на портале ФНС или портале Госуслуг.

Если вы предоставляете пояснение на бумажном носителе, то вам следует напечатать две копии. Одну из них оставьте в налоговой инспекции, а на второй инспектор поставит отметку о приеме и вернет вам.

В законодательстве не указано ограничение по времени для подачи исправленной декларации, поэтому вы можете отправить корректировку 3-НДФЛ в любое удобное для вас время, когда заметите ошибку. В случае если инспектор ФНС случайно потеряет исправленную декларацию, у вас будет возможность подтвердить факт её предоставления.

Этап 4. Внесите налог в государственный бюджет. Если обнаружены ошибки, которые занижают сумму подоходного налога, необходимо оплатить разницу между ранее уплаченной суммой и доплатой. В случае неисполнения этого требования, налоговые органы направят вам требование о внесении налога, пеней и штрафов. В дальнейшем налоговые органы могут обратиться в суд с иском о взыскании задолженности с вашего счета или карты, а также наложить арест на вашу личную собственность. Чтобы избежать проблем с налоговиками и избежать участия в судебном разбирательстве, вы можете доверить расчет налога профессионалам.

Какие ошибки совершают при заполнении декларации 3-НДФЛ

Если вы предоставляете дополнительные документы для оплаты налога в бюджет, укажите правильный код ОКТМО, соответствующий вашему месту жительства. Если вам требуется вернуть деньги из бюджета, укажите код ОКТМО, соответствующий месту, где находится ваш работодатель. Этот код можно найти в справке 2-НДФЛ, которая выдается работодателем.

Декларация поступила не в соответствующую налоговую орган, например, вы подаёте декларацию 3-НДФЛ об аренде квартиры в ФНС по адресу недвижимого имущества. Вместо этого, декларация должна быть подана только в налоговую инспекцию по месту вашей регистрации.

Если вы представляете документ 3-НДФЛ впервые, то для поля «Корректировка» следует указать цифру 0. В случае подачи первой корректировки, в поле следует указать цифру 1, второй — цифру 2 и так далее.

Налоговый вычет будет предоставлен только при наличии подтверждающих документов. При подаче декларации обязательно приложите сканированные электронные копии документов, подтверждающих ваше право на получение вычетов. Если вы передаете документы через личный кабинет налогоплательщика, отсканируйте их и прикрепите в электронном виде к декларации.