Каско — это страховая программа, которая позволяет защитить ваш автомобиль от различных рисков, включая наводнения, пожары и действия злоумышленников. Однако, стоимость такого вида страховки может быть достаточно высокой. Чтобы сэкономить деньги, многие страховые компании предлагают различные условия добровольной страховки, учитывая ваши потребности и бюджет. Какую программу Каско выбрать, чтобы избежать переплаты? Давайте внимательнее рассмотрим этот вопрос.

12.04.202321:37

Виды добровольной страховки

Страховые организации предлагают широкий выбор продуктов в рамках полиса каско. Они различаются по набору и характеру возможных рисков, перечню доступных дополнительных услуг, а также типу компенсации ущерба. Давайте перечислим наиболее востребованные программы.

Полная компенсация

- ДТП;

- Разрушительные стихии и природные стихийные явления (такие как землетрясения, пожары, сель исчезновения, торнадо, ураганы и многое другое);

- похищение автомобиля

- вандализм;

- упавший с высоты; снижение с высоты; свалившийся с большой высоты; покатившийся с высоты; стремительное падение с возвышенности; р fffяркий спуск с высоты; резкое падение с высоты.

- Взаимодействие с животным миром и прочие ситуации при встрече с животными.

Для желающих выбрать страховку каско по более низкой цене, данная программа не предназначена. Она ориентирована на владельцев дорогостоящих автомобилей, которые желают обеспечить им полноценную защиту. Однако, даже в этой категории клиентов есть возможность сэкономить, так как стоимость годовой полной страховки ниже, чем страховки сроком на 6 месяцев.

Частичное возмещение

- окунуться в воду, провалиться под лед, загорание, перевернуться движимое имущество

- Ущерб легковому транспорту, вызванный обрушением покрытия дороги или моста, а также столкновениями с камнями.

- Проявление негативных последствий в результате возникновения огневого происшествия.

Покрытие рисков

Фирмы, которые предоставляют страховые услуги, имеют различные программы добровольного страхования, которые отличаются в зависимости от того, какие виды ущерба они покрывают. Эти программы включают в себя такие категории страхования, как «Страхование от угона», «Страхование от ущерба», «Страхование от угона и полной гибели», «Мини-каско», «Каско-лайт», «Страхование от пробела в каско» и «Страхование от повреждений в каско».

Угон

Владельцы автомобилей марок Toyota, Hyundai, Mitsubishi, Kia, часто прибегают к страхованию от угона, потому что их автомобили являются наиболее уязвимыми в России. Однако преступники могут вскрыть и угнать любой автомобиль, независимо от его модели и марки. Угон может быть совершен внезапно, поэтому стоимость страховки будет высокой, если автомобиль попадает в группу риска.

Ущерб

- транспортировка автомобилей, перемещение средств транспорта;

- акта терроризма;происшествия террористического характера;инцидент, связанный с терроризмом;нападение, осуществленное террористами;террористическая атака;акт насилия, совершенный террористами;враждебное действие, совершенное в рамках терроризма;акт экстремизма;деяние, реализованное в рамках террористической деятельности;нарушение общественной безопасности, совершенное террористами;террористический инцидент;акт международного терроризма.

- Посягательства на элементы, компоненты и сборочные единицы с использованием насилия или повреждений;

- повреждения оконных стекол;

- ДТП;

- Снижение предметов;Урон объектов;Упадок вещей;Потеря вещей;Спад предметов;Сокращение количества предметов;Снижение числа объектов;Уменьшение инвентаря

- Увеличение чрезвычайных ситуаций и стихийных бедствий, таких как пожары, землетрясения и другие природные катаклизмы.

Автомобиль был похищен и полностью разбит

В данной схеме добровольного страхования включена возможность получения возмещения в случае возникновения таких повреждений, которые нельзя восстановить или отремонтировать движимое имущество. Такой риск часто именуется «абсолютным уничтожением».

Однако, важно отметить, что программы «угон + тотал» и «полное каско» не являются одним и тем же. В случае выбора страхования от всех рисков, клиент может рассчитывать на выплату, если его транспортное средство было повреждено, но сохраняет свои потребительские характеристики. В то время как, при выборе программы «угон + тотал», автовладелец может ожидать компенсации только в случае, когда поврежденный автомобиль невозможно восстановить.

В сравнении с полисом от всех возможных рисков, этот формат предлагает возможность экономии. Однако некоторые страховщики, предлагая «угон + тотал», заранее вводят в договор пункт, который делает эту программу не выгодной для клиента. Они определяют полную гибель автомобиля как повреждения такого масштаба, при которых восстановление ТС требует не менее 75% его реальной стоимости.

«Мини-каско»

Программа идеально подойдет клиентам, которые предпочитают аккуратный стиль вождения. Страховщики индивидуально определяют стоимость и список доступных опций, но они все же установили общие критерии. Клиентам предлагается выбрать один или несколько рисков (обычно ограниченный выбор). Мини-каско оформляется с учетом франшизы (как условной, так и безусловной). Перед продажей страхового полиса страховщики проверяют такие параметры, как возраст водителя, стаж вождения и время эксплуатации автомобиля, так как они играют важную роль.

Согласно условиям соглашения, сумма денежной компенсации не может превышать текущую стоимость движимого имущества. Если повреждения произошли во время использования транспортного средства для обучения вождению или участия в соревнованиях, компенсация не предусмотрена.

«Каско-лайт»

- Время использования автомобиля ограничено 6-7 годами.

- Ограничение возраста водителя составляет не менее 25 лет.

- Опыт работы за рулем должен составлять не менее трех лет.

- Присутствие системы защиты от угона в автомобиле.

Страхование от несчастных случаев на дороге

С помощью опции GAP возможно получить компенсацию, размер которой соответствует начальной стоимости ТС. Также возмещаются расходы на амортизацию. Перечень рисков включает в себя угон или полную потерю автомобиля. Если вы не знаете, какую страховку выбрать для автомобиля, оформленного в кредит, оптимальным вариантом будет страхование с опцией GAP.

Часто страховщики предлагают клиентам приобрести полис КАСКО в одной компании, а полис GAP — в другой. Возможно оформление такой защиты как одним полисом, так и двумя.

Смарт Каско

Специальные тарифы для страхователей учитывают их аккуратность и стиль вождения. Чтобы удостовериться, что водитель не нарушает правила дорожного движения, страховщик предоставляет специальное устройство. Это устройство передает информацию о скорости и маневрах, которые совершает водитель во время поездки. Анализируя эти данные, сотрудники компании могут прогнозировать вероятность возникновения аварии на дороге. Те, кто ездит аккуратно, могут получить скидку до 50%. В течение испытательного периода временно действуют специальные коэффициенты, которые после успешного тестирования включаются в договор страхования.

Основные критерии выбора

При принятии решения о выборе страховки каско для автомобиля важно убедиться в надежности и репутации страховой компании. Один из способов — прочитать отзывы в сети, изучить документы и убедиться в членстве компании в РСА. Эти простые меры помогут снизить риск покупки полиса у мошенников.

На нашем веб-портале читателям не нужно искать долго отзывы в Интернете. Автостраховой Новостной Сервис (АСН) создал огромную базу данных, где вы сможете найти, среди прочего, отзывы о следующих видах страхования: — страхование автомобиля по полису каско в компании «Абсолют Страхование»; — страхование автомобиля по полису каско в компании «Ренессанс Страхование»; — страхование автомобиля по полису каско в компании «Согласие».

Сверяйте предложения об добровольном страховании, представленные различными компаниями, на первой стадии. Чтобы избежать излишних расходов, воспользуйтесь онлайн-калькуляторами, доступными на веб-сайтах потенциальных партнеров. Чтобы узнать точную сумму страхового покрытия, укажите необходимые данные (марку, год выпуска, объем двигателя транспортного средства и другую информацию). По вашему желанию, выберите дополнительные опции (франшиза, телематика).

Опытному водителю рекомендуется выбирать каско с ограниченным списком рисков. Нельзя пренебрегать вероятностью угона или получения повреждений, которые впоследствии могут привести к невозможности восстановить автомобильное имущество. Однако водитель с большим опытом вождения может отказаться от рисков, которые приводят к менее значительным последствиям. Например, если автомобиль не относится к премиум-сегменту, в стоимость компенсации не обязательно включать комплектующие и запчасти, что позволит сэкономить средства.

Если вы являетесь опытным водителем, но ощущаете затруднения при выборе каско, я рекомендую вам обратить внимание на формат с франшизой. Этот вариант страхования позволит вам застраховать себя с учетом ваших индивидуальных предпочтений и требований.

Если стоимость автомобиля высока, но его владелец часто паркуется на незащищенных местах, то следует выбрать полную страховку. В случае угона автомобиля программа компенсирует все убытки. Однако перед подписанием договора необходимо тщательно изучить список страховых случаев, в которых предусмотрены выплаты.

Некоторые клиенты страховых компаний с осторожностью и недоверием относятся к недорогим программам страхования. Однако полис, который можно приобрести со скидкой, обычно не связан с рисками, связанными с выплатами. В то же время, дорогой продукт, предлагаемый в рамках добровольной страховки, не гарантирует быстрой компенсации владельцу за ущерб, причиненный автомобилю.

Приобретение страховки по желанию является необходимостью для людей, которые владеют автомобилями высокой стоимости, так как исправление даже незначительных повреждений может потребовать значительных финансовых вложений.

Людям, которые владеют автомобилями, прослужившими более 10 лет, не выгодно заключать страховой полис каско, поскольку цена на эту программу может оказаться выше ее рыночной стоимости. Также, владельцы автомобилей должны учитывать, что при отсутствии страховых случаев никто не будет компенсировать им затраты на страховку каско.

Оформление полиса КАСКО

Оформление полиса КАСКО

Заключение договора КАСКО — это добровольная форма страхования, которая предусматривает возмещение финансового ущерба автомобилю. В отличие от обязательного страхования (когда страховой случай происходит только в случае ДТП), наличие полиса КАСКО позволяет рассчитывать на компенсацию в случае возникновения любого вида физического повреждения автомобиля (таких как трещины, царапины, сколы, падение деревьев, повреждения животными, ущерб в результате пожаров и стихийных бедствий и многого другого). То же самое касается и незаконных действий в отношении вашего автомобиля: КАСКО обеспечивает надежную защиту от кражи.

Как рассчитать КАСКО на автомобиль?

В отличие от обязательного страхования, где условия и тарифы одинаковы для всех, стоимость КАСКО может значительно различаться в разных компаниях. Каждый страховщик самостоятельно определяет критерии и факторы риска, которые непосредственно влияют на стоимость полиса. Среди наиболее распространенных факторов можно выделить:

- Расчет стоимости автомобиля в страховой компании обычно основывается на средней рыночной цене данной модели на момент заключения договора, а не на сумме, указанной в договоре купли-продажи. Важно учитывать, что некоторые модели автомобилей пользуются большим спросом среди воров, поэтому автомобили с одинаковой стоимостью могут иметь разные страховые тарифы.

- Когда речь идет о информации о водителе или количестве водителей, особое внимание стоит уделить нескольким ключевым факторам, которые влияют на стоимость страхового полиса. Важными факторами являются возраст водителя, его опыт вождения и прошлая история аварий. При оформлении страховки, страховые компании обязательно учитывают количество лиц, которые имеют право управлять автомобилем. Однако, следует отметить, что чем больше таких лиц, тем выше будет стоимость полиса.

- Решение о выборе страхового тарифа состоит из нескольких ключевых элементов, и одним из них является база, которая определяет размер страховой премии. Например, при оценке стоимости автомобиля представителями страховой компании в 1 миллион рублей и применении тарифной ставки в 5%, стоимость полиса КАСКО составляет 50 тысяч рублей в год.

Онлайн-калькуляторы

Веб-сайты большинства крупных страховых компаний содержат инструменты для расчета стоимости полиса КАСКО в онлайн-формате. Чтобы получить расчет, владельцу автомобиля необходимо предоставить определенную информацию, такую как стоимость автомобиля, его марка и год выпуска, объем и мощность двигателя, данные о водителе, регион использования, предпочтительный тариф страхования и другие сведения, на которые влияет компания-страховщик. После этого можно получить примерную стоимость полиса КАСКО в данной компании и использовать эту информацию для анализа и выбора оптимального варианта.

КАСКО с дополнительной опцией «Ремонт на неофициальной СТО»

Владельцам автомобилей, которым не превышает 3 года, рекомендуется выбрать данный вариант заключения договора. Важно помнить, что для застрахованя кредитного автомобиля это не подходит. Молодые транспортные средства, возрастом не более 3 лет, могут быть отремонтированы только на официальных станциях техобслуживания или в дилерских центрах производителя. Например, салоны ГК FAVORIT MOTORS оказывают такую услугу.

- Стоимость ремонта на автосервисе в среднем отличается на 20-40% от цен, предлагаемых официальными сервисными центрами.

- Отсутствие ожидания при срочном восстановительном ремонте

- Получайте отличное качество товаров и услуг, а также заслуженно высокий уровень обслуживания.

Полис КАСКО с франшизой

Франшиза – это механизм, позволяющий страховой компании избежать выплат по страховым случаям. Если владелец автомобиля понесет ущерб от страхового случая, который меньше размера франшизы, он не будет получать компенсацию. Например, если в договоре указана франшиза в размере 10 000 рублей, то ущерб в 5 тысяч рублей не будет возмещаться.

Многие страховые компании используют систему оформления полисов КАСКО с франшизой. По данным страховых компаний, до 80% всех страховых случаев по полисам КАСКО связаны с незначительным повреждением автомобиля. Определение оптимального размера франшизы позволяет страховым компаниям защититься от значительной части выплат. Иногда это выгодно и для самого водителя, так как заключение договора с франшизой предусматривает скидки. Например, наличие франшизы в размере 10 000 рублей может снизить стоимость полиса на 10–15 тысяч. Если вы редко попадаете в ДТП и не были в страховых случаях уже несколько лет, экономический эффект будет ощутимым! В случае серьезного повреждения страховая компания полностью возместит затраты на восстановление и ремонт.

Виды каско для автомобиля

Виды каско для автомобиля

Страховка КАСКО призвана обеспечить дополнительную защиту для вашего автомобиля, охватывая риски угона и повреждений. Стоимость этого вида страхования зависит от различных факторов, включая условия выплаты возмещения, тип транспортного средства, его состояние, а также опыт водителя и обстановка в городе с точки зрения криминала. Разбираясь в отличиях между различными видами страховок, вы сможете проще определить оптимальное покрытие и сэкономить на страховом полисе.

Что покрывает каско

Страховка Каско предназначена для защиты автомобиля от возможных повреждений или потери. Ее название часто считают аббревиатурой и интерпретируют как «Комплексное Автомобильное Страхование Кроме Ответственности». Однако это не сокращение, и поэтому в договорах о страховании оно записывается заглавными буквами. Этот термин происходит из романских языков, где он означает шлем, корпус или обшивку, таким образом, связываясь с понятием защиты.

Страхование КАСКО предусматривает возможность защиты различных транспортных средств, будь то легковые автомобили с российскими или иностранными номерами, грузовики, прицепы и автобусы. Теоретически, даже специализированная техника, квадроциклы, мотоциклы или мопеды могут быть застрахованы, однако не все страховые компании предлагают соответствующие пакеты для таких видов транспорта.

Страховая компания производит восстановление ущерба, возникшего по каско, в следующих ситуациях:

- хищение транспортного средства или незаконное завладение автомобилем

- Ваш автомобиль может быть лишен целостности путем угона его отдельных компонентов или деталей, таких как колеса, фары или щетки стеклоочистителя.

- причиненный ущерб в результате автомобильного происшествия (принципиально независимо от определения виновности в аварии);

- возмутительное поведение и разрушительные действия;

- Деформация автомобиля под поверхностью земли;

- пожар;

- снижение уровня объектов

- Ущерб автомобиля, причиненный домашними животными;

- Причиной разрушений могут стать стихийные бедствия, такие как ураганы, град, падение дерева или образование опасных сосулек.

В рамках вашего страхового полиса также возможно предоставление расширенного спектра услуг, включающих защиту от несчастных случаев для водителя и пассажиров, помощь от аварийного комиссара, бесплатную эвакуацию, страхование в случае различий стоимости (GAP), а также возмещение ущерба при краже или повреждении дополнительного оборудования.

Возможны сложности при оформлении страхового полиса, если автомобиль достигает возраста 10 лет или относится к редким моделям, так как страховщики неохотно принимают на них риск из-за сложности поиска запчастей. Кроме того, страховые компании могут отказать в страховании, если водитель слишком молод или не обладает достаточным опытом за рулем — статистически они чаще попадают в ДТП. Причиной отказа также может быть отсутствие системы сигнализации или генеральной доверенности на водителя (когда страховку оформляет не владелец автомобиля).

Можно быстро определить стоимость страхования автомобиля по КАСКО в Ингосстрахе, используя онлайн-калькулятор, и это совершенно бесплатно и без каких-либо обязательств. Просто введите информацию о вашем автомобиле и водителе, а также выберите интересующие вас опции. Нет необходимости приезжать на осмотр автомобиля.

Чем каско отличается от ОСАГО

Основное различие между страхованием ОСАГО и каско заключается в том, что ОСАГО обеспечивает покрытие только ответственности водителя, тогда как каско предоставляет защиту от повреждений автомобиля. Иными словами, ОСАГО срабатывает, когда вы являетесь виновником, и компенсирует ущерб, причиненный другим лицам, а каско действует в случае повреждения вашего автомобиля, вне зависимости от того, кто виноват.

Оформление страховки на автомобиль – неотъемлемая часть законодательства и регулируется государством. Банк России контролирует тарифы на обязательное страхование гражданской ответственности (ОСАГО). Это означает, что банк может менять диапазоны тарифов, установив их верхнюю и нижнюю границу. В то же время, каско является добровольным типом страхования, где условия и сумма покрытия выбираются владельцем автомобиля самостоятельно. У страховых компаний также нет ограничений в ценообразовании (за исключением рыночных). Поэтому стоимость страховки на один и тот же автомобиль может значительно различаться в различных компаниях. Перед оформлением полиса каско рекомендуется обратиться в несколько компаний и сравнить условия и цены.

Еще одна существенная вещь: в случае банкротства страховой компании, выплаты по добровольной страховке, такой как автокаско, не будут обеспечены. В отличие от ОСАГО, где компании перечисляют деньги в специальный фонд, который возмещает убытки при банкротстве страховщика, для каско не существует подобного фонда.

Виды страхования каско

Каждый из страховых полисов каско выполняет одну основную функцию — обеспечивает компенсацию ущерба, возникшего в результате повреждения автомобиля или его угона. Главное отличие между ними заключается в том, на какие ситуации распространяется страховое покрытие и какие ограничения действуют в каждом конкретном случае. В этой статье мы расскажем о возможных вариантах полисов, которые существуют в данной области.

Франшиза – это бизнесовая модель, в которой франчайзер предоставляет франчайзи право использовать свою торговую марку, бренд, методы работы и др. взамен за плату или комиссионные. Однако, для успешной работы в сфере франшизы необходимо обратить внимание на несколько ключевых аспектов. Во-первых, важно провести тщательный анализ рынка и потенциальных клиентов, чтобы определить, насколько востребована данная франшиза. Во-вторых, следует учесть, что эффективное управление франшизой требует строгого соблюдения стандартов и процедур, установленных франчайзером. Кроме того, необходимо обеспечить адекватное обучение персонала франчайзи, чтобы они могли эффективно продвигать продукты или услуги бренда. Наконец, важно поддерживать постоянную коммуникацию и обратную связь между франчайзером и франчайзи для решения возникающих проблем и постоянного совершенствования бизнес-процессов. Все эти факторы вместе обеспечат успешную работу франшизы и позволят достичь поставленных бизнес-целей.

Многие путают страховые франшизы с бизнес-франшизами, что означает сети, работающие под единым брендом. В страховании, однако, франшиза имеет совершенно другое значение: это сумма, которую вы должны будете покрыть самостоятельно при обращении по страховке. Эта сумма может быть фиксированной или составлять определенный процент от лимита возмещения или компенсации.

На примере, можно увидеть, что стоимость франшизы по страховке составляет 50 000 рублей, а максимальная сумма возмещения ущерба — 500 000 рублей. В случае аварии и необходимости провести ремонт на сумму 400 000 рублей, страховая компания выплатит вам 350 000 рублей, а оставшуюся сумму придется покрыть из своих средств.

Существуют два типа франшизы: условная и безусловная. Условная франшиза предусматривает, что если ущерб не превышает установленную сумму, страховая компания не выплачивает никакую компенсацию, и все расходы по ремонту придется покрыть самостоятельно. Однако, если ущерб превышает эту сумму хотя бы на 100 рублей, страховщик полностью возместит все затраты. Например, при условной франшизе в размере 30 000 рублей и ущербе в размере 35 000 рублей страховая компания оплатит все расходы на ремонт, а если ущерб составляет 29 000 рублей, страховщик не возместит потери.

В страховании КАСКО преимущественно используется франшиза безусловного типа, которая всегда вычитается из общей суммы ремонта. Реже применяется условная франшиза или франшиза виновника, которая вычитается из суммы компенсации в случаях, когда клиент виновен в ДТП или виновник не определен. Полисы со встроенной франшизой обычно являются более доступными по стоимости по сравнению со страховками без ограничений. Такой вариант может быть подходящим, если вам несущественно потратить небольшие суммы на ремонт, однако, желательно иметь страховку на случай угона или серьезной аварии.

автомобиля до его утраты и полного уничтожения

Каско в его основном варианте предлагает защиту только от риска полной потери автомобиля в результате угона, аварии или других обстоятельств, когда восстановление автомобиля становится бессмысленным. Например, это может быть случай, когда автомобиль утонул, сгорел или полностью деформирован.

Если вам понадобится отремонтировать свой автомобиль, страховой полис, который вы выбрали, не покроет расходы на эту работу. Хотя страхование от угона и полной гибели является одним из самых экономичных вариантов в добровольной страховке, оно не будет полезно в случае необходимости ремонта.

Полностью охватывая все аспекты

Страховая компания предлагает полный спектр защиты, который включает в себя все возможные риски. В случае угона, полного уничтожения или повреждения автомобиля страховка будет выступать в качестве надежного подспорья. Полис охватывает широкий перечень ситуаций, в которых он действует, включая природные катастрофы, автокатастрофы, акты вандализма и кражи.

В случае повреждения, поцарапывания или поломки вашего автомобиля, страховая компания предоставит вам направление на автосервис, где будут принимать решение о необходимости ремонта. Когда автомобиль требует восстановления, есть два варианта: одни страховые компании берут на себя расходы по ремонту, в то время как другие компенсируют определенную сумму владельцу. Следует учесть, что если автомобиль пострадал в результате дорожно-транспортного происшествия и ваша страховая компания уже покрыла расходы по полису КАСКО, то не стоит ожидать компенсации от ответственного виновника по полису ОСАГО — эти деньги будут использованы для возмещения расходов вашей страховой компании.

Если автомобиль невозможно восстановить или это нецелесообразно, страховая компания выплатит вам полную стоимость автомобиля, учитывая его возраст и модель. Обычно сумма компенсации равна страховой сумме минус износ. Кроме того, вы будете получать компенсацию, если ваш автомобиль будет угнан и не будет найден в течение оговоренного в договоре срока.

Мини-Каско

Данный тип страхования идеально подходит для осторожных водителей, которые уверены в своих навыках и хотят защитить себя от неопытных участников дорожного движения. Мини-Каско предоставляет покрытие только для повреждений, вызванных действиями других водителей. Иными словами, если вы являетесь виновником ДТП, то компенсации не будет выплачено.

Калькулятор КАСКО

КАСКО: всё о страховке авто от убытков – сравнение, тарифы, условия

В случае наличия номера автомобиля, вам достаточно ввести его в калькулятор, и все отсутствующие данные будут автоматически получены из базы. Если же номера нет, вам необходимо будет ввести марку, модель, год выпуска, мощность автомобиля, а также регион регистрации владельца. Кроме того, вам потребуется ответить на следующие три вопроса: погашаете ли вы кредит на автомобиль, планируете ли вы продлевать полис страхования, и в каком сроке вам необходима страховка.

Какова точность данного расчета?Можно ли с полной уверенностью доверять результатам, полученным с помощью калькулятора?Есть ли возможность использовать расчеты, полученные при помощи калькулятора, для перехода к другому страховому провайдеру?

Что такое калькулятор КАСКО?

Калькулятор КАСКО служит для получения точной информации о стоимости страховки в разных страховых компаниях. Здесь нет универсальных решений, как в случае с полисами ОСАГО — государство определяет ценовые рамки для ОСАГО, а каждая страховая компания самостоятельно устанавливает цены на КАСКО с применением своих коэффициентов. Для одного водителя и того же автомобиля разница в цене между двумя страховыми компаниями может достигать 20-30%.

Как превратиться в точное определение компании, сколько нужно будет заплатить? В 2025 году большинство людей используют калькуляторы КАСКО. Калькулятор КАСКО в интернете устроен очень просто: вводите информацию об автомобиле, получаете расчет стоимости полиса. Конечная сумма может немного отличаться от цифр, показанных калькулятором из-за добавочных услуг и незначительных изменений, о которых вам расскажет менеджер при обсуждении, однако в большинстве случаев калькулятор КАСКО показывает цену, которая будет различаться от конечной максимум на 5-10%.

При использовании калькуляторов, предоставленных на сайтах страховых компаний, можно узнать цену только у одной конкретной компании. Однако возникает проблема, когда требуется узнать цены от разных страховых компаний. Для этого приходится рассчитывать стоимость КАСКО на калькуляторе каждой страховой компании отдельно. Более того, калькуляторы КАСКО на сайтах страховых компаний не предоставляют информацию без регистрации, что может привести к получению спам-сообщений. Однако данную проблему можно решить, использовав агрегаторы страховых предложений, например, Сравни. На странице этого агрегатора необходимо указать номер автомобиля или его данные, затем нажать на кнопку «Показать цены», и калькулятор КАСКО бесплатно покажет цены от всех страховых компаний сразу. Если вы заинтересованы в каком-либо предложении, вы можете быстро перейти к процедуре оформления полиса. Если подходящих предложений не найдено, то нет необходимости беспокоиться, вас никто не побеспокоит и на ваш телефон не будут приходить спам-сообщения.

Принцип работы калькулятора КАСКО

Познакомиться с ценой страхового полиса — дело чрезвычайно простое. Вам лишь необходимо ввести ряд данных в специальный калькулятор, после чего, нажав на кнопку «Показать цены», вы сможете увидеть приближенную к окончательной стоимости страховки, предложенной различными страховыми компаниями. При оформлении страховки важно ввести определенные данные, которые будут влиять на итоговую цену страхования.

- Данные о машине будут автоматически заполнены, если вы введете номер автомобиля.

- Характеристики автомобиля, такие как марка и модель, имеют значительное влияние на стоимость страховки. Страховые компании обладают обширными базами данных, в которых хранится информация о текущих рыночных ценах различных автомобилей, частоте случаев угона и других факторах.

- Год изготовления автомобиля имеет огромное значение, поскольку со временем накапливаются различные проблемы, и его рыночная цена снижается. Когда речь идет о страховании КАСКО, страховые компании индивидуально оценивают влияние возраста транспортного средства на риски поломки и снижение стоимости на рынке. Отметим, что получение добровольного страхового полиса для автомобиля старше 10 лет представляет собой очень сложную задачу.

- Фактором, который в большей степени влияет на определение модели автомобиля, является его мощность двигателя, в то время как его цена оказывает незначительное воздействие.

- Присутствует ли кредитный статус у автомобиля является важным фактором, поскольку страхование КАСКО для автомобилей с залогом отличается от страхования КАСКО для автомобилей без залога. Важно отметить, что не все страховые компании могут быть аттестованы банком, поэтому выбор страховщика ограничен. Кроме того, в случае гибели или кражи автомобиля, выгодоприобретателем будет банк, который обычно стремится получить полную сумму компенсации.

- Очень важно узнать, имеется ли у вас действующая страховка, поскольку процесс ее переоформления займет меньше времени, и вам возможно не придется приводить автомобиль для инспекции.

- Если вы стремитесь приобрести страховой полис в кратчайшие сроки, ваш выбор будет ограничен.

- Собственник автомобиля должен указать регион своей регистрации в онлайн калькуляторе, так как это важный фактор, влияющий на стоимость страховки. Страховая компания будет учитывать статистику ДТП и краж автомобилей в данном регионе для определения итоговой цены. В зависимости от этой статистики, страховая может повысить или понизить стоимость полиса.

Какие другие факторы оказывают влияние на цену?

- Водители, оформляющие КАСКО, сталкиваются с похожими правилами, как и в случае ОСАГО: если не ограничивать список водителей, то применяется максимальный коэффициент по данной статье; если список водителей ограничен, то применяется специальный коэффициент. Главное отличие между обязательным и добровольным страхованием заключается в том, что при ОСАГО используется единый коэффициент бонус-малус для всех страховых компаний, в то время как при КАСКО каждая страховая компания вычисляет свои коэффициенты на основе своих алгоритмов.

- Возможны различные риски, начиная от угрозы падения метеорита и заканчивая простым угоном или потерей. Количество рисков влияет на итоговую цену.

- Вы имеете возможность приобрести полис КАСКО онлайн на период, отличный от года — на 1/3/6 месяцев. Такой вариант позволит вам сэкономить на стоимости полиса.

- Франшиза включает в себя возможность покрытия расходов на ремонт, будь то условное или безусловное, а также предоставляет снижение стоимости.

- Почти все страховые организации предлагают осуществить покупку в рассрочку, однако это может незначительно увеличить окончательную стоимость (помимо самого факта рассрочки).

- Ограничение пробега в страховке имеет свои преимущества. Помимо определенного срока действия, вы также можете установить условие, при котором страховка прекращает свое действие, если превысен допустимый пробег. Это условие значительно снижает стоимость договора страхования.

- Агрегатная и неагрегатная суммы — различные формы страховки. При выборе агрегатной суммы вы ограничены определенной суммой денег, которую страховая компания выплатит вам в случае страхового случая. В то время как при выборе неагрегатной суммы нет ограничений по выплатам. Наличие лимита в агрегатной сумме позволяет снизить стоимость страховки.

- Еще больше возможностей! Помощь такси при аварии, инновационная система защиты от угона, бесплатное обследование автомобиля, услуга эвакуации круглосуточно – все это привносит дополнительную ценность, хотя в некоторых страховых компаниях эти услуги уже включены даже в самый доступный пакет.

Преимущества использования калькулятора КАСКО

При использовании КАСКО калькулятора, вы сможете не только определить стоимость страхования для себя в различных компаниях, но также будете иметь представление о общем объеме и качестве предложений на рынке. Это поможет вам, если вы решите рассмотреть другие варианты страховки. Например, агент от небольшой страховой связался с вами и оценил годовую стоимость КАСКО в 10 000 рублей. И в то же время, при посещении Сравни и заполнении ваших данных, вы видите, что средняя стоимость полиса на ваш автомобиль составляет 65 000 рублей в год. Не кажется ли вам подозрительным, что крупные и уважаемые компании предлагают цену в 6.5 раз выше, чем малоизвестная компания? И будете ли вы получать страховые выплаты по полису стоимостью 10 000 рублей, если с вашим автомобилем что-то случится? Скорее всего, нет. Поэтому вам стоит рассчитать КАСКО, чтобы не стать жертвой мошенников, исходя из текущей цены.

Как правильно использовать калькулятор КАСКО

- Вы заполняете информацию о полисе автострахования КАСКО, которую форма на данной странице требует от вас.

- Вы можете получить перечень страховых компаний, которые готовы предложить вам КАСКО страховку, а также узнать стоимость полиса.

- Если вас заинтриговало какое-либо предложение, просто кликните на него, и вам автоматически будет предоставлен доступ к менеджеру страховой компании.

Он готов ввести вас в курс дела: какие шаги нужно предпринять для получения страхового полиса, какие дополнительные сведения нужно предоставить, нужно ли пройти осмотр и где это можно сделать. Если вы хотите приобрести полис по той же цене, которую видели в расчете калькулятора, вводите только актуальные и правильные данные в соответствующие поля. За ошибку в данных, переданных калькулятору, вас никто не накажет, однако когда агент проверит реальные данные, он сообщит вам цену, отличную от той, которая была указана в калькуляторе, что является логичным.

Рекомендации по выбору страховки после использования калькулятора

Начните с запроса на расчет и изучите цены и условия, предлагаемые различными страховыми компаниями. Выберите несколько подходящих в одном ценовом диапазоне и ознакомьтесь с их страховыми программами на официальных сайтах. Обратите внимание на условия выплат, дополнительные требования и бесплатные дополнительные услуги. Отдельно изучите страховые случаи, которые покрывает страховая компания, процент страхового возмещения при различных повреждениях, а также ознакомьтесь с алгоритмом действий при наступлении гарантийного случая. Не забудьте прочитать отзывы о компании.

Заключение

Если вас интересует приобретение автомобиля или страхование КАСКО, либо вы просто хотите продлить свой полис, необходимо воспользоваться калькулятором. Он позволит вам быстро узнать стоимость полиса в различных страховых компаниях. Возможно, вам придется провести дополнительные исследования, изучив договоры и отзывы, однако калькулятор предоставит вам базовую информацию, на основе которой вы сможете принять взвешенное решение. Учитывая цены, отзывы о компаниях и риски/покрытия/условия, вы сможете выбрать наиболее подходящий полис КАСКО для вашего автомобиля.

Сколько стоит каско

Сколько стоит каско

Руководство по выбору и покупке подержанного автомобиля: Статьи о страховании и диагностике, основные этапы и советы

38004

Каско является добровольным страховым полисом, предназначенным для обеспечения защиты автомобиля от угона и различных видов повреждений. Из описанного материала вы сможете узнать, какова стоимость каско и какие факторы влияют на его цену.

Сколько стоит каско

Цена страхового полиса КАСКО зависит от коэффициентов и тарифов, которые устанавливают страховые компании самостоятельно, поэтому цены в различных организациях могут существенно отличаться. Например, КАСКО на автомобиль «Лексус LX» модельного года 2018 в страховой компании «Интач» составляет 130 732 рубля, тогда как в «Объединенной страховой компании» это будет стоить 233 832 рубля.

Расчет стоимости страхового полиса зависит от каждого конкретного водителя и основывается на оценке рисков: чем больше риски, тем выше стоимость полиса каско.

Страховые компании используют основные показатели для определения стоимости страховки, состоящие из:

- Для автомобилистов моложе 21 года и старше 65 лет установлен специальный тариф, который учитывает повышенный риск попадания в дорожно-транспортные происшествия для данной возрастной группы водителей.

- Чем дольше человек водит автомобиль, тем меньше вероятность его попадания в дорожно-транспортное происшествие, а стоимость страховки уменьшается.

- Чем более надежна противоугонная система, тем более выгодная страховка.

- Если включить в страховой договор возможность защиты дополнительных компонентов (например, аудиосистемы или колес), стоимость полиса будет выше.

- Число водителей, имеющих право управлять автомобилем и включенных в страховку, напрямую влияет на стоимость полиса КАСКО.

- Франшиза представляет собой определенную сумму, которую водитель обязан выплатить в случае страхового происшествия. Чем выше размер этой суммы, тем ниже стоимость страховки.

- Расположение для парковки. Если автомобиль остается на протяжении ночи на открытой территории, стоимость страховки будет повышена, а если машина помещается в гараж или на стоянку с охраной, – страховка будет более доступной.

- Расход на автомобили. В случае, если машина используется в коммерческих целях, предоставляемых юридическим лицом, вроде такси, страховка будет иметь более высокую стоимость. А для индивидуальных лиц, использующих автомобиль в личных целях, полис будет менее дорогим.

- Шансы на возможность угона автомобиля. Страховой взнос на некоторые популярные модели, которые, согласно данным МВД, успешно привлекают внимание воров, такие как «Солярис» и «Камри», будет выше в сравнении с другими автомобилями.

При определении стоимости страховки страховые компании могут учитывать не только возраст автомобиля, но и такие факторы, как цена, степень износа и пробег. Чем больше лет прошло с момента выпуска авто, тем выше вероятность возникновения аварии и, соответственно, стоимость полиса будет выше.

Если износ автомобиля значительный, страховая компания может отказать в предоставлении страховки. Для иностранного автомобиля требуется возраст не более десяти лет, а для российского автомобиля – не более семи лет.

Точную информацию о цене страхового полиса КАСКО для определенного автомобиля можно получить лишь в офисе страховой компании. Приблизительную стоимость можно оценить с помощью онлайн-калькуляторов.

Где посчитать примерную стоимость каско

Для определения примерной стоимости полиса КАСКО на год или иной срок у различных страховых компаний необходимо посетить их веб-сайты и воспользоваться доступными онлайн-калькуляторами.

Каждая организация в Службе Контроля имеет свою индивидуальную процедуру для предоставления информации, но все они требуют одни и те же данные.

Для использования интернет-калькулятора необходимо ввести следующие данные:

- Данные о транспортном средстве: бренд, модель, год производства, мощность двигателя, область эксплуатации, пробег, установленная система противоугонной защиты и другие подробности.

- Информация о владельце и лицах, разрешенных к управлению автомобилем: возраст, опыт вождения, наличие аварий в прошлом году и количество страховых случаев.

- Стоимость автомобиля, перекрытие КАСКО (повреждения, угоны, полная потеря автомобиля), величина собственного участия, длительность использования и метод восстановительного ремонта (официальный дилер, автосервис и так далее).

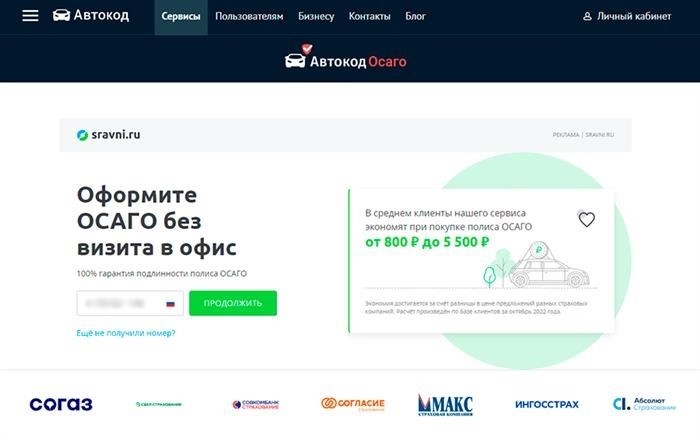

Другой метод для определения примерной стоимости страховки КАСКО — использование сайта-агрегатора, как, например, sравни.ру. Стоит отметить, что аналогичный агрегатор существует и для обязательного страхования автогражданской ответственности — «Автокод ОСАГО». Он также позволяет просматривать предложения от самых разных страховых компаний.

С помощью приложения «Автокод ОСАГО» пользователь имеет возможность сравнить стоимость страховок и мгновенно приобрести подходящий вариант.

На портале сравни.ру также представлен список предложений от различных страховых компаний, что позволяет сравнить цены и выбрать наиболее выгодный вариант. В отличие от сервиса для ОСАГО, здесь невозможно приобрести полис КАСКО. Однако, узнав, какая страховая компания предлагает самые выгодные условия, пользователь может посетить их офис и оформить страховку там.

Сколько времени оформляется каско

Обычно на оформление страховки КАСКО требуется 24 часа. Страхователь самостоятельно выбирает дату начала действия полиса и указывает ее в документе. Важно, чтобы страховка КАСКО не начинала свое действие в прошлом или до оплаты ее водителем.

С собой не обязательно носить полис каско, так как за его отсутствие не будет наложено никаких штрафов.

Как возмещается ущерб по каско

Договор является основным документом, в котором определены правила и предоставлены условия для получения страхового возмещения. При оформлении полиса каско обязательно следует уточнить эти параметры.

Финансовые компенсации за ущерб, нанесенный автомобилю, могут быть выплачены страховой компанией или в виде оплаты ремонта в автосервисе, который является партнером данной страховой компании, либо в сервисе, выбранном водителем. Эти условия также оговариваются в договоре страхования.

Вы можете получить выплату по каско любой суммы, рассчитанной экспертом страховой компании на основе ущерба, причиненного вашим автомобилем. Если вы не удовлетворены размером возмещения, у вас есть право оспорить его и запросить проведение независимой экспертизы.

События, при которых не возникает страховой случай по каско, включают в себя не только арест или изъятие автомобиля, но и ущерб, причиненный в результате террористических актов, военных действий и других повреждений, указанных в договоре.

По истечении срока действия контракта, водитель имеет возможность пролонгировать его или заключить новое соглашение с иными условиями с другой страховой компанией.

Перед приобретением Каско следует обдумать своё решение, учитывая его высокую стоимость. Необходимо осознавать, что в случае отсутствия страховых случаев за время действия контракта, потраченные на страховку деньги не будут возвращены. Они останутся в кармане страховой компании как прибыль.