Если ребенок обучается в школе дневной формы, родитель имеет право на налоговый вычет до момента окончания учебы — до тех пор, пока сыну или дочери не достигнет 24-летия.

Каждый родитель, включая приемных, усыновителей, опекунов и попечителей, имеет право на это.

Какова величина возможных сбережений в данном случае, а не дохода? Сумма, получаемая на руки, уменьшается на 13% из-за удержания налога с каждой зарплаты.

Путем использования налогового вычета, из заработной платы в первую очередь производится вычет определенной суммы, а только после этого проводится расчет налога.

- За каждого первого и второго ребенка после их появления на свет зарплата вырастет на 182 рубля, что составит общую сумму в 1 400 рублей.

- После появления третьего и последующих детей зарплата будет повышена на 390 ₽, что составит 3 000 ₽.

- Зарплата будет увеличена на 1 560 ₽, если выделить 12 000 ₽ на ребенка-инвалида.

- В случае, если ребенок, страдающий инвалидностью, пребывает в приемной семье, находится под опекой или попечительством, его зарплата будет повышена на 780 ₽, достигнув величины 6 000 ₽.

Пример

У господина Иванова его месячный доход составляет 50 000 рублей, с учетом уплаты налога на доходы физических лиц в размере 13%, что составляет 6 500 рублей. В конечном итоге, на руки он получает 43 500 рублей. У него есть двое детей, и он имеет возможность оформить налоговый вычет в размере 1 400 рублей на каждого ребенка.

После вычета 2 800 ₽, сумма НДФЛ, на которую начисляется налог, составляет 47 200 ₽, а не 50 000 ₽.

Сотрудник получает менее 47 200 ₽ из-за удержания налога в размере 13%. Конкретная сумма налога составляет 6 136 ₽, поэтому на руки Иванова останется 43 864 ₽. Таким образом, он сможет сэкономить 364 ₽, что в свою очередь составляет 182 ₽ на каждого из его детей.

Вычтенные суммы налога будут применяться, пока годовой доход не превысит отметку в 350 000 ₽. Однако, после достижения этой суммы, вычет будет прекращен.

Например, отец ежемесячно зарабатывает 50 000 ₽, в то время как мать получает 10 000 ₽. Однако, начиная с августа, отец будет лишен права налогового вычета на ребенка, так как его доход в этом месяце превысит 350 000 ₽. В то же время, мать продолжит получать налоговый вычет до конца года.

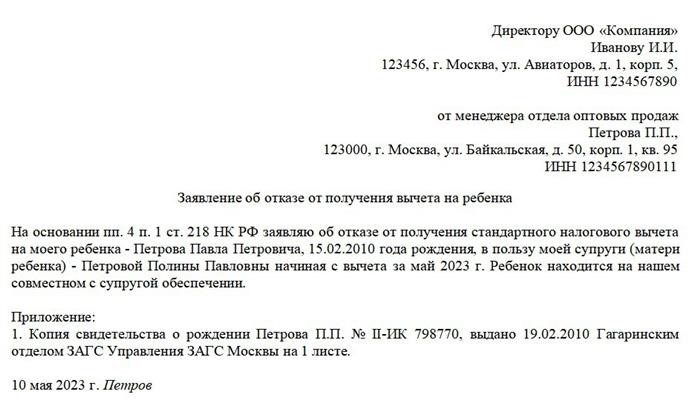

Если отец решает отказаться от налогового вычета, то в данной ситуации матери будет предоставлен двойной налоговый вычет. Отец оформляет это путем подачи заявления, где указывает свое решение.

- Имя, фамилия, место жительства;

- ИНН;

- данные, содержащиеся в акте о рождении ребенка;

- отказ от использования налогового вычета представляет собой акт, отличающийся от предоставления этого преимущества

- Имеется в виду полное имя и отчество того родителя, от имени которого он решает отказаться от вычета.

Отец оставляет одно заявление в отделе бухгалтерии своего места работы, в то время как другое заявление передается отцом работодателю матери.

Работающая мама составляет заявление о получении двойного налогового вычета на своё рабочее место и предоставляет приложенное заявление об отказе отчета от отца.

Чтобы оформиться в бухгалтерии своего места работы, необходимо предоставить заявление и предоставить копию свидетельства о рождении вашего ребенка.

Если у работодателя не оформлен стандартный вычет, можно обратиться в ФНС, предоставив декларацию 3-НДФЛ. Однако получить вычет в налоговой возможно только в следующем году. Налоговая инспекция возвращает излишне уплаченный НДФЛ на расчетный счет налогоплательщика.

Если вам приходится трудиться в различных компаниях, то возможность оформить стандартный вычет предоставляется лишь в одной из них.

Вычет налогов для расходов на образование

Какой это вид вычета? Это вычет социального характера, который позволяет возместить определенную часть затрат на обучение в детском саду, школе, учебном заведении, таком как автошкола, или вузе.

Это привилегия, которая принадлежит каждому, кто вложил финансовые средства в собственное образование, обучение братьев и сестер, своих детей, приемных и подопечных.

Если молодые люди, не достигшие 24 лет, получают образование очно, то у родителей есть возможность получить налоговый вычет на учебу своих сыновей, дочерей и детей.

Работающий человек имеет возможность получать образование в любом удобном формате — как очно, так и заочно, а также на вечерних занятиях. Вне зависимости от выбранного способа обучения, ему полагается право на социальный вычет.

Какую сумму возможно получить? Пределы расходов, по которым определяется размер компенсации, предписаны законом. В течение 2022 года возмещается 50 000 ₽ в год на обучение детей и 120 000 ₽ в год на обучение себя или братьев-сестер.

С 2024 года были увеличены суммы расходов: для оплаты обучения детей теперь требуется 110 000 ₽, а на собственное обучение и обучение братьев-сестер — 150 000 ₽.

В следующем году, то есть в 2022 году, максимальная сумма, которую можно получить за своих и подопечных детей, составляет 6 500 ₽. Если речь идет о себе и братьях-сестрах, то максимальная сумма составляет 15 600 ₽. Однако в будущем, в 2024 году, эти суммы увеличатся. Так, на детей можно будет получить до 14 300 ₽, а на себя и членов своей семьи — до 19 500 ₽. Налоговая организация перечислит данную сумму после подачи соответствующего заявления.

Пример

Иванов принял решение изменить свою профессиональную специализацию и получить новую специальность. В начале 2022 года он был зачислен в вуз, где стоимость обучения составляет 150 000 рублей в год, а продолжительность учебы составляет два года.

После вычета Иванова, возможно обратиться на основании результатов 2022 и 2024 годов. Однако, из-за увеличения размера социальных вычетов, расчет на обучение будет дифференцированным.

В 2022 году из указанной суммы в 150 000 ₽ будут учтены только 120 000 ₽. В следующем году, в 2024 году, Иванов сможет получить вычет в размере 15 600 ₽ за предыдущий 2022 год.

В следующем году, в 2024 году, Иванов снова внес взнос в размере 150 000 ₽ за своё второе обучение. Однако в 2025 году у него будет возможность воспользоваться налоговым вычетом и получить обратно 19 500 ₽, полностью учтя внесенную сумму.

Иванову удастся погасить сумму в 35 100 ₽ всего за 24 месяца.

Если Иванов моментально заплатил бы 300 000 ₽, что позволило бы ему оплатить полностью свое обучение в первый год, то он мог бы запросить налоговый вычет только один раз. И в итоге сумма вычета составила бы лишь 15 600 ₽, согласно лимитам налогового года 2022.

Чтобы получить вычет, связанный с образованием, можно обратиться как к работодателю, так и в налоговую службу. Чтобы оформить вычет на работе, вам необходимо сначала подтвердить ваше право на льготу в ФНС путем подачи заявления по форме КНД 1112518 и предоставления документов, подтверждающих ваши расходы на образование.

Органы налогового контроля проведут проверку представленной заявки и сообщат работодателю о возможности получения социального вычета. Ваша задача — подать заявление на работе, в основном оно оформляется в свободной форме. Работодатель может предоставить вам вычет в том же году, когда были произведены платежи за обучение.

Для получения налогового вычета на обучение в ФНС необходимо заплатить за учебу и подать заявление, после чего вычет будет применен в следующем году.

- Придется заполнить документ под названием «Декларация по налогу на доходы физических лиц (3-НДФЛ)».

- Доступнуть в отделе бухгалтерии документ, содержащий информацию о финансовых поступлениях и величине налогов для физических лиц.

- Необходимо подготовить дубликат соглашения с учебным заведением и копию удостоверения о лицензии на образовательную деятельность.

- Выполнить дублирование платежных документов, включая чеки, квитанции и платежные поручения.

- Вы можете сдать свои документы в налоговую службу по месту своего проживания или воспользоваться удобным сервисом.

Если вы вносили оплату за обучение ребенка или своих братьев и сестер, вам потребуются дополнительные документы.

- дубликат акта о рождении (усыновлении) малыша;

- Документация, подтверждающая факт присутствия на очных занятиях, даже если информация о них отсутствует в договоре о предоставлении образовательных услуг.

- Можно предоставить различные документы, подтверждающие наличие родственных связей с братом или сестрой, такие как свидетельства о рождении, где указаны общие родители, и другие документы, подтверждающие их родство.

Чтобы сэкономить время, предоставьте декларацию, заявление и необходимые документы через вашу персональную учетную запись налогоплательщика. В этом разделе вы также сможете оформить вычеты в режиме онлайн.

Если вы желаете вернуть деньги на свою дебетовую карту Ак Барс Банка, то есть возможность воспользоваться картой «Мир», которая начисляет 10% годовых на остаток и возвращает 5% от суммы покупок, совершенных в супермаркетах, ресторанах, кафе и на АЗС.

Вычет по налогам, предоставляемый на медицинские расходы и приобретение лекарств.

Каков смысл этого удержания? Это также представляет собой форму социального вычета. Это частичная компенсация затрат на платные услуги в сфере здравоохранения, дорогостоящие лекарства или взносы в добровольное личное страхование.

Это право принадлежит каждому работающему гражданину Российской Федерации, который расплатился за медицинскую помощь для себя или для своей супруги(а), родителей и несовершеннолетних детей.

Какую сумму можно получить? Для каждого случая лечения или покупки лекарств установлен ограничитель расходов. В 2022 году предоставляется до 120 000 ₽ в год, а максимальная сумма, которую можно получить на руки, составляет 15 600 ₽. В 2024 году ограничитель увеличили до 150 000 ₽: на руки можно будет получить до 19 500 ₽.

Если стоимость лечения оказалась высокой, то нет никаких ограничений по возврату — можно получить 13% от общей суммы затрат. Список дорогостоящих методов лечения включает в себя ЭКО — процедуру внекошечного оплодотворения.

Для получения вычета на лечение необходимо обратиться к работодателю и в налоговую службу, так же, как и для получения льготы на обучение. Чтобы оформить вычет, вам потребуется выполнить следующие шаги, как и во всех других случаях:

- подготовить документ на основе налоговой декларации по форме 3-НДФЛ;

- Получить в отделе учета документ, подтверждающий доходы и уплаченные суммы налога на доходы физических лиц (НДФЛ).

- Необходимо подготовить официальные документы, которые подтверждают связь с теми людьми, за чье медицинское лечение были произведены оплаты.

Также требуются документы, которые подтверждают получение и оплату оказанных медицинских услуг.

- соглашение с лечебным учреждением;

- оригинальный документ, содержащий информацию о расчете стоимости медицинских услуг высокой стоимости.

- Дубликат документа об оплате.

Необходимо представить все эти документы самостоятельно в офисе налоговой службы, расположенном по месту жительства, или воспользоваться онлайн-сервисом личного кабинета налогоплательщика.

Для получения информации

С 2024 годом будет доступна возможность возврата средств, затраченных на услуги физкультуры и оздоровления. Этот вид социальной поддержки также известен как вычет на фитнес. Правила и ограничения для данной льготы будут аналогичны другим видам социальных вычетов.

Если возникнет необходимость, можно обратиться как к работодателю, так и к ФНС для получения вычета. При подсчете расходов за 2022 год учтутся только до 120 000 ₽ и вернутся до 15 600 ₽.

С 2024 года предел расходов будет повышен до 150 000 ₽, а с 2025 года вы сможете получить компенсацию в размере 19 500 ₽.

Одна из популярных возможностей получения налоговых вычетов — это вычет по имуществу. Подробнее об этом рассказано в самостоятельной публикации.

Гайд: все налоговые вычеты по НДФЛ

Гайд: все налоговые вычеты по НДФЛ

В Российской Федерации существует налог на доходы граждан, который называется НДФЛ и который взимается с заработной платы и других источников дохода. Обычно ставка НДФЛ составляет 13%, однако если общий доход превышает 5 000 000 ₽ в год, ставка НДФЛ будет увеличена. Для дохода свыше 5 000 000 ₽ налоговая ставка составит 15%.

Налоговое вычетное поощрение — это привилегия, предоставляемая тем, кто расплачивается с подоходным налогом. Благодаря этому инструменту можно сократить сумму НДФЛ или получить компенсацию за уже уплаченные средства.

Вот таким образом функционируют две модели налоговых вычетов:

В случае, если налогоплательщик уплатил НДФЛ, государство осуществляет возврат части этой суммы, то есть сначала налог оплачивается полностью, а затем осуществляется возврат части налога.

Система налогообложения предусматривает, что налогоплательщик сначала уплачивает НДФЛ в небольшом размере. Это происходит за счет вычета налоговой суммы из общей суммы полученного дохода, на которую затем умножается коэффициент в размере 13 или 15%. Таким образом, исходная сумма, от которой вычисляется налоговый платеж, уменьшается благодаря вычету. Итоговая сумма налога, которую нужно уплатить, становится меньше.

Допустим, у одного человека зарплата составляет 20 000 ₽ без учета НДФЛ, а после уплаты налога он будет иметь остаток в размере 17 400 ₽. Кроме того, этому человеку положен стандартный налоговый вычет в размере 1400 ₽. В таком случае работодатель может учесть этот налоговый вычет при расчете зарплаты, и итоговая сумма составит 17 582 ₽.

(20 000 ₽ минус 1400 ₽) умноженное на 13 процентов равно 2418 ₽.

Расчет можно сделать следующим образом: вычтем из суммы 20 000 ₽ значение 2418 ₽ и получим результат — 17 582 ₽.

Выбор модели зависит от требований закона и желания индивида. В случае первой модели, начисление налогов производится вначале, а затем возмещается через подачу декларации по налогу на доходы физических лиц (3-НДФЛ) — это решает сам человек. Во второй модели, вычет учитывается сразу, и обычно работодатель осуществляет расчет — то есть, нет необходимости ожидать выплат и самостоятельно заполнять декларацию. Однако некоторые вычеты, такие как инвестиционные или вычеты на благотворительность, нельзя получить от работодателя.

Вычет — это не столько денежная сумма, сколько снижение налогооблагаемой базы, то есть дохода, от которого происходит удержание НДФЛ.

На примере можно рассмотреть ситуацию, когда автомобиль был продан за 900 000 рублей. Изначально его приобрели за 750 000 рублей, что означает получение прибыли в размере 150 000 рублей. Согласно налоговому законодательству, с этой суммы необходимо уплатить 13% налога на доходы физических лиц (НДФЛ), что составляет 19 500 рублей.

В текущем году он самостоятельно оплатил свою медицинскую помощь и затратил на эту услугу 100 000 ₽. Данный вид медицинских услуг подпадает под категорию расходов, по которым возможно получение налогового вычета. Ему предоставляется право на вычет в размере 100 000 ₽, что значит, что он сможет сэкономить на сумме налога на добавленную стоимость, который должен быть уплачен с прибыли от продажи автомобиля.

Сумма, в размере 150 000 рублей, умноженная на процентную ставку 13%, приносит 19 500 рублей — это сумма, которую необходимо оплатить при продаже автомобиля без вычета.

Вычет в размере 100 000 ₽ от 150 000 ₽ умноженный на 13% дает сумму, которую нужно заплатить с учетом вычета – 6500 ₽. Таким образом, благодаря этому вычету была сэкономлена сумма в размере 13 000 ₽.

Для того чтобы получить вычет, необходимо выполнить определенные условия. Например, вы можете воспользоваться вычетом, если совершили покупку, за которую предусмотрено уменьшение налоговой базы, оплатили обучение, приобрели абонемент в фитнес-клуб или купили квартиру.

У каждого физического лица — налогового резидента РФ, которое получает доход и уплачивает 13% НДФЛ, есть право на налоговый вычет. Чтобы получить этот вычет, необходимо не только платить налоги, но и зависит от суммы НДФЛ. Важно отметить, что доходом считается не только зарплата. Например, если владелец автомобиля приобрел машину за 500 000 ₽, а продал ее за 700 000 ₽, то он получил прибыль в размере 200 000 ₽, с которой необходимо уплатить 13% НДФЛ.

В большинстве ситуаций возможно получить налоговое вычетание в течение трехлетнего периода, начиная с момента возникновения соответствующего права.

Сумма налогового возмещения, которую можно получить, определяется двумя факторами — видом вычета и суммой фактически уплаченного НДФЛ. Однако следует иметь в виду, что сумма возмещения не может превышать уплаченный НДФЛ.

Что такое 3-НДФЛ и когда ее подавать в 2025 году

3-НДФЛ является формой налоговой отчетности, которую необходимо представить для декларирования своего дохода, получения налоговых вычетов или для обеих целей одновременно.

По большому счету, в большинстве случаев, работодатель обязан удерживать НДФЛ при выплате заработной платы, поэтому в целом люди редко сталкиваются с необходимостью общения с налоговой самостоятельно. Однако, если у вас возникают другие источники дохода, такие как выигрыш в лотерее или продажа недвижимости, вам будет необходимо самостоятельно задекларировать эти доходы. Именно в таких случаях понадобится выполнить процедуру 3-НДФЛ.

Также можно представить заявление на получение налогового вычета по 3-НДФЛ в отдельной декларации или в той же, в которой указан доход.

Сроки подачи 3-НДФЛ. О каждом доходе, на который не был удержан НДФЛ налоговым агентом, необходимо доложить ежегодно. В следующем году, в 2025, требуется задекларировать доход за прошедший 2024 год до 30 апреля.

В большинстве случаев, если индивидуум стремится не только заявить свой доход, но и использовать налоговый вычет, тогда он подаёт одну декларацию, чтобы не тратить время на повторное заполнение документов. Однако это не является обязательным, и при желании можно подать декларацию 3-НДФЛ для получения вычета позже. Основное требование заключается в том, чтобы это было сделано не позднее, чем через три года с того момента, когда появилось право на вычет. Кроме того, важно, чтобы год уплаты налогов и год, когда были осуществлены расходы, за которые требуется вычет, совпадали.

Какие налоговые вычеты бывают

В соответствии с действующим законодательством Российской Федерации, налоговым кодексом, предусмотрены различные группы вычетов, которые классифицируются в зависимости от своих целей и характеристик.

В общей сложности существует шестеро различных классификаций налоговых льгот:

Как работнику получить налоговый вычет у работодателя

Как работнику получить налоговый вычет у работодателя

Сообщение о возможности получения налогового вычета по НДФЛ сотрудники могут передать работодателю двумя способами: через ФНС или напрямую. Начиная с 2022 года налоговая служба будет информировать работодателей о появлении такого права у сотрудника. Давайте рассмотрим условия и порядок получения вычета у работодателя.

Кто может получить вычет у работодателя

Если работник соответствует определенным условиям, работодатель обязан предоставить ему налоговое льготное вычеты.

- Соглашение о трудоустройстве между этими лицами было оформлено и утверждено в соответствии с требованиями пункта 8 статьи 220 Налогового кодекса Российской Федерации и статьи 20 Трудового кодекса Российской Федерации.

- Человек, проживающий в Российской Федерации, получает заработок, на который взимается налог на доходы физических лиц в размере 13%.

- Право на получение вычета возникло в настоящем календарном году (пример: была осуществлена оплата за обучение, проведена операция, сделан внесок за имущество и т.д.).

Что сделать сотруднику, чтобы получить налоговый вычет у работодателя

Если в данном году появилась возможность воспользоваться налоговым вычетом, работник обязан следовать указанным шагам:

Пункт первый. Подготовка необходимых документов для подтверждения права на вычет: документы о сделке купли-продажи недвижимости, договор об обучении и выписки о платежах и так далее.

Задание №2. Предоставление комплекта документов в ФНС вместе с подачей заявления о подтверждении права на налоговый вычет можно осуществить через личный кабинет налогоплательщика, лично в офисе или отправить по почте.

Этап 3. Потребуется ожидание в течение 30 дней, пока проверка документов будет проведена инспекцией.

Четвертый этап: Получение уведомления от ФНС о подтверждении права на вычет.

Этап 5. Заполните заявление на получение вычета по своему усмотрению и передайте его в бухгалтерию, а уведомление о подтверждении вашего права на вычет будет направлено налоговой самостоятельно.

Необходимо предоставить работодателю заявление с приложением свидетельства о рождении и других подтверждающих документов, чтобы получить стандартный вычет (например, на ребенка). Не требуется обращение в ФНС и предоставление уведомлений.

Что изменилось в порядке с 2022 года

В прошлом требовалось, чтобы работники самостоятельно передавали в отдел бухгалтерии уведомление, подтверждающее их право на налоговый вычет, которое они получили в налоговой инспекции.

Начиная с 2022 года, налоговая инспекция будет автоматически отправлять работодателям подтверждение их права на имущественный и социальный налоговый вычет в соответствии с Федеральным законом от 20.04.2021 № 100-ФЗ. Подробности о способах направления соответствующих документов налоговыми органами пока неизвестны.

Если сотрудник не имеет доступа к личному кабинету на веб-сайте ФНС, то он получит такое же уведомление через почту в виде заказного письма.

Как работодатель предоставляет вычет

Подтверждение из налоговой будет содержать информацию о сумме вычета. При каждой выплате дохода работнику необходимо сначала уменьшить его сумму на стандартные и социальные вычеты, а затем на имущественные. После этого с остатка производится удержание НДФЛ. Если за год дохода недостаточно для использования всей суммы вычета, то имущественный вычет можно перенести на следующие годы. При этом стандартные и социальные вычеты не являются переносимыми.

Сотрудник может получить вычет, если он предоставит работодателю подтверждение о праве на вычет, полученное от инспекции, и подаст заявление на получение вычета. В этом случае, вычет будет начислен с месяца, когда работодателю поступит подтверждение и заявление на вычет от сотрудника.

Для того чтобы получить вычет по налогу на доходы, необходимо рассчитать налоговую базу с начала текущего года. В связи с этим, работодатель обязан выплатить излишне удержанный НДФЛ за весь период работы сотрудника. Например, если документы по вычету поступили в бухгалтерию в июне, организация начнет выплачивать вычеты с июля, но будет возмещать суммы НДФЛ с января, если сотрудник работает с начала года.

Пример . Иван зарабатывает 30 000 рублей в месяц, после уплаты налога на доходы физических лиц в размере 3 900 рублей получает на руки 26 100 рублей.

В феврале 2022 года Иван внес сумму в размере 100 тыс. рублей в качестве оплаты за обучение. Он также имеет остаток по вычету на имущество в размере 400 тыс. рублей. В марте 2022 года Иван подал заявление в ИФНС для получения вычетов, которые ему полагаются. В апреле налоговая организация предоставила работодателю подтверждение его права на вычет.

С начала апреля 2022 года компания предоставила Ивану первоначально налоговый вычет на обучение в размере 100 тыс. рублей, а затем также вычет по имуществу.

С начала апреля зарплата сотрудника увеличилась с 26 100 до 30 000 рублей, а также работодатель вернул ему излишне удержанный НДФЛ за январь-март — это составило 11 700 рублей (3 900 рублей за каждый из трех месяцев).

Поскольку общая сумма доходов Ивана за год составляет 360 000 рублей, весь социальный вычет в полном объеме будет предоставлен ему в 2022 году, и лишь часть имущественного вычета будет перенесена на следующий год (сумма составляет 400 000 рублей, из которых 260 000 рублей переносится).

Преимущества получения вычета у работодателя

Получение вычета через работодателя предоставляет ряд удобств по следующим основаниям:

- Не нужно ожидать завершения текущего года, чтобы иметь право на вычеты, можно начать получать «увеличенный» доход уже в настоящем году.

- Упрощается перечень требуемых документов — нет необходимости заполнять 3-НДФЛ и предоставлять справку о доходах.

- Повторная проверка декларации и исправление ошибок после ее подачи не требуются.

Если в одном периоде планируется получение вычетов по различным основаниям и право на их получение возникает в разные моменты времени (к примеру, несколько платежей в году), то придется обратиться в налоговую инспекцию и подать декларацию 3-НДФЛ для получения вычета.

Реклама только для взрослых. Общество с ограниченной ответственностью «Производственная фирма «СКБ Контур». Реквизиты государственной регистрации организации 1026605606620. Адрес: 620144, г. Екатеринбург, ул. Народной Воли, дом 19А.