Когда юридическое лицо снимает помещение у физического лица для офиса, магазина или склада, существуют определенные особенности, о которых следует знать. Компания имеет право заключать договоры аренды как с юридическими, так и с физическими лицами. Однако, если с юридическими лицами все просто — нужно оплатить арендную плату и учесть расходы по актам об аренде и коммунальным услугам, то с обычными гражданами все немного сложнее: необходимо учитывать налог на доходы физических лиц и выступать в роли налогового агента.

Аренда помещения у физического лица юридическим лицом

При составлении договора аренды прежде всего необходимо установить, является ли физическое лицо самозанятым или имеет статус индивидуального предпринимателя. Если это так, то взаимодействие по договору аренды происходит так же, как и при аренде для юридического лица: индивидуальные предприниматели и самозанятые сами выплачивают налоги с полученной арендной платы в соответствии с выбранным режимом налогообложения. В случае отсутствия такого статуса, организация, заключающая договор аренды с физическим лицом, выступает в качестве налогового агента в соответствии с пунктом 226 Налогового Кодекса.

При сдаче в аренду жилого помещения у физических лиц обязательно необходимо удерживать НДФЛ. Резиденты должны уплачивать 13% от суммы арендной платы, а нерезиденты — 30%. После удержания налога, оставшуюся сумму следует перечислять как плату за аренду (согласно пункту 2 статьи 226 и статье 228 Налогового кодекса РФ). Оплата налога должна быть произведена не позднее следующего дня после перечисления арендной платы, используя тот же код бюджетной классификации (КБК), что и для уплаты НДФЛ с заработной платы.

Физические лица, которые получают выплаты с удержанием НДФЛ, должны вести налоговые регистры НДФЛ. Они также должны указывать данные о выплатах каждый квартал в отчете 6-НДФЛ и представлять справку 2-НДФЛ в конце года. В данной справке код дохода должен быть 1400. Арендная плата не облагается страховыми взносами в фонды. В отношении возмещения коммунальных услуг, таких как оплата электроэнергии, воды, мусора и т.д., НДФЛ не применяется и налог не должен удерживаться с них. Об этом указано в письме Минфина от 17.04.2013 г. с номером 03-04-06/12985. Также не требуется уплачивать НДС с сумм перечисляемой арендной платы.

В соответствии с письмом Минфина №03-04-05/49369 от 27.08.2015 года, запрещено перелагать ответственность за уплату НДФЛ на арендодателя. Также незаконно требовать, чтобы физическое лицо зарегистрировало ИП перед заключением договора аренды, так как данное условие отсутствует в российском законодательстве. Физическим лицам разрешено сдавать в аренду как жилые, так и нежилые помещения, которые они владеют на праве собственности в соответствии с пунктом 1 статьи 209, пунктом 1 статьи 213 и статьей 608 ГК РФ. Физические лица имеют право владеть, пользоваться и распоряжаться недвижимостью по своему усмотрению согласно статье 209 ГК РФ.

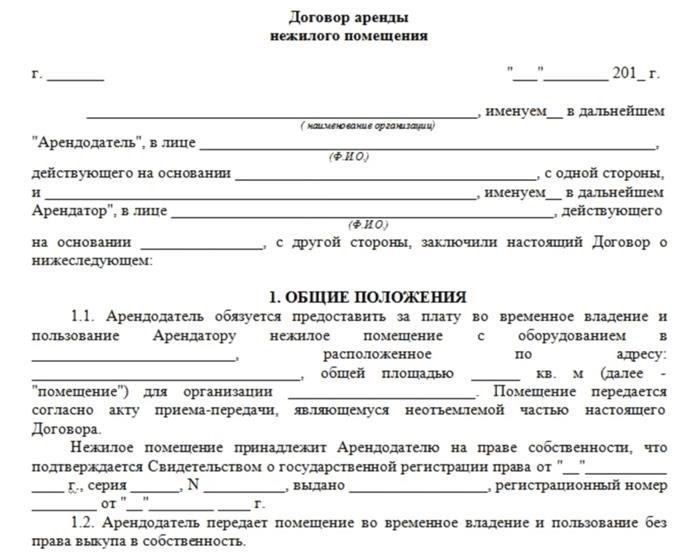

Правила составления договора

Для заключения договора аренды между физическим и юридическим лицом необходимо составить письменный документ в соответствии с требованиями статей 434 и 609 Гражданского кодекса Российской Федерации. При составлении договора следует руководствоваться нормами, изложенными в главе 34 Гражданского кодекса. Согласно статье 606, арендуемое помещение передается арендатору после внесения платы. В договоре необходимо отразить следующие моменты:

Для проведения сделки необходимы следующие данные обоих участников: для физического лица — данные паспорта, ИНН, почтовый адрес и информация о банковской карте.

2. Параметры объекта аренды, которые были определены в соответствии с официальными правовыми документами:

- Идентификационные коды кадастра и инвентаризации;

- Необходимо указать точный адрес, включая этаж, кабинет или офис, чтобы выделить их на поэтажном плане специальной отметкой, цветом или контуром.

- размеры пространства; площадь обитаемого пространства; занимаемая площадь помещения; размер помещения; площадь данного помещения; общая площадь помещения; размеры данного пространства

- Предназначение: для проживания, не для проживания.

Характеристики использования помещения: административные цели, хранение товаров, площади для торговли.

4. Сумма, которую нужно выплатить, и способы осуществления платежа.

5. Как оплатить коммунальные расходы и услуги связи, используемые в помещении?

Для считывания договора как действительного необходимо предоставить точные эксплуатационно-технические характеристики и точный адрес (согласно статье 607, часть 3 Гражданского кодекса). Чтобы облегчить процесс, можно указать форму расчетов за аренду недвижимости: наличными или безналичным путем на счет карты. Если расчет производится наличными, арендная компания обязана оформить расходно-кассовый ордер при выплате. Размер платы по договору аренды не должен меняться чаще одного раза в год в соответствии с частью 3 статьи 614 Гражданского кодекса.

В тексте необходимо указать срок действия договора аренды, иначе соглашение будет считаться без срока. Все договоры аренды с физическими лицами, которые действуют более 1 года, обязательно регистрируются в Росреестре в соответствии со статьей 609 ГК РФ. Для этого официальной датой вступления в силу является дата регистрации в Росреестре. Чтобы избежать этой процедуры, многие компании заключают договор с обычными гражданами на 11 месяцев и добавляют фразу о его автоматической пролонгации.

В каких случаях требуется получение статуса ИП

Для некоторых физических лиц, которые заключают договор аренды нежилых помещений с компаниями, очень важно избежать возможности быть привлеченными к ответственности за незаконную предпринимательскую деятельность. Чтобы понять, в каких случаях необходимо зарегистрироваться как индивидуальный предприниматель или самозанятый, мы представляем несколько критериев.

Частота осуществления сделок по аренде имеет систематичность: то есть предоставляется в аренду несколько помещений одновременно, и при этом арендаторами выступают одни и те же юридические лица.

2. Люди и компании постоянно покупают или создают недвижимость, чтобы затем сдавать ее в аренду.

Все действия фиксируются в бухгалтерии.

4. Продуктивный и непрерывный поступления дохода от сдачи аренды имущества осуществляется без перерывов и задержек.

Соглашения об аренде подписываются на время, превышающее 12 месяцев.

Все эти факторы вместе подтверждают необходимость осуществления предпринимательской деятельности, которая будет приносить стабильный доход. В подобных ситуациях гражданину рекомендуется открыть индивидуальное предприятие или зарегистрировать общество с ограниченной ответственностью и выбрать налоговый режим упрощенной системы налогообложения с налоговой ставкой 6%: это будет безопаснее и экономичнее, чем упускать 13% от суммы арендной платы.

Дополнительные сведения на заданную тему доступны на платформе КонсультантПлюс. Вы можете воспользоваться двухдневным пробным бесплатным доступом к этой системе, чтобы получить больше информации.

Может ли физ лицо сдать в аренду юр лицу помещение, находящееся в личной собственности

Может ли физ лицо сдать в аренду юр лицу помещение, находящееся в личной собственности?

Возможно ли, чтобы физическое лицо являлось собственником помещения, которое находится в собственности юридического лица? И если да, то какие налоги оплачиваются?

В Уфе, 4 июля 2019 года, в 05:56 утра Татьяна оставила свой след.Мнения правоведовпредлагает решение для адаптации текста, обусловленного правилами использования определенных исследовательских инструментов.Юрист, житель города КрасноярскВзаимодействовать в онлайн-чате

Если физическое лицо является владельцем недвижимости и имеет право собственности на нежилое помещение, то оно имеет возможность арендовать это имущество юридическому лицу.

организация, которая арендует помещение, выступает в роли налогового агента и должна начислять, удерживать и отчитываться за налог на доходы физических лиц (НДФЛ) с суммы арендной платы. Если организация по какой-либо причине не удерживает НДФЛ, то в конце года физическое лицо должно самостоятельно рассчитать и уплатить НДФЛ, а также подать налоговую декларацию по этому налогу. Согласно общему правилу, налог на имущество взимается с нежилых помещений физическим лицом, если оно является собственностью этого лица. При этом не имеет значения, каким образом и для каких целей используется данное имущество. Следовательно, если у физического лица есть нежилое помещение, которое сдается в аренду, оно обязано уплачивать налог на это имущество на общих основаниях, так как является его собственником.

В шестое утро 4 июля 2019 годаТатьянаЗаказчик из Уфы

Большое спасибо! Очень запутанная ситуация с налогами. Хотелось бы уточнить, какие конкретно налоги мне придется регулярно уплачивать, помимо налога на имущество и 13% подоходного налога.

4 июля 2019 года, в 7:30 утра.Илья Шашков — автор данного текста.Юрист, проживающий в городе ИркутскВзаимодействовать в онлайн-чате

Привет, Татьяна! Как дела?

Физическое лицо, которое арендует недвижимость, имеет возможность выступать в роли арендодателя. В случае заключения договора аренды на срок свыше одного года, требуется его регистрация в Росреестре, однако, если срок аренды составляет менее года, регистрация не требуется. При этом физическое лицо обязано уплачивать налог на доходы физических лиц в размере 13%. Однако, более выгодным вариантом было бы зарегистрировать индивидуального предпринимателя и перейти на упрощенную систему налогообложения, согласно которой доходы облагаются налогом в размере 6%.

ТатьянаЗаказчик из Уфы

Благодарю! Тем не менее, индивидуальный предприниматель обязан каждый год уплачивать налог в размере не менее 36000 рублей, независимо от наличия дохода или отсутствия такового. Это включает в себя пенсионные отчисления, медицинское страхование и другие расходы.

В 07:37 4 июля 2019 года.Илья Шашков — автор данного текста.Юрист, проживающий в городе ИркутскВзаимодействовать в онлайн-чате

Однако, нате може стати більш вигідним, ніж платити 13% від усього доходу. Обрахуйте суми та порівняйте їх.

В 07:56 4 июля 2019 годаТребуется преобразовать данное содержание, сделав его оригинальным, при помощи русского языка (не использовать переводчики, самостоятельно вывести результат).Аналогичные вопросы

Возможно ли передать штатные единицы и специалистов из одной организации (юридического лица) в другую по решению районного совета депутатов без проведения реорганизации или ликвидации первой организации? Распоряжение администрации муниципального образования района, выданное 1 февраля, указывает на необходимость передачи штатных единиц и специалистов с ограниченным бюджетом с 1 марта. Работники были уведомлены за 23 дня до предполагаемой передачи. Если работники откажутся, какие последствия им грозят? Какие законы были нарушены администрацией муниципального образования? Кому следует обратиться?

вы возьмете мою просьбу и переформулируете ее, делая содержание уникальным в русском языке?Внесем изменения в текст, чтобы он стал уникальным, используя только русский язык:»Сделаем текст оригинальным, изменив его содержание и выражение, придавая ему свой собственный стиль и уникальность.»Одна тысяча рублейПроблема успешно разрешена.Право предпринимательства

Приветствую. Я являюсь индивидуальным предпринимателем и планирую построить частный дом на продажу совместно с партнерами. Для этого мы приобретаем участок. Мы рассматриваем возможность продажи дома в ипотеку как первичное жилье, так как это выгоднее для клиентов с точки зрения процентов по ипотечному кредиту. Однако, у меня возникли несколько вопросов:1. Как правильно оформить сделку по покупке земельного участка, чтобы в дальнейшем продать его как первичное жилье?2. Я состою в браке, и мне интересно, каким образом я могу оформить документы у нотариуса, чтобы моя супруга не принимала участие в продаже и не имела отношения к данному участку? У нас нет брачного договора.3. Возможно, в момент продажи как мне, так и моей супруге не будет присутствовать в стране. Какую доверенность я могу оформить на моего брата, чтобы он мог продать земельный участок с построенным домом без моего и супругиного присутствия?4. Я еще не открыл ОКВЭД на строительство, но планирую приобрести земельный участок через несколько дней. Могу ли я открыть нужные ОКВЭДы после покупки участка? И повлияет ли это на возможность продажи дома как первичного жилья?Буду благодарен за помощь и консультацию по этим вопросам.

11 февраля, вечером в 19:29, адресовал мне свой вопрос человек по имени Тимофей из Москвы, под номером 4009486.1. Переформулировав текст, я сделала его уникальным на русском языке, не прибегая к помощи себя или сервисов-переводчиков.2. Я перефразировала данный текст на русском языке, чтобы сделать его уникальным, исключая использование каких-либо внешних источников или автоматических переводчиков.3. Путем изменения слов и выражений я сделала этот текст уникальным на русском языке, не опираясь на свои предыдущие ответы или использование переводчиков.4. Сделав несколько изменений в оригинальном тексте на русском языке, я смогла сделать его уникальным, не прибегая к использованию себя как источника или вспомогательных переводческих сервисов.5. Путем переформулировки исходного текста на русском языке я сделала его уникальным, не ссылаясь на свои предыдущие ответы или использование автоматических переводчиков.6. Я сделала оригинальный текст на русском языке уникальным, перефразировав его без использования себя или сторонних программ для перевода.7. Путем изменений и перестановки фраз и слов в оригинальном тексте на русском языке, я сделала его уникальным, не применяя никаких переводческих помощников или ссылок на предыдущие ответы.8. Я перефразировала данный текст на русском языке, чтобы сделать его уникальным, не опираясь на свои предыдущие ответы или использование автоматических переводчиков.9. Сделав несколько изменений в оригинальном тексте на русском языке, я придал ему уникальность, не прибегая к использованию себя или сторонних источников перевода.Недвижимость

Приветствую. На первом этаже многоквартирного дома функционирует магазин, где продают разливное и бутилированное пиво. Рядом, в другом нежилом помещении, расположено медицинское учреждение, которое начало свою работу несколько лет раньше, чем магазин пива. Поднимается вопрос о возможных нарушениях в деятельности пивного магазина. Спасибо.

В Москве, в 11:25, 11 февраля, Валерий задал вопрос под номером 4009060.Внесем изменения в текст, чтобы он стал уникальным, используя только русский язык:»Сделаем текст оригинальным, изменив его содержание и выражение, придавая ему свой собственный стиль и уникальность.»Гарантирование прав потребителей

Добрый день! Помогите, пожалуйста. Заключила с нанимателями договор аренды через агента (я нахожусь в другом городе). Арендатор принял квартиру, подписал договор и внес оплату за 1 месяц и залог. Через 1,5 недели обнаружилась небольшая проблема с маленькими насекомыми (чешуйницами) в квартире. Я обсудила это с соседями в чате и они сказали, что это общая проблема в доме. Также я прочитала в интернете, что эти насекомые абсолютно безвредны для людей и не являются переносчиками заболеваний и не кусаются. Я предложила арендаторам самостоятельно справиться с этой проблемой и они согласились. На следующий день арендаторы сообщили, что они решили съехать, и я согласилась вернуть им залог, но не вернуть оплату за половину месяца, так как они сообщили об этом за день, а не за 30 дней, как указано в договоре. Я даже не обязана была возвращать им залог, так как в договоре указано, что залог возвращается только при условии проживания минимум 6 месяцев. Мы достигли соглашения о невозврате половины стоимости месяца, и сестра арендатора приняла квартиру, получила ключи и подписала документ без претензий. Через 3 часа я получила звонок от матери арендатора, которая пыталась шантажировать меня судом, требуя вернуть половину стоимости, и утверждала, что я знала о насекомых и что у них аллергия, а у меня есть животные. Я сказала, что готова обсуждать только с арендатором, согласно договору. Через 5 минут сам арендатор позвонил и предложил решить эту ситуацию мирно, иначе они пойдут в суд, так как квартира не соответствует санитарным нормам, они имеют фото и видео доказательства, а также показания свидетелей. Я хочу добавить, что перед их заселением я заказала уборку и спросила, есть ли у них какие-либо проблемы с насекомыми, и она сказала, что видела только несколько мертвых насекомых. Таким образом, у меня также есть показания свидетелей: уборщицы, агента и сестры, которые были в квартире в момент заселения и не видели насекомых. Подскажите, что делать в такой ситуации? Должна ли я вернуть половину стоимости? Какое решение может принять суд? Может ли иметь место необоснованное обогащение?

10 февраля, в 14:14, Гуля из Москвы задала вопрос под номером 4008264.Внесем изменения в текст, чтобы он стал уникальным, используя только русский язык:»Сделаем текст оригинальным, изменив его содержание и выражение, придавая ему свой собственный стиль и уникальность.»Область законодательства, регулирующая вопросы, связанные с заключением и исполнением договоров.

Здравствуйте, арендатор-индивидуальный предприниматель, который являлся арендатором нежилого помещения, ушел из жизни. Договор аренды на эту недвижимость был заключен на период в 12 месяцев. Важно отметить, что данный договор не был зарегистрирован в Росреестре. Исходя из этой ситуации, возникает вопрос о возможности расторжения договора аренды наследниками умершего арендатора.

Как заключить договор аренды нежилого помещения

Как заключить договор аренды нежилого помещения

Особенности заключения договора аренды нежилого помещения

В случае отсутствия указания срока в договоре, он приобретает бессрочный характер. В таком случае возможно расторгнуть его, предупредив другую сторону договора за три месяца до намеченного срока расторжения.

Для бессрочного договора не требуется оформление в Росреестре. Повторная регистрация также не требуется для договора, который был возобновлен после истечения срока первоначального договора.

Для прохождения регистрации в Росреестре следует подготовить необходимый комплект документов и информацию.

- заявление;

- Юридическому лицу необходимо представить паспорт физического лица, учредительные документы и доверенность.

- три первоисточника соглашения;три первоначальные версии документа;три основных эманации договора;

- Документ, устанавливающий права на имущество (соглашение о покупке, обмене, дарении, свидетельство о праве на наследство).

- Представлено описание помещения на каждом этаже здания.

Стоимость регистрации составит 2 тыс. рублей для физических лиц и 22 тыс. рублей для юридических лиц.

Оформление соглашения с индивидуальным представителем

Физическое лицо может выступать в роли стороны договора аренды нежилого помещения, при условии, что оно обладает дееспособностью. Если помещение принадлежит лицу, не обладающему дееспособностью или являющемуся несовершеннолетним, то договор от его имени может быть подписан законным представителем.

Оформление соглашения без пройденной регистрации

При определенных обстоятельствах, необходимость регистрации договора аренды нежилого помещения в Росреестре отсутствует согласно законодательству.

- Срок его заключения продлится до 12 месяцев.

- он не имеет ограничений по времени;

- он снова заключен.

передается одной из сторон, является важным шагом в процессе совместного владения недвижимостью.

При заключении договора на помещение, которое находится в долевой собственности, требуется выполнить следующие условия:

- единогласие всех обладателей;

- Все лица, являющиеся владельцами, должны предоставить соответствующие документы, подтверждающие их личность (паспорт) и правовое положение.

- необходимо включить информацию о наличии долевой собственности в договоре;

- Обеспечить организацию системы расчетов для каждого из участников совладения.

Окончание соглашения с индивидуальным предпринимателем

Существуют некоторые общие принципы, которые необходимо соблюдать при оформлении договора с самозанятым лицом, и они в целом аналогичны правилам, применяемым при заключении соглашения с физическим лицом.

Подписание контракта на продолжительный период

Если соглашение составлено на продолжительное время (более 12 месяцев), и в контракте указан точный период, то необходимо пройти процедуру регистрации в Росреестре. Если срок не указан, то регистрация не является обязательной.

Однако, при заключении бессрочного договора, необходимо учесть, что он будет сохранять свою силу даже в случае ухода владельца (будет передан наследникам) или продажи помещения (перейдет к новому владельцу).

Оформление соглашения с гражданином из другой страны

Владелец невыживающего помещения имеет возможность подписать контракт аренды с любым иностранным гражданином, пребывающим в Российской Федерации в соответствии с законными нормами.

Можно ли заключить договор аренды нежилого помещения, чтобы не платить налоги?

Аренда коммерческого помещения — это коммерческая деятельность, осуществляемая с целью получения прибыли. Поэтому собственник обязан уплачивать налоги.

К началу сентября 2022 года, налоговая ставка в России составляет 6%, однако правительство страны анализирует возможность уменьшить ее до 4%.

Что нужно знать о сдаче нежилого помещения в аренду в 2020 году

Что нужно знать о сдаче нежилого помещения в аренду в 2020 году

Одним из наиболее популярных способов заработка среди российских индивидуальных инвесторов является приобретение небольших коммерческих помещений с целью последующей сдачи их в аренду. Такие помещения могут быть использованы для организации офисных помещений, лофтов, салонов красоты, магазинов или кафе. Мы расскажем, кому доступно приобретение коммерческой недвижимости, о особенностях ее налогообложения, возможных штрафах, а также о влиянии пандемии на данный бизнес.

Налоги

Любой налогоплательщик — физическое или юридическое лицо, а также индивидуальный предприниматель — может приобрести нежилые помещения с целью их аренды. Тем не менее, налоговые последствия этого использования имущества различаются в зависимости от статуса. «ИП и юридические лица должны уплатить налоги на доход от аренды в соответствии с выбранным налоговым режимом. Юридические лица обязаны платить налог на прибыль и НДС, ИП — ЕНВД или УСН в зависимости от выбранного объекта. Для физических лиц данный доход облагается НДФЛ. Однако, если есть указания на предпринимательскую деятельность физического лица без статуса ИП, то на этот доход также необходимо уплатить НДС», — пояснил Михаил Бегунов, адвокат, управляющий партнер юридической фирмы Tax Compliance. Также можно воспользоваться патентом на арендный бизнес, стоимость которого рассчитывается исходя из площади недвижимости и района. В этом случае сумма будет фиксированной. «Однако патент может оформить только собственник одного помещения, что не подходит для профессиональных инвесторов. Если во время действия патента арендный договор не расторгается и помещение не продается, то для инвестора такая схема будет более выгодной — стоимость патента будет ниже, чем налог по ставке 6%», — пояснил Иван Татаринов, коммерческий директор Glincom. Он также отметил, что если арендное соглашение по каким-либо причинам прекращается или помещение продается, то уплаченные за патент средства не возвращаются.

Штрафы

Одна из самых распространенных проблем, с которыми сталкиваются владельцы коммерческих помещений, — это неуплата налогов. В случае такого нарушения устанавливается штраф в размере 20% от суммы неуплаченного налога. Согласно Денису Зайцеву, руководителю налоговой практики юридической фирмы BMS Law Firm, также начисляются пени, которые составляют 1/300 от ставки рефинансирования. Это не является мерой ответственности, а скорее способом гарантировать исполнение обязательств. После определенного периода процент пени увеличивается до 1/150, что является более строгой мерой, чем обычно. Если налоговому органу удается доказать, что лицо умышленно не уплатило налог, применяется штраф в размере 40%. Зайцев заявил, что при достижении определенных финансовых показателей по неуплаченным налогам налоговый орган может передать информацию о нарушениях в правоохранительные органы, что может привести к возбуждению уголовного дела. За нарушения по статье 199 УК РФ предусмотрено наказание вплоть до лишения свободы на срок до шести лет.

Проверки

В последнее время стали более частыми проверки собственников коммерческих помещений, которые сдают их в аренду, сообщил Бегунов. Проверки могут привести к наложению штрафов и пеней, а также могут привлечь физическое лицо к административной и, возможно, уголовной ответственности. «После того, как Верховный суд России в июле прошлого года подтвердил, что гражданин должен уплачивать НДС, если он занимается предпринимательской деятельностью по сдаче своих коммерческих помещений в аренду без регистрации в качестве индивидуального предпринимателя, началась цепь доначислений по НДС», — пояснил адвокат Tax Compliance. «Сюда входят такие факторы, как стремление физического лица получить прибыль, то есть приобретение имущества с целью извлечения прибыли, а также систематичность получения данного дохода», — добавил он. Адвокат также пояснил, что одиночная сделка по себе не является доказательством осуществления предпринимательской деятельности физическим лицом. Обычно налоговое управление начинает проводить выездную налоговую проверку, если у компании или физического лица есть основание для этого. Такой план разрабатывается и утверждается на региональном уровне. «Это означает, что налоговое управление не случайным образом выбирает объект проверки, а уже на момент проведения проверки имеет информацию о налогоплательщике и подозрениях в нарушении. Попасть в план можно по разным причинам. Например, есть критерии, которые указывают на то, что налогоплательщик ведет себя подозрительно, совершает сомнительные операции и т. д. Проверка проводится, если имеется достаточный объем такой информации, включая результаты камеральных налоговых проверок, но поставленные вопросы остаются без ответа. Например, налогоплательщик не отвечает на запросы и требования налоговых органов», — подчеркнул адвокат BMS Law Firm.

Сash is the king

Эпидемия коронавируса и мера самоизоляции существенно изменят ситуацию на рынке коммерческой аренды недвижимости. В ближайшем будущем мы будем наблюдать, как компании, включая крупные корпорации и малые предприятия, будут отправлять своих сотрудников на удаленную работу. Этот опыт заставит топ-менеджеров и владельцев задуматься о возможности использования такого подхода в новой реальности. Предполагается, что онлайн-сервисы, такие как интернет-магазины, рестораны, образовательные платформы и онлайн-кинотеатры, станут еще более популярными и востребованными. Люди будут больше привыкать к таким сервисам и ценить их, что приведет к снижению спроса на офлайн-сервисы.Эксперт Никита Рябинин, управляющий партнер консалтинговой компании KRK Group, предсказывает, что дальнейшее падение цен на нефть и экономические последствия пандемии COVID-19 серьезно повлияют на экономику России в целом и на курс рубля в частности. Он рекомендует инвесторам, которые рассматривают возможность приобретения недвижимости с целью последующей сдачи в аренду, быть терпеливыми и следить за новыми предложениями на рынке в летний и осенний периоды этого года, учитывая глобальные изменения. Время ожидания лучше провести в валюте (возможно, даже наличными в банковской ячейке), согласно известному правилу «в кризис кэш — король».