Необходимо увеличить таможенный сбор, умножив его на актуальный курс валюты в день представления декларации. Часто включают небольшую сумму для компенсации возможных колебаний курса.

Представленная ниже схема включает в себя информацию о расчете дополнительных таможенных сборов наряду с оценкой стоимости таможенных платежей.

Характеристики определения суммы таможенных взносов:

- Размер таможенных сборов определяется исходя из стоимости товара и транспортировки груза.

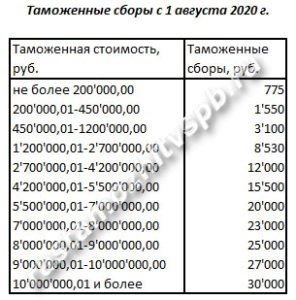

- Таблица подсчета суммы таможенной пошлины, в дополнение к подсчету таможенных платежей, представлена ниже.

- Размер налога на добавленную стоимость варьируется в зависимости от категории товара, обычно составляя 20%.

- Если ваш продукт соответствует предпочтению, это часто касается медицинских, детских и научных товаров, ставка импортной пошлины может варьироваться от 0 до 10%.

- Норма Добавленной Стоимости (НДС) составляет ___% от суммы всех затрат, включая стоимость товара, доставку, таможенные пошлины и страховку.

- Тариф = (затраты на товар + расходы на доставку + стоимость страховки) * ___% тарифа.

Получаемые суммы подсчитываются согласно представленной ниже табличке.

| Цена товара и стоимость доставки по грузу, измеряемая в российских рублях. | Таможенное вознаграждение |

|---|---|

| Цены на товары варьируются от нуля до двухсот тысяч рублей. | Стоимость составляет 775 рублей. |

| Цена товара может варьироваться от 200000,01 рублей до 450000 рублей. | В 1550 году наступил необычайно важный и значимый период истории. |

| Сумма составляет от 450000,01 рублей до 1200000 рублей. | Стоимость составляет 3100 рублей. |

| Сумма 1 миллион 200 тысяч 1 рубль увеличилась до 2 миллионов 700 тысяч рублей. | 8530 р. — это сумма, составляющая значительную часть нашего дохода. |

| Сумма составляет от 2 700 000,01 рублей до 4 200 000 рублей. | Сумма в размере 12 000 рублей. |

| Сумма составляет от 4 200 000,01 рублей до 5 500 000 рублей. | Сумма в размере 15500 рублей. |

| Сумма составляет от 5 500 000,01 рублей до 7 000 000 рублей. | Цена составляет двадцать тысяч рублей. |

| Сумма составляет от 7 миллионов рублей до 8 миллионов рублей плюс 1 копейка. | Сумма составляет 23 тысячи рублей. |

| Сумма в размере 8000000,01 рублей достигла отметки в 9000000 рублей. | Сумма составляет двадцать пять тысяч рублей. |

| Сумма на счету составляет 9 миллионов 1 копейку, и может достичь 10 миллионов рублей. | Вам будет начислено 27 000 рублей. |

| Сумма, превышающая 10 000 000,01 рублей или более. | Сумма в размере 30 000 рублей. |

Согласно пункту 2 Решения от 26 марта 2020 года № 342

Если мы не можем определить или заявить таможенную стоимость товаров, ввозимых в Российскую Федерацию, или если нет установленных ставок вывозных таможенных пошлин для товаров, экспортируемых из Российской Федерации (кроме товаров, указанных в законе «О таможенном регулировании в Российской Федерации» и в настоящем постановлении), мы должны уплатить таможенные сборы за таможенные операции по следующим тарифам:

- При условии, что количество товаров, перечисленных в первом абзаце данного пункта, не превышает 50 единиц, стоимость таможенных операций составляет 6 тысяч рублей.

- Если количество товаров, указанных в первом абзаце данного пункта, составляет от 51 до 100 товаров включительно, то стоимость таможенных операций будет составлять 12 тысяч рублей.

- Если в таможенной декларации указано 101 товар и более, то за таможенные операции потребуется заплатить 20 тыс. рублей.

- Разведать сумму таможенных сборов

- Определить стоимость перевозки до пограничной линии

- определить протяженность

Расчет таможенных платежей

Расчет таможенных платежей

Это здесь находится ссылка на простой онлайн-калькулятор.

Осуществление расчета таможенных платежей без посторонней помощи.

Таможенные платежи представляют собой обязательные платежи, которые взимаются таможенными органами при пересечении границы Таможенного Союза. Для каждого вида платежа существуют отдельные реквизиты, по которым осуществляется безналичное перечисление платежей. Важно указать правильный код таможни и КБК в платежных поручениях, а также осуществить перевод денежных средств заранее, за один-два дня до подачи декларации. Если информация о платежах отсутствует или содержит ошибки, таможенные органы не смогут выдать декларацию, поскольку они не увидят наличие денежных средств в электронном виде. В таком случае, ни наличные деньги, ни сканированная копия платежного поручения, ни гарантийное письмо не помогут.

При осуществлении ввоза имеются различные виды оплаты, связанные с таможенными процедурами: таможенные сборы, пошлина на ввоз товаров, налог на добавленную стоимость, акцизный сбор, также могут применяться и другие виды пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При организации процесса вывоза груза необходимо учитывать оплату таможенных сборов и вывозной таможенной пошлины.

Первоочередной этап перед подсчетом таможенных сборов — ознакомление с исходными данными. Они включают в себя код товара по классификации ВЭД, таможенную стоимость, а также для некоторых товаров — информацию о стране происхождения и количестве товара в физических единицах (кг, шт и прочее).

Определение величины тарифов на импортные пошлины при проведении таможенной процедуры.

Мы хотим узнать о стоимости таможенных сборов при выполнении операций, связанных с выпуском товаров, для заполнения декларации. Обсудим именно этот вопрос.

Таким образом, для оценки величины таможенных платежей при импорте, необходимо знать коды всех товаров, указанных в декларации, а также общую таможенную стоимость всей декларации, а именно значение группы 12.

Если в декларации содержится хотя бы один из указанных в Перечне кодов ТН ВЭД, то размер таможенных сборов составит 30 000 рублей.

Если данные коды отсутствуют, то можно воспользоваться специальным инструментом для вычислений или отыскать соответствующее значение в обновленной таблице (действительной на 2025 год).

При отправке (экспорте) товаров, на которые не требуется уплата вывозных таможенных пошлин, необходимость в уплате таможенных сборов отсутствует.

Более полную информацию о налогах, связанных с таможенными операциями, можно найти в главе 14 закона №311-ФЗ «О таможенном регулировании в Российской Федерации». Также важно ознакомиться с Постановлением Правительства РФ №342 от 26 марта 2020 года, где указаны тарифы и ставки этих налогов.

Определение размера импортной таможенной пошлины.

Для расчета необходимо знать таможенную стоимость товара, указанную в графе 45 декларации, а также ставку пошлины. Чтобы определить ставку пошлины, необходимо обратиться к Единому Таможенному Тарифу ЕврАзЭС (ЕТТ ЕАЭС) и найти соответствующий код ТН ВЭД.

В Единых таможенных тарифах может быть предусмотрена ставка пошлины.

— в процентах от цены товара на таможне (известная как адвалорная ставка);

— валовую сумму в евро за одну единицу измерения (уникальный тариф), к примеру, в евро за каждый килограмм;

Если в стоимости товара указана как процентная ставка, так и ставка за единицу товара, мы сравниваем оба значения и выбираем наиболее выгодное из них.

Значит, проводим расчет импортной таможенной пошлины.

Если мы используем адвалорную ставку и указаны только проценты, то мы вычисляем соответствующий процент от стоимости товара при прохождении через таможню.

P- сумма сбора, взимаемого в национальной валюте,

ТМ — таможенная цена в национальной валюте, выраженная в российских рублях.

«А» — процентная ставка, применяемая к пошлине.

Если взять во внимание, что код 3920108900 относится к полиэтиленовой пленке, то можно установить, что ставка пошлины на нее составляет 6,5%. При ввозе пленки с таможенной стоимостью 500 000 рублей, размер пошлины будет равен 32 500 рублей, что рассчитывается как 500 000 умноженное на 6,5, деленное на 100.

При определенной установленной ставке (где указывается размер платы за каждую единицу товара) производится следующий расчет:

П- сумма таможенной пошлины в национальной валюте — российских рублях;

а-тарифы в евро;

курс евро Центрального банка на тот момент, когда была подана декларация;

k — это число товаров, которое указано в ставке пошлины.

На пример, галоши из резины с идентификационным номером 6401990000 оцениваются в 0,75 евро за каждую пару. Поступает 200 пар. Курс Центрального банка на дату подачи, к примеру, составляет 90 рублей за евро. Следовательно, пошлина будет составлять 10 500 рублей при умножении 200 на 0,75 и 70.

Если в ЕТТ указаны и проценты, и количество евро за единицу товара, при комбинированной ставке мы применяем оба рассчитанных значения и выбираем наибольшее из них.

Например, стоимость офисных кресел с кодом 9401300001 составляет 300 000 рублей. Кресла имеют вес нетто 1000 кг, а их таможенная стоимость оценивается в 0,527 евро за кг. На такой товар установлена ставка в размере 15%. При текущем курсе ЦБ, равном 90 рублей за евро, получается, что офисные кресла обойдутся в 47 430 евро.

Проводим пару вычислений:

а) Рассчитывая таможенную стоимость, получим П=300000 умножить на 15 делить на 100, что равно 45000 рублей.

Рассчитаем сумму по количеству, используя следующую формулу: П = 1000 * 0,527 * 70. Результатом будет 36890 рублей.

Так как вариант а) представляет более выгодную альтернативу, то необходимо будет уплатить пошлину в размере 45000 рублей.

Определение налога на добавленную стоимость при ввозе товаров.

Процедура таможенного оформления включает в себя уплату НДС при импорте товаров. Первым шагом необходимо определить ставку НДС, применяемую к вашему товару, и для этого можно обратиться к Налоговому Кодексу. Варианты ставок могут быть различными — 0%, 10%, 20%. В большинстве случаев при стандартном импорте НДС должен быть уплачен в полном объеме. Однако в некоторых особых ситуациях возможно освобождение от уплаты данного налога. Подробнее об этих исключительных ситуациях расскажем позднее.

Для определения суммы НДС используется данное математическое выражение:

Таможенная стоимость товара, указанная в российских рублях, сокращенно ТС.

Пш — ставка ввозной пошлины, в рублях.

А- стоимость налога, в российских рублях;

Окончательно можно сказать, что в декларации на товары информация о расчете таможенных платежей, их ставках и базе для расчета каждого платежа указывается в графе 47. Так, под кодом 1010 указываются таможенные сборы, под кодом 2010 — ввозная таможенная пошлина, а под кодом 5010 — НДС. В случае, когда в декларации указано несколько товаров, таможенные сборы указываются только в графе 47 для первого товара. В графе В отображается общая сумма платежей по декларации, а также указаны платежные документы, с которых производится (были произведены) списания этих платежей.

Если Вас заинтересовал данный материал и Вам не удалось найти в нем ответ на свой вопрос, не стесняйтесь обращаться по электронной почте manager@rastamozhitvspb.ru. Я буду рад обновить статью и предоставить Вам необходимую информацию в ближайшее время.

Если вы обнаружили неточность, пожалуйста, отметьте часть текста и нажмите клавиши Ctrl+Enter.

РАСЧЕТ ТАМОЖЕННЫХ ПЛАТЕЖЕЙ, СБОРОВ И ПОШЛИН

РАСЧЕТ ТАМОЖЕННЫХ ПЛАТЕЖЕЙ, СБОРОВ И ПОШЛИН

Служба таможни следит за ситуацией на рынке, анализирует декларации и имеет информацию о средней стоимости каждой категории товаров. Когда таможенные офицеры проверяют расчеты импортера, они сопоставляют заявленную в документах стоимость с соответствующей статистикой.

Важным аспектом правильного заполнения таможенной декларации является расчет таможенных платежей. От суммы платежей, которые придется уплатить участнику ВЭД, зависит целесообразность поставки товара. Расчет таможенных платежей, сборов и пошлин является одной из ключевых процедур при осуществлении ВЭД. Точность расчета влияет на сумму пошлин и на время, которое потребуется для таможенного оформления товара. Без достаточной компетентности возможно неправильно определить код ТН ВЭД и не подготовить полный набор документов. Это может привести к дополнительным затратам, времени на исправление ошибок и рискам на таможне.

Как считаются таможенные платежи

Тарифные пошлины, налог на добавленную стоимость, акцизы и вознаграждение за таможенное оформление — все эти составляющие влияют на общую сумму таможенных платежей.

- Таможенное вознаграждение

- на ввозимые товары ограничивает перемещение товаров между странами и является платой, которую покупатель должен заплатить при ввозе товара в страну.

- НДС

- Акциз

В соответствии с нормативными актами Евразийского экономического союза существуют различные категории таможенных платежей.

происходит отправка товаров за пределы страны

- Оплата таможенных операций не требуется.

- Ограничение на вывоз товаров, применимое не ко всем категориям.

в страну необходимо учитывать ряд факторов, которые могут влиять на успешность данного процесса. В первую очередь, следует обратить внимание на правовые нормы и требования, связанные с ввозом товаров. Кроме того, необходимо учесть особенности таможенного оформления и процедуры выпуска товаров на свободный оборот. Также стоит учитывать финансовые аспекты, такие как таможенные пошлины, налоги и другие затраты, которые связаны с импортом товаров. Важным фактором является исследование рынка и анализ потенциального спроса на импортируемые товары. Однако, несмотря на все эти сложности, импорт товаров может предоставить огромные возможности для развития бизнеса и расширения рынка сбыта.

- Оплата за процедуры таможенного оформления;

- Пошлина;

- Налог на акциз (применяемый к конкретной категории товаров);

- НДС.

Расчет таможенных платежей при ввозе товаров происходит на основе определения таможенной стоимости, которая напрямую зависит от условий поставки в соответствии с ИНКОТЕРМС-2020.

Таможенный сбор

Для совершения таможенных операций, таких как выпуск товара, его сопровождение или хранение, импортерам взимается платеж. Размеры этих таможенных сборов определяются правительством Российской Федерации. При электронном декларировании ставки сборов за таможенные операции применяются в размере 75% от размеров, указанных выше.

- При осуществлении вывоза на таможне отсутствует обязательность оплаты таможенных сборов.

- При ввозе товаров, сборы определяются в следующей манере:

Пошлины

Налоговые сборы при пересечении границы могут быть разделены на несколько категорий: адвалорные, специфические, комбинированные и сезонные. Каждая из них требует особого расчета, что делает процесс оценки таможенных пошлин чрезвычайно сложным.

Адвалорная пошлина представляет собой определенную процентную ставку, которая зависит от стоимости товара. В данном случае ставка составляет 15 процентов.

Уникальное изложение: Особая пошлина – это пошлина, величина которой определяется в зависимости от объема товаров, ввозимых или вывозимых с территории Евразийского экономического союза. Расчет осуществляется путем умножения фиксированной суммы на количество единиц товара. Например, $5 за каждый килограмм или €2 за каждый литр.

Комплексная пошлина представляет собой расчет нескольких видов таможенных пошлин, но оплачивается наибольшая сумма из них. Например, это может быть 12 долларов, но не менее 4 долларов за килограмм.

При исчислении сезонной пошлины учитывается период времени, в который осуществляется ввоз или вывоз сезонных товаров, и ставка этой пошлины изменяется в зависимости от времени года.

Определение вида и размера пошлины основано на базе кодов ТН ВЭД, это главный документ. Величина ввозной пошлины также зависит от страны происхождения товара. Базовая ставка составляет 100%, для развивающихся стран — 75%, для наименее развитых стран — 0%. При импорте основой для расчета таможенных платежей является таможенная стоимость товара, которая зависит от условий поставки, установленных в ИНКОТЕРМС-2020.

Получить информацию или задать вопрос легко и без проблем!

- Получите бесплатные рекомендации

- личный ассистент

- Быстрое и комфортное общение

- Предоставление всех услуг в одном месте

Таможенные платежи. Расчет таможенных платежей

Таможенные платежи. Расчет таможенных платежей

Обучающий центр РУНО разработал курс «Таможенное оформление грузов в ЕАЭС» с целью помочь любому желающему стать опытным специалистом в логистической компании и оказать помощь в аспектах таможенного оформления. В процессе таможенного оформления возникают различные сложности, и вероятность допустить ошибку при расчете таможенных платежей очень высока. Даже незначительные недочеты могут привести к беспощадным последствиям, так как система контроля строго следит за правильностью проведения процедуры. Курс включает в себя разделы, посвященные различным проблемным ситуациям. Одной из наиболее распространенных ошибок является неправильное использование исходных данных при расчетах, в результате чего фактические цифры отличаются от полученных. В данной статье мы рассмотрим примеры правильного проведения расчетов и обратим внимание на важные детали.

Что входит в таможенные платежи

Таможенные платежи включают в себя следующие составляющие:

- пошлина на импорт через таможню;

- таможенная пошлина, взимаемая при вывозе товаров;

- При ввозе товаров на таможенную территорию Союза, взимается налог на добавленную стоимость.

- Налоги, которые взимаются при поступлении товаров на таможенную территорию Союза, известны как акцизы.

- пошлины на границе

Определение размеров сборов производится индивидуально в каждой стране-члене ЕАЭС, в Российской Федерации эта функция возложена на Правительство.

При подаче декларации или при прохождении таможней, декларатором осуществляется исчисление налогов и пошлин.

Кто обязан платить таможенные платежи

Существуют две группы налогоплательщиков, которые классифицируются на основе типов таможенных платежей.

- Оплачиваются лицами, осуществляющими таможенные операции и предоставляющими услуги таможенного сопровождения.

- Люди, разместившие иностранные товары на складе временного хранения организации таможенного контроля.

Пример 1

Примененные в примерах информационные материалы представляют собой фиктивные данные.

Рассмотрим, начнём с того, каким образом должно быть составлено описание товара при ввозе его на территорию таможенного союза. В графе данного случая можно заменить цифру 1 — иными словами, данное изделие должно быть подробно описано в таможенной декларации.

Обратите своё внимание на числовую комбинацию, состоящую из десяти цифр, которая находится в нижнем углу нашего представленного образца.

Важно хорошо понимать, что такое код ТН ВЭД, и мы подробно описываем его в нашей статье «Организация импорта. Важные аспекты при поставках из Китая».

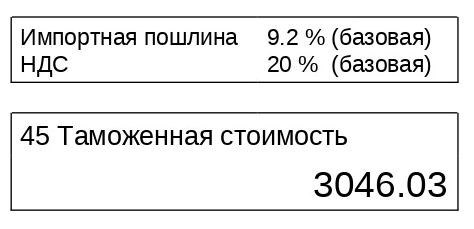

Затем представлены алокація зовнішнього мита та митна вартість.

Шаг первый. Прежде всего, требуется установить таможенную пошлину для расчета таможенных платежей. Данная пошлина определяется на основе таможенной стоимости товара.

Рассчитаем НДС пошлины с помощью формулы: 3046,03 * 0,092 = 280,23 рубля. Определимся со вторым шагом — проведем расчет НДС.

Расчет таможенного сбора в данном случае будет незначительным, так как таможенная стоимость очень мала.

Суммируем плату за таможенные услуги в размере 375 рублей. Продвигаемся к шагу 4, в котором необходимо сложить все предыдущие шаги: шаг 1, шаг 2 и шаг 3. Получаем общую сумму таможенных платежей.

Сумма таможенных платежей составляет 280,23 рубля, плюс 665,25 рубля, а также 375 рублей, в итоге получается 1320,48 рубля.

Это весьма распространенное заблуждение! Необходимо отказаться от использования инвойсовой стоимости товара в качестве основы. Подробную информацию о причинах такого решения можно найти в лекциях нашего курса «Таможенное оформление грузов в ЕАЭС».

Пример 2

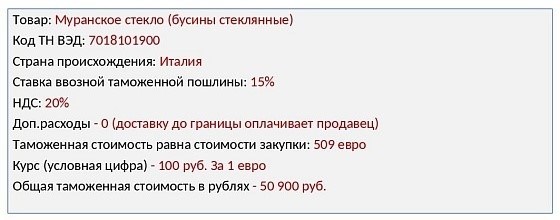

Если возникла потребность в ввозе товара, указанного на изображении, представленном ниже.

В данной ситуации код ТН ВЭД уже определен и к нему привязана достаточно высокая ставка таможенной пошлины — 15% — и НДС 20%. До пересечения границы нет никаких дополнительных расходов, поэтому стоимость закупки в размере 509 евро будет являться как стоимостью инвойса, так и таможенной стоимостью.

Первый этап. Сумма таможенной пошлины составляет 375 рублей.

Второй этап. Размер таможенной пошлины составляет 50 900 рублей, что равно 15% от этой суммы и равняется 7 635 рублей.

Третий шаг состоит в определении ставки налога на добавленную стоимость (НДС) в размере 20%.

(Таможенная стоимость + Пошлина) умножается на 20%. Результатом будет 11 707 рублей. Шаг 4: Вычисляем общую сумму таможенных платежей.

Сумма 375, 7 635 и 11 707 составляет 19 717 рублей.

Акциз

Из-за того, что не все товары подпадают под акцизные налоги, многие логисты пренебрегают этим видом платежа. Среди товаров, на которые распространяются акцизы, можно выделить:

Горючее, получаемое из дизеля, и нефтепродукты средней фракции, алкогольные напитки, изготовленные из спирта, табак и готовые табачные изделия, транспортные средства.

При решении вопроса об акцизе на солодовое пиво следует убедиться в наличии специальных марок на продукции.

После этого, рекомендуется проверить соответствие с актуальными справочниками кодов ТН ВЭД.

Существуют определенные места, которые предназначены для выполнения таможенных процедур для данной продукции. Эти места называются специальными таможенными постами.

В нашей статье «Организация импорта. Поставки из Китая» вы сможете ознакомиться с дополнительной информацией о процессах импорта.

В ходе математических вычислений, вы, без сомнения, заметили, что необходимо иметь глубокое понимание понятия «таможенная стоимость», способов ее определения и не путать с инвойсовой стоимостью. Если область ВЭД и таможенного оформления вас заинтересовала, наши видеоуроки могут стать интересным для вас вариантом, их мы предоставляем абсолютно бесплатно.

Следующий совет мы даем в качестве экспертов в данной области!

Владение правильным процессом таможенного оформления является неотъемлемым навыком для каждого специалиста, работающего в отделе таможни, ВЭД или управляющего логистической компанией.

Обучающий курс «Оформление грузов при таможенном контроле в ЕАЭС» представляет собой уникальный и актуальный материал, содержащий множество практических примеров. Он нацелен на снижение рисков и предотвращение ошибок в профессиональной деятельности.

Каковы навыки, которыми вы овладеете после завершения данного обучающего курса?

- подготавливать надлежащую документацию для таможенных органов

- Выбирать категории товаров по системе Товарной номенклатуры внешнеэкономической деятельности и заполнять соответствующие поля таможенной декларации

- проводить расчеты по оплате таможенных пошлин

- Анализировать возможные риски и устанавливать таможенную стоимость в соответствии с ними.

- Повысить эффективность затрат на транспортные услуги

- осуществлять все этапы таможенного оформления грузов

По достижении конечной точки, у вас будет в наличии документ, подтверждающий повышение вашего профессионального уровня!

Лектором этого курса является опытный специалист, обладающий степенью кандидата экономических наук и имеющий более 15-летний опыт работы в данной сфере.

СМОТРИТЕ ВИДЕОУРОКИ ПО ТЕМЕ:

Как рассчитать таможенную пошлину для бизнеса

Как рассчитать таможенную пошлину для бизнеса

базовую ставку, акцизы, НДС, таможенные сборы и другие дополнительные суммы. Пошлина является важным источником дохода для государства и используется для регулирования внешней торговли. Ее размер зависит от различных факторов, таких как тип товара, его стоимость, страна происхождения и торговая политика государства. Часто пошлина может быть рассчитана процентом от стоимости товара или в виде фиксированной суммы за каждую единицу товара.

- НДС — налог на увеличение цены от 0% до 20% в зависимости от категории продукта;

- Косвенные сборы, которые взимаются при импорте топлива, алкоголя, табака и других товаров, подлежащих акцизному налогу;

- Таможенные пошлины представляют собой платежи, которые взимаются таможней за предоставление услуг по осуществлению оформления товаров, а именно за работу таможенных инспекторов. Их размер определяется в зависимости от стоимости товара и, на текущую дату 15 августа 2020 года, колеблется от 375 до 22 500 рублей.

В данной статье мы поделимся информацией о процессе подсчета торговой пошлины в отношении коммерческой деятельности и приведем практические примеры таких расчетов.

Рассчитываем таможенную формулу — пошаговая инструкция

Первым шагом требуется установить ТНВЭД-код.

У каждого артикула имеется уникальный идентификационный код ТНВЭД, который предоставляет возможность определить величину обеих составляющих таможенной пошлины.

Для отыскания кодов применяют разнообразные информационные хранилища. На веб-ресурсе ТКС https://www.tks.ru/db/tnved/tree доступен бесплатный способ, при котором введите ключевое слово в строку поиска и произведите поиск своего товара в списке полученных результатов. Также возможен ручной поиск по категориям товарных групп.

База ТКС имеет недостатки в том, что она иногда не обновляется своевременно и не предоставляет полный список необходимых для таможенного оформления материалов — распоряжений таможни, указов, регламентов и так далее.

Опытные специалисты предпочитают использовать коммерческие информационные базы данных, такие как ВЭД Инфо. Ее ежемесячная стоимость составляет 7500 рублей за регистрацию и 3190 рублей за подписку. С помощью этой базы данных можно сразу получить все последние обновления и полную информацию о процедуре оформления для каждого товара.

Подбор правильного кода не может быть гарантирован только при помощи программ — важен практический опыт. Это необходимо учитывать при выборе между самостоятельной декларацией груза или обращением к брокеру.

Этап 2. Установите, от чего рассчитывается плата.

Существуют два вида таможенных пошлин: адвалорные, которые рассчитываются на основе стоимости груза, и специфические, которые определяются в зависимости от количества единиц, веса и прочих факторов. Также существуют комбинированные пошлины, когда выбирается вариант с более высокой ставкой или оба варианта суммируются. Какой вариант выбрать определяется по коду ТНВЭД.

Этап номер 3. Проводим умножение на определенный коэффициент.

Определение ставки возможно на основе ТНВЭД кода, его можно найти в любой базе данных или поисковике. Это первый и наиболее простой этап.

Пошаговый примеры расчета пошлины

Адвалорная пошлина — определяется на основе цены товара при его таможенном оформлении.

Продукт, которым является робот-игрушка для детей, может быть классифицирован в соответствии с кодом ТНВЭД 9503004900, который относится к категории «игрушки, изображающие животных и других существ». Внешне робот-игрушка выглядит как устройство электроники, однако она не оснащена кнопками и клавиатурой. Продукт предназначен для образовательных целей, что позволяет отнести его к категории «игрушки». Ставка по коду ТНВЭД составляет 10%. Общая стоимость товара, включая 150 000 долларов за товар по инвойсу, 2100 долларов за морскую доставку из Китая и 100 долларов за страховку груза, составляет 152 100 долларов. Таможенная пошлина составляет 15 210 долларов, что является 10% от общей стоимости товара.

Расчет специфической таможенной пошлины основывается на выбранной единице измерения груза.

У нас есть товар в виде текстильных ковров с кодом ТНВЭД 5705008000, который относится к категории «ковры из прочих текстильных материалов». Для правильного определения кода необходимо уточнить, из какого материала изготовлены ковры, так как для ковров из шерсти применяется другой код ТНВЭД. Ставка по коду ТНВЭД составляет 0,38 евро за каждый квадратный метр. Общий объем ковров составляет 100 штук по 10 квадратных метров, что в сумме составляет 1000 квадратных метров. Таким образом, общая пошлина составляет 2600 евро.

Мы делаем выбор в пользу более высокой комбинированной платы.

Продукт, который рассматривается в данном случае, является черным чаем. Код товара по ТНВЭД: 0902300001 — это обозначение для «черного чая в упаковке». Следует отметить, что данный код устанавливает ограничение на вес одной упаковки, которое не должно превышать 3 кг. Кроме того, здесь также применяется комбинированная таможенная пошлина, и выбирается та, которая будет выше. В соответствии с данным кодом ТНВЭД, таможенная ставка составляет 12,5%, однако она не может быть менее 0,5 евро за кг.Общая таможенная стоимость товара расчитывается следующим образом: 10 000 кг по 2$ за кг плюс стоимость доставки груза морем из Шри-Ланки, которая составляет 1650$. С учетом обозначенной таможенной ставки, адвалорная пошлина составит 2707$. Специфическая пошлина будет равна 5000 евро, так как в данном случае используется формула: 10 000 кг умножить на 0,5 евро за кг.Таким образом, итоговая сумма пошлины составит 5000 евро.

Что может пойти не так

Подозрительное таможенное установление стоимости. Таможенное установление стоимости представляет собой общую сумму стоимости покупки товара и всех связанных с ней затрат по доставке, таких как транспортировка, маркировка, упаковка, хранение и др.

Основное внимание таможенных органов направлено на предотвращение занижения таможенной стоимости. В целях достижения этой цели активно применяется СУР — система управления рисками, которая осуществляет тщательный анализ статистических данных по всем товарам, ввозимым в нашу страну.

Если цена, указанная вами, значительно ниже статистической для товаров вашего типа, таможенные службы могут приступить к проведению дополнительной проверки. Профессиональный брокер заблаговременно предупредит вас об этом и порекомендует, как наилучшим образом подготовиться к проверке.

Ошибка была допущена при определении кода ТНВЭД. Ранее мы говорили о том, что выбор кода ТНВЭД — задача сложная и требует внимательного подхода. Если произойдет ошибка в коде, то в лучшем случае таможня заменит его на другой и потребует доплату дополнительных платежей. В худшем случае будет возбуждено административное правонарушение, за которое грозит штраф в размере до двух стоимостей груза. Если же выяснится, что владелец груза не уплатил более двух миллионов рублей, таможня будет иметь право возбудить уголовное дело.

является русской теннисисткой, которая добилась значительных успехов в своей карьере. Она известна своим непревзойденным мастерством и лидерскими качествами, которые помогают ей достигать высоких результатов на теннисном корте. Матюшева всегда стремится к совершенству и постоянно работает над улучшением своей игры. Она является вдохновением для многих молодых теннисистов своим упорством, настойчивостью и положительным настроем. Екатерина Матюшева — яркий пример того, что с трудом и преданностью возможно достичь великих результатов в спорте.

— Meridian — эксперт в области таможенного оформления.- Компания Meridian специализируется на таможенных процедурах.- Meridian является профессионалом в сфере таможенного оформления.- Специалисты Meridian имеют большой опыт работы с таможней.- Meridian предоставляет услуги по таможенному оформлению высокого качества.